Адрес покупателя в счете-фактуре — это обязательный реквизит, который помогает налоговикам идентифицировать покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1, пп. 3 п. 5.2 ст. 169 НК РФ).

Информация об адресе покупателя фиксируется в строке 6а (пп. «к» п. 1 Правил заполнения счета-фактуры):

- для ООО — адрес из ЕГРЮЛ;

- для ИП — место жительства, указанное в ЕГРИП.

Не будут считаться ошибкой:

- сокращения, например, слово «город» — «г.»;

- другая последовательность адреса, отличная от ЕГРЮЛ;

- применение сочетания «Российская Федерация» или «Россия»(п. 2 ст. 169 НК РФ, Письма Минфина России от 17.08.2018 N 03-07-14/58351, от 06.02.2018 N 03-07-09/6850, от 01.11.2017 N 03-07-14/71926).

Отказа в вычете не будет и в случае, если продавец указал в счете-фактуре адрес покупателя неполностью, но покупателя можно идентифицировать по другим реквизитам. Так сказал Минфин (письмо от 30.08.2018 № 03-07-14/61854).

Фактический адрес покупателя, который отличается от указанного в ЕГРЮЛ (ЕГРИП), можно указать в качестве дополнительного реквизита (Письмо Минфина России от 21.12.2017 N 03-07-09/85517).

Какие ошибки в счете-фактуре не критичны для вычета НДС, узнайте здесь.

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в документ читайте здесь.

Вычету по НДС препятствуют существенные ошибки в счете-фактуре. Это ошибки, которые не позволяют определить продавца или покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), сумму НДС, налоговую ставку.

Рекомендуем внимательно проверять заполнение таких сведений в счете-фактуре. А при обнаружении ошибок обращаться к продавцу с просьбой внести исправления.

Существенные ошибки в счете-фактуре

Ошибки в счетах-фактурах признаются существенными, если они могут стать причиной отказа в вычете НДС. К ним относятся ошибки, которые не позволяют налоговым органам идентифицировать (п. 2 ст. 169 НК РФ):

1) продавца или покупателя.

Это ошибки в наименовании продавца или покупателя, их адресе и ИНН, из-за которых инспекция не может установить продавца или покупателя.

К примеру, в строке 6 счета-фактуры указали не наименование покупателя из учредительных документов, а Ф.И.О. его сотрудника (Письмо ФНС России от 09.01.2017 № СД-4-3/2@).

Проверить данные продавца (покупателя) вы можете на сайте ФНС России

2) наименование отгруженных товаров (работ, услуг, имущественных прав).

К примеру, вместо «мука ржаная» указано «мука пшеничная» (Письмо Минфина России от 14.08.2015 N 03-03-06/1/47252).

Если в этой графе указана неполная информация, но достаточная для определения товара (работы, услуги, имущественного права), то на вычет это не влияет (Письмо Минфина России от 17.11.2016 N 03-07-09/67406);

3) стоимость товаров (работ, услуг, имущественных прав) и сумму НДС.

Например, это могут быть:

— арифметические ошибки в стоимости или в сумме налога (Письмо Минфина России от 19.04.2017 N 03-07-09/23491);

— отсутствие данных о стоимости или сумме налога (Письмо Минфина России от 30.05.2013 N 03-07-09/19826);

— отсутствие либо неверное указание наименования и кода валюты (Письмо Минфина России от 11.03.2012 N 03-07-08/68);

— отсутствие либо неверное указание единицы измерения, количества (объема) и цены (тарифа) за единицу измерения (Письмо Минфина России от 15.10.2013 N 03-07-09/43003);

4) правильную налоговую ставку.

К примеру, вместо ставки 10% указана ставка 20%.

Если ошибки не мешают идентифицировать продавца и покупателя, наименование и стоимость товаров (работ, услуг), имущественных прав, ставку и сумму налога, то такие ошибки несущественные и из-за них не должны отказать в вычете НДС (п. 2 ст. 169 НК РФ).

Ошибка в адресе в счете-фактуре

Ошибки в адресе в счете-фактуре для продавца не влекут налоговых последствий. Но они могут привести к отказу покупателю в вычете НДС. Это связано с тем, что этот реквизит является обязательным и помогает налоговому органу идентифицировать продавца или покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1, пп. 3 п. 5.2 ст. 169 НК РФ).

Однако в счете-фактуре есть и другие данные, по которым инспекция устанавливает продавца и покупателя. К ним, в частности, относятся их наименования и ИНН. Поэтому ошибка в адресе не всегда влечет отказ в вычете. Это подтвердил и Минфин России в Письме от 02.04.2015 N 03-07-09/18318.

Если в счете-фактуре указан неполный адрес, по сравнению с адресом в ЕГРЮЛ (ЕГРИП), то это также не приведет к отказу в вычете при возможности идентифицировать покупателя на основании иных реквизитов счета-фактуры (Письмо Минфина России от 30.08.2018 N 03-07-14/61854).

Если адрес совпадает с адресом из ЕГРЮЛ (ЕГРИП), но есть технические ошибки в его написании, покупатель может принять НДС к вычету. К примеру, допустимы (Письма Минфина России от 02.04.2019 N 03-07-09/22679, от 25.04.2018 N 03-07-14/27843, от 02.04.2018 N 03-07-14/21045, от 17.01.2018 N 03-07-09/1846, от 20.11.2017 N 03-07-14/76455):

• сокращения слов;

• замена прописных букв на строчные или наоборот;

• изменение местами слов в названии улицы;

• дополнительное указание страны, если в ЕГРИП или ЕГРЮЛ этого нет и др.

Рекомендуем сверять адрес с данными из ЕГРЮЛ (ЕГРИП). Данные из ЕГРЮЛ доступны на сайте ФНС России

При обнаружении существенных ошибок в адресе в счете-фактуре рекомендуем покупателю обратиться к продавцу с просьбой внести исправления в счет-фактуру, а зарегистрированный счет-фактуру аннулировать в книге покупок.

Неверный ИНН в счете-фактуре

Неверное указание ИНН в счете-фактуре не влечет налоговых последствий для продавца. Но покупателю могут отказать в вычете, поскольку это обязательный показатель и по нему налоговый орган идентифицирует продавца и покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1, пп. 3 п. 5.2 ст. 169 НК РФ).

Однако в конкретной ситуации суд может встать на сторону покупателя.

Так, например, АС Западно-Сибирского округа посчитал, что ошибка в ИНН не препятствует определению суммы НДС и идентификации контрагента по сделке (см. Постановление АС Западно-Сибирского округа от 18.07.2017 N Ф04-2386/2017).

Тем не менее рекомендуем внимательно проверять заполнение таких сведений в счете-фактуре, а при обнаружении ошибок — просить продавца внести исправления. Ведь такая ошибка может привести к спору с налоговым органом.

Арифметическая ошибка в счете-фактуре

Из-за арифметических ошибок в счете-фактуре покупателю могут отказать в вычете НДС, если такие ошибки не позволяют определить стоимость товаров (работ, услуг) и сумму предъявленного налога (Письмо Минфина России от 19.04.2017 N 03-07-09/23491).

При обнаружении таких ошибок рекомендуем обратиться к продавцу с просьбой внести исправления в счет-фактуру, а зарегистрированный счет-фактуру аннулировать в книге покупок.

Несущественные ошибки в счете-фактуре

Несущественными являются ошибки, которые нельзя отнести к существенным ошибкам. То есть это ошибки, которые не мешают идентифицировать продавца, покупателя, наименование, стоимость товаров (работ, услуг, имущественных прав), ставку и сумму налога.

Несущественная ошибка не может быть причиной отказа в вычете НДС (п. 2 ст. 169 НК РФ).

К несущественным ошибкам, например, относятся:

1) опечатки в наименовании и адресе покупателя или продавца, например:

— указание Ф.И.О. покупателя-предпринимателя без слов «ИП» (Письмо Минфина России от 07.05.2018 N 03-07-14/30461);

— замена прописных букв на строчные в наименованиях продавца и покупателя (Письмо Минфина России от 18.01.2018 N 03-07-09/2238);

— лишние символы, например тире или запятые (Письмо Минфина России от 02.05.2012 N 03-07-11/130);

— сокращения в адресе, замена прописных букв на строчные или наоборот, смена местами слов, дополнительное указание страны, если в ЕГРИП или ЕГРЮЛ этого нет (Письма Минфина России от 02.04.2019 N 03-07-09/22679, от 25.04.2018 N 03-07-14/27843, от 02.04.2018 N 03-07-14/21045, от 17.01.2018 N 03-07-09/1846, от 20.11.2017 N 03-07-14/76455);

2) нарушение нумерации счетов-фактур;

3) указание графического символа рубля вместо наименования валюты (Письмо Минфина России от 13.04.2016 N 03-07-11/21095);

4) указание кода вида товара по ТН ВЭД ЕАЭС при реализации товаров на территории России (Письмо Минфина России от 09.01.2018 N 03-07-08/16);

5) прочерк вместо фразы «без акциза» в графе 6 (Письмо Минфина России от 18.04.2012 N 03-07-09/37);

6) отсутствие в графе 7 «Налоговая ставка» счета-фактуры символа «%» (Письмо Минфина России от 03.03.2016 N 03-07-09/12236).

Ошибка в номере счета фактуры

Для продавца такая ошибка не влечет налоговых последствий.

Покупателю из-за ошибок в нумерации счетов-фактур не откажут в вычете по НДС. Ведь это не мешает идентифицировать продавца и покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), ставку и сумму налога (п. 2 ст. 169 НК РФ, Письмо Минфина России от 12.01.2017 N 03-07-09/411).

Неверный КПП в счете-фактуре

Неверное указание КПП в счете-фактуре не влечет налоговых последствий ни для продавца, ни для покупателя. КПП не является обязательным реквизитом в счете-фактуре согласно НК РФ. Кроме того, неверный КПП не мешает идентифицировать продавца и покупателя, если другие обязательные реквизиты счета-фактуры (наименование, ИНН, адрес) указаны верно (п. п. 2, п. 5, 5.1, 5.2 ст. 169 НК РФ).

Если в счете-фактуре КПП не указан, то покупателю также не могут отказать в вычете по НДС, если остальные реквизиты счета-фактуры (наименование, ИНН, адрес) указаны верно и позволяют идентифицировать продавца и покупателя (п. 2, пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ).

В счете-фактуре не указан номер платежного поручения

Отсутствие в счете-фактуре номера платежного поручения не может стать основанием для отказа покупателю в вычете по НДС. Это не мешает налоговому органу идентифицировать продавца, покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав), сумму НДС, налоговую ставку (п. 2 ст. 169 НК РФ). Таким образом, это не относится к существенным ошибкам, препятствующим получению вычета.

В счете-фактуре неверно указана страна происхождения товара или номер таможенной декларации

Если в счете-фактуре неверно указаны (не указаны) код или название страны происхождения товара либо номер таможенной декларации, то это не будет существенной ошибкой, которая препятствует вычету НДС у покупателя. Вычет по такому счету-фактуре правомерен (п. 2 ст. 169 НК РФ, Письмо ФНС России от 04.09.2012 N ЕД-4-3/14705@).

В судебной практике есть примеры решений о том, что из-за недостоверной информации о стране происхождения товара и номере таможенной декларации нельзя отказать в вычете по реальной операции.

См. Позицию АС округов.

Постановление Арбитражного суда Московского округа от 22.03.2017 N Ф05-2626/2017 по делу N А40-96836/2016

Постановление Арбитражного суда Московского округа от 21.03.2016 N Ф05-2082/2016 по делу N А41-6499/2015

Постановление Арбитражного суда Северо-Западного округа от 06.04.2016 N Ф07-906/2016 по делу N А52-2333/2015

Постановление Арбитражного суда Северо-Кавказского округа от 18.11.2019 N Ф08-10298/2019 по делу N А53-37211/2018

На практике иногда предлагают не принимать к вычету НДС, если в счете-фактуре не указаны данные о стране происхождения импортного товара.

Мы не рекомендуем следовать такому подходу, поскольку в НК РФ нет запрета на вычет в таком случае. Отказ в вычете возможен, только если налоговые органы не могут идентифицировать данные, которые указаны в п. 2 ст. 169 НК РФ.

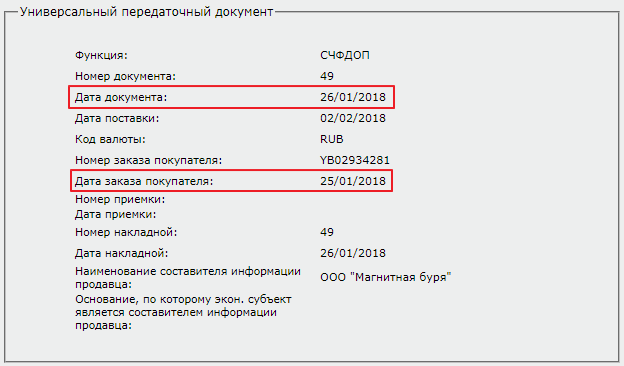

Ошибка в адресе и КПП покупателя в УПД. Какие могут быть последствия

Ситуация: у покупателя изменился юридический адрес и КПП. Длительное время организация формировала УПД в электронном виде с указанием неправильного адреса и КПП покупателя.

Вопрос: может ли организация внести исправления в ранее выставленные УПД? И какие будут последствия, если этого не сделать?

Организация вправе внести изменения в УПД, в которых был ошибочно указан неверный адрес и КПП покупателя.

Вместе с этим невнесение таких изменений не повлечет негативных последствий ни для Организации, ни для покупателя.

В соответствии с пунктом 1 статьи 5 Закона № 129-ФЗв едином государственном реестре юридических лиц (ЕГРЮЛ) содержатся следующие сведения о юридическом лице:

Пунктом 1 статьи 18 Закона № 129-ФЗ установлено, что государственная регистрация изменения места нахождения юридического лица осуществляется регистрирующим органом по новому месту нахождения юридического лица.

Согласно пункту 9 Приказа Минфина России от 29.12.2020 № 329н, датой снятия с учета в налоговой по месту нахождения организации, месту нахождения ее филиала или представительства является дата внесения соответствующей записи в ЕГРЮЛ.

Таким образом, со дня внесения соответствующей записи в ЕГРЮЛ юридическое лицо считается зарегистрированным по новому адресу. Ближайшие бесплатные вебинары от «Клерка» про: налоги, проверки, фсбу, изменения в учете, право, ндс, отчетность, кадры!

Топовые спикеры «Клерка» постоянно моняторят изменения и уже съели собаку в бухгалтерии и кадрах, поэтому им есть, что рассказать.

Переходите по ссылке и получайте знания, которые реально пригодятся в практике.

Возможность применения УПД установлена письмом ФНС РФ от 21.10.2013 № ММВ-20-3/96@.

Форма УПД разработана на основе формы счета-фактуры, утвержденной Постановлением № 1137.

Таким образом, УПД применяется как счет-фактура – документ, подтверждающий сумму предъявленного поставщиком НДС, а также как первичный учетный документ, подтверждающий факт передачи приобретаемых товаров (работ, услуг), а также их стоимость.

В соответствии с подпунктом «к» и «л» пункта 1 Правил заполнения счета-фактуры в строках 6а и 6б указываются:

Таким образом, информация об адресе и КПП покупателя подлежит указанию в счете-фактуре.

Вместе с этим, согласно абзацу второму пункта 2 статьи 169 НК РФ ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговикам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, налоговую ставку и сумму налога, предъявленную покупателю, а также неуказание (неверное указание) в счете-фактуре сведений, установленных подпунктами 16 – 18 пункта 5 настоящей статьи, не являются основанием для отказа в принятии к вычету сумм налога.

По нашему мнению, указание в счетах-фактурах (УПД) неверного адреса и КПП не препятствует налоговикам идентифицировать покупателя при условии верного указания остальных реквизитов (наименование, ИНН и т.п.).

Следовательно, все составленные ранее УПД с ошибочным адресом и КПП покупателя могут являться основанием для принятия им к вычету сумм НДС, предъявленных Организацией.

Аналогичные выводы содержат Письма Минфина РФ от 26.08.2015 № 03-07-09/49050, от 02.04.2015 № 03-07-09/18318, от 08.08.2014 № 03-07-09/39449, Постановление Арбитражного суда Поволжского округа от 20.01.2016 № Ф06-4772/2015 по делу № А12-2702/2015, Постановление Арбитражного суда Северо-Кавказского округа от 10.03.2015 № Ф08-10982/2014 по делу № А53-28159/2013 и др.

С точки зрения использования УПД в качестве первичного учетного документа в целях бухгалтерского и налогового учета отметим следующее.

В силу пункта 2 статьи 9 Закона № 402-ФЗ информация об адресе и КПП покупателя не является обязательным реквизитом первичного учетного документа.

Ошибки, не препятствующие налоговой идентифицировать покупателя, также не являются основанием для отказа в признании расходов в целях налога на прибыль.

Аналогичные выводы содержат Письма ФНС РФ от 12.02.2015 № ГД-4-3/2104@, Минфина России от 28.08.2014 № 03-03-10/43034.

На основании изложенного, считаем, что организация вправе внести изменения в УПД, в которых был ошибочно указан неверный адрес и КПП покупателя.

Вместе с этим невнесение таких изменений не повлечет негативных последствий ни для организации, ни для покупателя.

Ответ

Обоснование ответа

Вывод

Об ошибках в заполнении УПД, которые могут считаться нарушениями для ИФНС и могут стать причиной отказа в вычете НДС

Распечатать

Предприятие (работает на ОСНО) приобретает

товар, который поставщик приобретает у завода-изготовителя. Завод отгружает его

по разнарядке и отправляет железнодорожным транспортом. Поставщик представляет предприятию

УПД статус 1 и железнодорожную накладную, но в данных документах не совпадает

наименование грузоотправителя, в УПД в строке 3 наш поставщик указал

грузоотправителем себя, в железнодорожной накладной грузоотправителем указан

завод изготовитель. Фактически груз отправлен заводом изготовителем, со своих

подъездных путей, а также он является плательщиком железнодорожного тарифа.

Вопрос

Будут ли такие несовпадения при заполнении

УПД являться нарушением, и если да то какие претензии может получить наше

предприятие от налоговых органов?

Ответ

специалиста

Как заполнить счет-фактуру, если продавец

и грузоотправитель — разные лица

В строках 2, 2а, 2б укажите сведения о

продавце: его наименование, адрес, ИНН и КПП. В строке 3 — данные

грузоотправителя: полное или сокращенное наименование в соответствии с его

учредительными документами и его почтовый адрес. Сведения о грузоотправителе вы

можете заполнить на основании показателей товарной накладной (пп. «в»

— «д», «е» п. 1 Правил заполнения счета-фактуры, Письмо

Минфина России от 21.07.2017 N 03-07-09/46548).

Данные о грузоотправителе укажите, только

если выставляете счет-фактуру на поставку товара. При выполнении работ

(оказании услуг, передаче имущественных прав), а также в авансовом

счете-фактуре в строке 3 поставьте прочерк (пп. «е» п. 1, п. 4 Правил

заполнения счета-фактуры).

{Готовое решение: Как заполнить

счет-фактуру, если продавец и грузоотправитель — разные лица (КонсультантПлюс,

2020) {КонсультантПлюс}}

Существенные ошибки в счете-фактуре

Ошибки в счетах-фактурах признаются

существенными, если они могут стать причиной отказа в вычете НДС. К ним

относятся ошибки, которые не позволяют налоговым органам идентифицировать (п. 2

ст. 169 НК РФ):

1) продавца

или покупателя.

Это ошибки в наименовании продавца или

покупателя, их адресе и ИНН, из-за которых инспекция не может установить

продавца или покупателя.

К примеру, в строке 6 счета-фактуры

указали не наименование покупателя из учредительных документов, а Ф.И.О. его

сотрудника (Письмо ФНС России от 09.01.2017 N СД-4-3/2@).

Проверить данные продавца (покупателя) вы

можете на сайте ФНС России по ссылке https://egrul.nalog.ru;

2) наименование

отгруженных товаров (работ, услуг, имущественных прав). К примеру, вместо

«мука ржаная» указано «мука пшеничная» (Письмо Минфина

России от 14.08.2015 N 03-03-06/1/47252).

Если в этой графе указана неполная

информация, но достаточная для определения товара (работы, услуги,

имущественного права), то на вычет это не влияет (Письмо Минфина России от

17.11.2016 N 03-07-09/67406);

3) стоимость

товаров (работ, услуг, имущественных прав) и сумму НДС. Например, это могут

быть:

— арифметические ошибки в стоимости или в

сумме налога (Письмо Минфина России от 19.04.2017 N 03-07-09/23491);

— отсутствие данных о стоимости или сумме

налога (Письмо Минфина России от 30.05.2013 N 03-07-09/19826);

— отсутствие либо неверное указание

наименования и кода валюты (Письмо Минфина России от 11.03.2012 N 03-07-08/68);

— отсутствие либо неверное указание

единицы измерения, количества (объема) и цены (тарифа) за единицу измерения

(Письмо Минфина России от 15.10.2013 N 03-07-09/43003);

4) правильную

налоговую ставку. К примеру, вместо ставки 10% указана ставка 20%.

Если ошибки не мешают идентифицировать

продавца и покупателя, наименование и стоимость товаров (работ, услуг),

имущественных прав, ставку и сумму налога, то такие ошибки несущественные и

из-за них не должны отказать в вычете НДС (п. 2 ст. 169 НК РФ).

Готовое решение: Какие ошибки в

счетах-фактурах препятствуют вычету по НДС (КонсультантПлюс, 2020)

{КонсультантПлюс}

В то же время напоминаю, что ошибки в

заполнении строк 3 и 4 счета-фактуры не должны являться основанием для отказа в

вычете НДС. Они не мешают идентифицировать продавца и покупателя, стоимость

поставки, ставку и сумму налога <5>.

<5> п. 2 ст. 169 НК РФ; Письма

Минфина от 20.02.2019 N 03-07-11/10765, от 26.11.2015 N 03-07-14/68657.

{Интервью: ОП участвует в сделках: как

правильно оформить счет-фактуру («Главная книга», 2019, N 18)

{КонсультантПлюс}}

Из выше сказанного следует, что УПД 1

составлено неправильно, но данная ошибка не будет являться существенной при

которых налоговый орган может отказать в вычете НДС.

Разъяснение

дано в рамках услуг «ЛИНИИ КОНСУЛЬТАЦИЙ» бухгалтером-консультантом ООО НТВП

«Кедр-Консультант» Петровой Натальей Борисовной в феврале 2020 г.

При

подготовке ответа использована СПС КонсультантПлюс.

Данное

разъяснение не является официальным и не влечет правовых последствий,

предоставлено в соответствии с Регламентом ЛИНИИ КОНСУЛЬТАЦИЙ (www.ntvpkedr.ru).

При выполнении определенных требований счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм НДС к вычету. Между тем с этого года далеко не любая оплошность, допущенная при заполнении счета-фактуры, поставит под угрозу вычет налога. Ведь теперь не являются основанием для отказа ошибки, не препятствующие налоговикам при проведении проверки идентифицировать продавца, покупателя, наименование товаров (работ, услуг), имущественных прав; стоимость, налоговую ставку и сумму налога. Поэтому в статье автор уделяет основное внимание правильности заполнения указанных реквизитов.

В статье приведена актуальная информация по различным вопросам, связанным с оформлением счета-фактуры, наличием в нем ошибок, и о последствиях таких ошибок для принятия сумм НДС к вычету.

Особое внимание обращено на изменения налогового законодательства, действующее с 2010 г. и касающееся определения правильности либо неправильности оформления счета-фактуры для целей реализации права на налоговый вычет.

В статье даются полезные для налогоплательщиков комментарии Минфина России, приводится последняя судебная практика.

Счет-фактура является документом, служащим основанием для принятия суммы НДС к вычету. При этом, как вы знаете, с 2010 года изменились требования к счетам-фактурам, принимаемым к учету. Речь здесь идет о нововведениях, принятых Федеральным законом от 17.12.2009 г. № 318-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ в связи с введением заявительного порядка возмещения налога на добавленную стоимость». Поэтому в статье мы рассмотрим, какие ошибки в счетах-фактурах не препятствуют вычету сумм налога.

Итак, при выполнении определенных требований счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм налога к вычету. Между тем не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать (п. 2 ст. 169 НК РФ):

- продавца;

- покупателя;

- наименование товаров (работ, услуг), имущественных прав;

- стоимость товаров (работ, услуг), имущественных прав;

- налоговую ставку;

- сумму налога.

Как видите, теперь далеко не любая оплошность, допущенная при заполнении счета-фактуры, поставит под угрозу вычет налога. Так что обратим особое внимание на правильность заполнения вышеуказанных реквизитов.

Продавец и покупатель

Для того чтобы не возникло сомнений в идентификации продавца и покупателя товаров (работ, услуг), имущественных прав, сведения о них должны быть правильно указаны в счете-фактуре. Речь здесь идет о следующих реквизитах (подп. 2 п. 5 и подп. 2 п. 5.1 ст. 169 НК РФ):

- наименование;

- адрес;

- идентификационные номера налогоплательщика.

Состав показателей счета-фактуры прописан в Приложении № 1 к Правилам ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденным постановлением Правительства от 02.12.2000 г. № 914 (далее – Постановление № 914).

Наименование

Итак, в строке 2 счета-фактуры указывают полное и сокращенное наименование продавца в соответствии с учредительными документами. Между тем при составлении счета-фактуры налоговыми агентами, указанными в п. 2 и п. 3 ст. 161 НК РФ, в этой строке отражают полное или сокращенное наименование продавца (указанного в договоре с налоговым агентом), за которого данный налоговый агент исполняет обязанность по уплате налога.

Отметим, что указание в строке 2 счетов-фактур только полного или только сокращенного наименования не является причиной для отказа в вычете сумм НДС. Дело в том, что Налоговым кодексом порядок указания в счетах-фактурах полного или сокращенного наименования налогоплательщика не регламентирован. С данной точкой зрения согласны и чиновники (письма Минфина от 28.07.2009 г. № 03-07-09/34 и от 07.07.2009 г. № 03-07-09/32, ФНС от 14.07.2009 г. № ШС-22-3/564@).

В свою очередь по строке 6 счета-фактуры отражают полное или сокращенное наименование покупателя в соответствии с учредительными документами покупателя.

Зачастую возникает вопрос, как быть, если в счете-фактуре ИНН указан правильно, а вот в названии фирмы есть одна из следующих неточностей: строчные буквы перепутаны с заглавными, указана неправильная организационно-правовая форма? Являются ли данные ошибки препятствием к вычету суммы НДС? Указанный вопрос мы адресовали в Минфин России.

Мнение эксперта

Юрий Лермонтов, советник государственной гражданской службы РФ 3 класса

Здесь следует комплексно оценивать всю информацию, приведенную в счете-фактуре. Если ИНН налогоплательщика указан правильно и он, а также остальные сведения, содержащиеся в счете-фактуре, позволяют идентифицировать лицо (покупателя или продавца), отдельная неточность в названии (строчные буквы перепутаны с заглавными, указана неправильная организационно-правовая форма) не является основанием для отказа в возмещении НДС.

Мнение эксперта

Евгения Хан, советник государственной гражданской службы Российской Федерации 3 класса:

Ранее судебная практика в данном вопросе поддерживала точку зрения о том, что неточности технического характера, если они не свидетельствуют об ином юридическом лице, не являются основанием для отказа в применении налоговых вычетов по НДС. С 01.01.2010 г. в соответствии с п. 2 ст. 169 НК РФ1 не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать продавца и покупателя. По моему мнению, в данном случае неточности носят технический характер и при наличии иных данных в счете-фактуре не препятствуют идентификации продавца и/или покупателя. Поэтому указанные ошибки не препятствуют принятию к вычету суммы НДС.

Адрес

В соответствии с Постановлением № 914 адрес продавца указывают по строке 2а счета-фактуры. Речь идет о местонахождении продавца в соответствии с учредительными документами. При составлении счета-фактуры налоговыми агентами, указанными в п. 2 и п. 3 ст. 161 НК РФ, в этой строке отражают место нахождения продавца (указанного в договоре с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога. В свою очередь по строке 6а следует заполнить местонахождение покупателя в соответствии с учредительными документами.

Зачастую организациям отказывают в вычете налога, т.к. в счете-фактуре указан юридический, а не фактический адрес либо, наоборот, фактический адрес вместо юридического. Между тем если мы обратимся к нормам законодательства, то выяснится, что Налоговый кодекс вообще не конкретизирует, какой из адресов организации должен быть указан в счете-фактуре. В этом случае суды обычно становятся на сторону налогоплательщиков.

Судебно-арбитражная практика

Как указал суд, НДС по счетам-фактурам был правомерно принят к вычету налогоплательщиком. Дело в том, что адрес места нахождения продавца указан в соответствии с учредительными документами и фигурирует в выписке ЕГРЮЛ. Данный вывод прозвучал в следующих постановлениях ФАС: Московского округа от 17.04.2009 г. № КА-А40/2930-09, Поволжского округа от 05.05.2009 г. № А55-6068/2008, Северо-Западного округа от 18.02.2009 г. № А56-19347/2008.

Судебно-арбитражная практика

Отражение в счете-фактуре фактического места нахождения организации не является нарушением требований ст. 169 НК РФ, поскольку данная статья не конкретизирует, какой из адресов должен быть указан. Такая позиция выражена в следующих постановлениях ФАС: Поволжского округа от 03.02.2009 г. № А55-10025/2008 и Северо-Кавказского округа от 03.09.2009 г. № А53-21728/2008.

Минфин в письме от 31.03.2008 г. № 03-07-11/129 сказал, что счета-фактуры, в которых в адресах продавца и покупателя не фигурируют слова «Российская Федерация», не являются составленными с нарушением законодательного порядка. Также, по мнению чиновников, счета-фактуры, в которых адреса продавца и покупателя указаны с сокращенными словами, но при полном отражении составляющих адреса (почтового индекса, названия города, улицы и т.д.), не являются составленными с нарушением установленных норм (письмо Минфина от 09.11.2009 г. № 03-07-09/57).

Теперь посмотрим, чем грозит отсутствие в адресе индекса. Начнем с того, что ни ст. 169 НК РФ, ни Постановление № 914 не содержат никаких специальных требований к адресу. При этом согласно ст. 11 НК РФ адресом для физического лица является наименование субъекта Российской Федерации, района, города, иного населенного пункта, улицы, номера дома, квартиры. Если же говорить о почтовом адресе, то это местонахождение пользователя с указанием почтового индекса соответствующего объекта почтовой связи (п. 2 Правила оказания услуг почтовой связи, утвержденных постановлением Правительства от 15.04.2005 г. № 221). Так что, по нашему мнению, почтовый индекс не может являться информацией, необходимой для идентификации покупателя и продавца.

Судебно-арбитражная практика

Арбитры решили, что отсутствие либо неправильное указание индекса не свидетельствует о несоответствии счета-фактуры п. 5 статьи 169 НК РФ, поскольку такое требование в данной норме не содержится (постановление ФАС Московского округа от 23.04.2009 г. № КА-А40/3582-09).

Отметим, что и ранее суды при признании правомерности применения налогового вычета по НДС некоторые ошибки в указании адреса зачастую считали несущественными.

Судебно-арбитражная практика

Суды правомерно отклонили довод налогового органа о несоответствии счетов-фактур требованиям ст. 169 НК РФ ввиду неверного указания адреса контрагента. Дело в том, что неуказание номера офиса притом, что правильно указан город, улица и номер дома, а также название и ИНН поставщика, не может быть признано нарушением заполнения счетов-фактур. Ведь имеющихся в счетах-фактурах сведений о контрагенте достаточно для его идентификации в целях проверки (постановление ФАС Северо-Кавказского округа от 30.09.2009 г. № А53-20754/2008).

В данном случае была допущена ошибка в номере дома покупателя. Судьи решили, что указанный недочет не препятствовал осуществлению налогового контроля, поскольку касался адреса самого налогоплательщика (постановление ФАС Московского округа от 20.08.2009 г. № КА-А41/8079-09).

По другому делу арбитры решили, что ошибочное указание одной цифры в трехзначном номере дома при указании адреса продавца само по себе не свидетельствует о неправомерном налоговом вычете (постановление ФАС Западно-Сибирского округа от 19.03.2008 г. № Ф04-2042/2008(2433-А81-34) (определение ВАС от 09.06.2008 г. № 6921/08)).

Неуказание номера корпуса также не является существенным нарушением порядка заполнения счета-фактуры и само по себе не может служить законным основанием лишения права на налоговый вычет. Дело в том, что совокупность представленных заявителем документов полностью позволило идентифицировать участников сделки (постановление ФАС Московского округа от 23.03.2009 г. № КА-А40/1795-09).

По нашему мнению, ошибка в адресе при условии правильного указания наименования налогоплательщика и ИНН не должна повлиять на вычет. Ведь в соответствии с п. 2 ст. 169 НК РФ не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать продавца и покупателя.

Судебно-арбитражная практика

Судами установлено, что спорный счет-фактура не содержит адреса и ИНН покупателя, что не позволяет достаточным, неопровержимым образом идентифицировать покупателя. При таких обстоятельствах арбитры признали неподтвержденным правомерность применения налогового вычета (постановление ФАС Уральского округа от 11.11.2009 г. № Ф09-8703/09-С2).

Являются ли нарушением следующие ситуации:

- указание в счете-фактуре фактического, а не юридического адреса фирмы;

- указание в счете-фактуре адреса абонентского ящика, а не юридического адреса фирмы;

- указание в счете-фактуре сразу нескольких адресов фирмы?

Данные вопросы мы адресовали в Минфин России.

Мнение эксперта

Юрий Лермонтов, советник государственной гражданской службы РФ 3 класса

При условии наличия достаточных доказательств реальности осуществления хозяйственных операций, указанных в счете-фактуре, указание фактического, а не юридического адреса покупателя (продавца, грузополучателя, грузоотправителя) не является основанием для отказа в применении налогового вычета (см., например, постановления ФАС Дальневосточного округа от 08.10.2008 г. № Ф03-3910/2008 и ФАС Московского округа от 12.09.2006 г., 15.09.2006 г. № КА-А41/8496-06).

Однако указание в счете-фактуре адреса абонентского ящика уже не будет надлежащим выполнением требований статьи 169 НК РФ, поскольку такой адрес отражает лишь данные абонентского ящика для направления почтовой корреспонденции, а не адрес юридического лица).

Относительно указания в счете-фактуре сразу нескольких адресов можно отметить, что подобные действия не являются нарушением, препятствующим принятию к вычету сумм НДС.

Мнение эксперта

Евгения Хан, советник государственной гражданской службы Российской Федерации 3 класса:

Налоговый кодекс не содержит прямого указания на то, какой адрес должен быть в счете-фактуре. Ранее Минфин России в письме от 07.08.2006 г. № 03-04-09/15 разъяснял, что указание в счете-фактуре нескольких адресов правилам заполнения счетов-фактур не противоречит, но при условии указания этих адресов в учредительных документах. В настоящее время в соответствии с п. 2 ст. 169 НК РФ не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать продавца и покупателя. Исходя из этого, по моему мнению, указание в счете-фактуре фактического, а не юридического адреса фирмы; адреса абонентского ящика, а не юридического адреса фирмы; сразу нескольких адресов фирмы при наличии иных сведений, позволяющих идентифицировать продавца и/или покупателя, не является основанием для отказа в применении налоговых вычетов по НДС.

ИНН

ИНН продавца отражают по строке 2б счета-фактуры. Между тем при составлении счета-фактуры налоговыми агентами, указанными в п. 2 ст. 161 НК РФ, в этой строке ставятся прочерки. В свою очередь при оформлении счета-фактуры налоговым агентом, указанным в п. 3 ст. 161 НК РФ указывают ИНН продавца (отраженного в договоре с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога. Вместе с тем ИНН покупателя заполняют по строке 6б счета-фактуры.

Несмотря на противоречивость арбитражной практики, мы считаем, что для идентификации налогоплательщика без ИНН вряд ли обойдешься, так что в указанном реквизите допускать ошибки нежелательно.

Судебно-арбитражная практика

Судами установлено, что спорный счет-фактура не содержит адреса и ИНН покупателя, что не позволяет достаточным, неопровержимым образом идентифицировать покупателя (постановление ФАС Уральского округа от 11.11.2009 г. № Ф09-8703/09-С2).

Судебно-арбитражная практика

Арбитры решили, что ошибка в заполнении ИНН самого покупателя не препятствует вычету. Дело в том, что материалами дела подтверждены и инспекцией не опровергнуты факты совершения обществом и его поставщиком хозяйственных операций, а также соблюдения плательщиком предусмотренных ст. 171, 172 НК РФ условий; счет-фактура содержит сведения о продавце, покупателе, наименовании, количестве товара, его стоимости, сумме налога. При этом ИНН самого налогоплательщика мог быть установлен инспекцией в ходе проверки, тем более что в платежных документах и договоре ИНН указан верно (постановление ФАС Центрального округа от 17.07.2008 г. № А48-4502/07-6 (определение ВАС от 17.11.2008 г. № ВАС-14672/08)).

Кстати, согласно Постановлению № 914, в этих строках также отражают код причины постановки на учет налогоплательщика (КПП). Отметим, что, по нашему мнению, данный код никак не идентифицирует плательщика, ведь он содержит код налогового органа, причину и порядковый номер постановки на учет. Причем, несмотря на то что в Постановлении № 914 содержится ссылка на указание в счете-фактуре КПП, Налоговым кодексом данное требование не установлено. Именно поэтому большинство арбитров склоняются к тому, что отсутствие КПП продавца и покупателя никак не может являться основанием для признания таких счетов-фактур не соответствующим требованиям ст. 169 НК РФ.

Наименование товаров (работ, услуг), имущественных прав

В графе 1 табличной части счета-фактуры должно быть указано наименование поставляемых товаров (описание выполненных работ, оказанных услуг), имущественных прав (подп. 5 п. 5 и подп. 4 п. 5.1 ст. 169 НК РФ).

В письме от 21.09.2009 г. № 03-07-09/49 Минфин отметил, что согласно подп. 5 п. 5 ст. 169 НК РФ и Постановлению № 914 при оказании услуг в выставляемом счете-фактуре в графе 1 следует указывать именно описание оказанных услуг. К примеру, запись «Лизинговый платеж № … от … по договору лизинга № … от …» может явиться основанием для отказа в вычете сумм налога. В то же время запись «Услуги по финансовой аренде (лизингу)» с указанием срока, в течение которого оказываются услуги по финансовой аренде имущества, не противоречит Налоговому кодексу. В разъяснениях от 22.01.2009 г. № 03-07-09/02 финансисты сказали, что не может являться основанием для принятия к вычету следующая формулировка: «Выполнены работы по договору подряда от… № …», т.к. такая запись не соответствует описанию фактически выполненных работ.

По вопросу услуг арбитражная практика противоречива. Некоторые суды считают, что описание оказанных услуг в счете-фактуре является обязательным (например, постановление ФАС Поволжского округа от 07.07.2009 г. № А72-6039/2008). В то же время гораздо чаще арбитры говорят, что содержание услуги должно быть отражено в документах любым образом, позволяющим идентифицировать оказанную услугу. Не противоречит законодательству указание обобщенного наименования выполненных работ либо услуг. Данная позиция прозвучала в следующих постановлениях ФАС: Поволжского округа от 23.04.2009 г. № А55-9765/2008, от 23.10.2009 г. № КА-А40/11044-09, Московского округа от 03.02.2009 г. № КА-А40/98-09 и Северо-Кавказского округа от 11.08.2009 г. № А32-10964/2008-45/200.

Отметим, что требования Налогового кодекса не содержат запрет и на сокращенное указание наименования товара. Данный вывод прозвучал в постановлении ФАС Восточно-Сибирского округа от 05.05.2009 г. № А33-02144/07-Ф02-1809/09.

Судебно-арбитражная практика

Довод налогового органа относительно несоответствия представленных счетов-фактур требованиям ст. 169 НК РФ по причине отсутствия указания в них наименования товара обоснованно отклонен судами. Дело в том, что указанные счета-фактуры содержат цифровое и буквенное обозначение приобретенных подшипников. При этом налоговый орган вправе был истребовать у налогоплательщика дополнительные сведения, получить объяснения и документы, подтверждающие правильность исчисления и своевременность уплаты налогов (постановление ФАС Московского округа от 31.03.2008 г. № КА-А40/762-08).

Возможно ли в счете-фактуре указывать не полное наименование товара, а его сокращенный вариант (аббревиатуру либо его буквенно-цифровое значение)? Указанный вопрос мы адресовали в Минфин России.

Мнение эксперта

Юрий Лермонтов, советник государственной гражданской службы РФ 3 класса

По данному вопросу единая точка зрения отсутствует.

Так, в постановлении от 29.08.2007 г., 22.08.2007 г. № Ф03-А16/07-2/2751 ФАС Дальневосточного округа, занимая сторону налогоплательщика, отметил, что налоговым органом не приведено каких-либо правовых доводов относительно того, что наличие в соответствующих графах счетов-фактур сокращенного наименования полученных товаров (их технических параметров в виде буквенных и числовых символов) исключает признание факта описания этих товаров, и пришел к выводу, что спорные счета-фактуры с указанием в них налога на добавленную стоимость подлежали принятию на учет, а налогоплательщиком правомерно уменьшена общая сумма налога на установленные статьей 171 НК РФ налоговые вычеты.

Тем не менее в постановлении от 01.06.2004 г. № А72-7073/03-КД200 ФАС Поволжского округа отметил, что причислить к понятию наименования товара, указываемого в счете-фактуре, цифровую и буквенную аббревиатуру не представляется возможным.

Следовательно, для целей избежания налоговых претензий следует указывать полное наименование товара.

Мнение эксперта

Евгения Хан, советник государственной гражданской службы Российской Федерации 3 класса:

Налоговый кодекс не содержит ответа на данный вопрос. В настоящее время в соответствии с п. 2 ст. 169 НК РФ не являются основанием для отказа в принятии НДС к вычету ошибки, не препятствующие налоговым органам при проведении проверки идентифицировать наименование товаров (работ, услуг), имущественных прав. Поэтому я считаю, что указание в счете-фактуре неполного наименования товара, если оно не препятствует идентификации наименованию товаров (работ, услуг), имущественных прав, не является основанием для отказа в применении налоговых вычетов по НДС.

Отметим, что в случае получения предварительной оплаты по договорам поставки товаров, предусматривающим их отгрузку в соответствии с заявкой (спецификацией), оформляемой уже после оплаты, в этих договорах, как правило, указывается обобщенное наименование поставляемых товаров (например, нефтепродукты, кондитерские изделия, хлебобулочные изделия, канцелярские товары и т.п.). Именно поэтому финансисты посчитали возможным при оформлении по таким договорам счета-фактуры на предоплату указывать обобщенное наименование товаров или групп товаров. Указанная точка зрения прозвучала в письме Минфина от 06.03.2009 г. № 03-07-15/39.

Стоимость товаров (работ, услуг), имущественных прав

В счете-фактуре, выставляемом при реализации, должна быть указана стоимость товаров (работ, услуг), имущественных прав (подп. 8 п. 5 ст. 169 НК РФ).

Стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога отражают в графе 5 табличной части счета-фактуры. При этом в случаях, предусмотренных подп. 3, 4 и 5.1 ст. 154 и подп. 2–4 ст. 155 НК РФ, в этой графе указывают налоговую базу, определенную в порядке, установленном подп. 3, 4 и 5.1 ст. 154 и подп. 2–4 ст. 155 НК РФ.

Налоговая ставка

В счете-фактуре должна обязательно присутствовать налоговая ставка (подп. 10 п. 5 и подп. 6 п. 5.1 ст. 169 НК РФ). Налоговую ставку отражают в графе 7 табличной части счета-фактуры.

В письме от 06.03.2009 г. № 03-07-15/39 финансисты разъяснили, каким образом действовать при получении предоплаты по договорам поставки товаров, налогообложение которых осуществляется по ставкам как 10, так и 18 процентов. Итак, в данном случае в счете-фактуре следует либо указывать обобщенное наименование товаров с указанием ставки 18/118, либо выделять товары в отдельные позиции исходя из сведений, содержащихся в договорах, с указанием соответствующих ставок налога.

Сумма налога

Ну и, наконец, счет-фактура будет неполноценным без указания в графе 8 табличной части счета-фактуры суммы НДС (подп. 11 п. 5 и подп. 7 п. 5.1 ст. 169 НК РФ). При этом в случае реализации товаров (выполненных работ, оказанных услуг), переданных имущественных прав ее рассчитывают исходя из применяемых налоговых ставок. Между тем в случае получения аванса в счет предстоящих поставок налог определяют расчетным методом по налоговой ставке 10/110 или 18/118 (п. 4 ст. 164 НК РФ). В случаях, предусмотренных подп. 3, 4 и 5.1 ст. 154 и подп. 2–4 ст. 155 НК РФ, в этой графе указывают сумму налога, определяемую расчетным методом к налоговой базе, указанной в графе 5 счета-фактуры.

Работа над ошибками

Бухгалтер не пишет счет-фактуру с чистого листа. При заполнении соответствующего окошка в бухгалтерской информационной программе, например, 1С, большинство данных о продавце (его наименование, адрес, ИНН) и о товаре уже были введены ранее. Они просто «подтягиваются» из соответствующего справочника. Таким образом, если в счете-фактуре появляются ошибки, то они являются индикаторами сбоев в информации, содержащейся в 1С, а следовательно, появляются и в иных документах! Если такие ошибки содержатся в выставленных счетах-фактурах, следует проверить все документы, поступившие от контрагента, выставившего неправильный счет-фактуру.

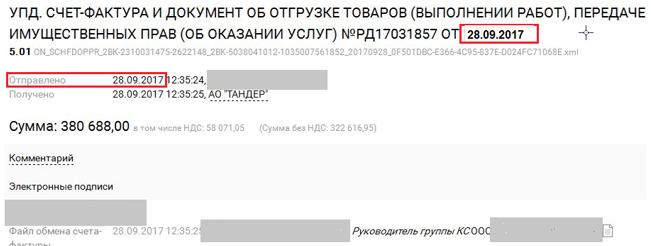

Если УПД / иУПД сформирован некорректно, то на документ поступит уточнение, которое можно просмотреть в списке документов (Рис. 1).

Либо в режиме просмотра документа в блоке «Причина уточнения» (Рис. 2).

Документы с критичными ошибками отклоняются системой компании АО «Тандер». Необходимо исправлять только критичные ошибки.

Критичные ошибки после стыковки исправлять необходимо после того, как с вами свяжутся ответственные сотрудники компании АО «Тандер». По всем вопросам формирования документов просьба обращаться в поддержку Ediweb.

Возможные уточнения по УПД (Табл. 1):

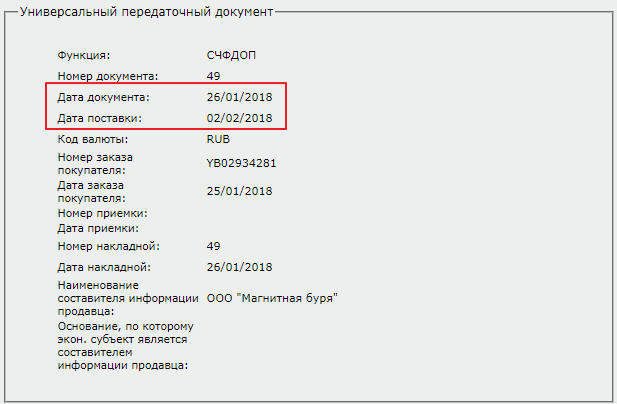

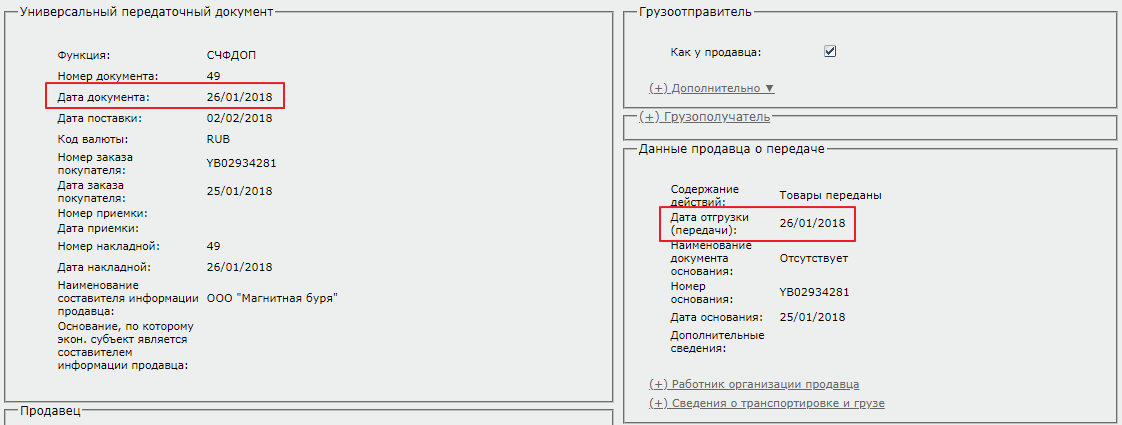

Пример верного заполнения даты поставки в бумажном УПД (Рис. 4).

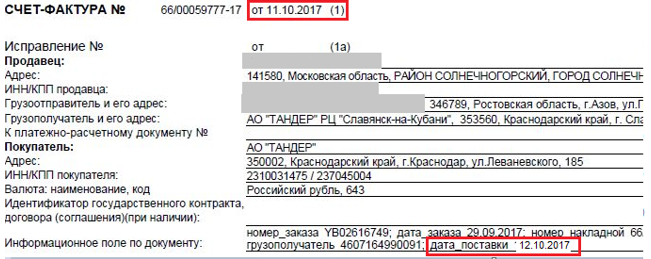

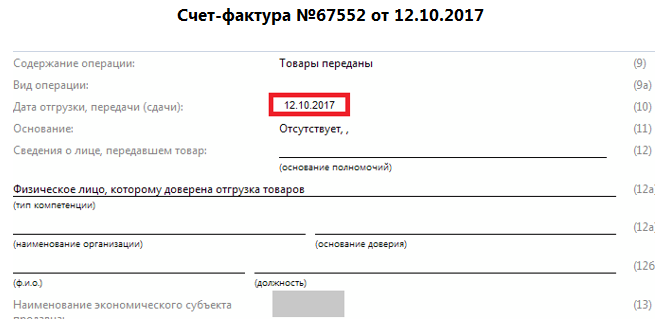

Верное заполнение дат в бумажном виде (Рис. 6).

С: Дата создания заявки (включительно);

ПО: Текущая дата +1 день. Формат даты: ДД.ММ.ГГ или ДД.ММ.ГГГГ (Рис. 7).

При приемке по Акту Торг-2 (без электронного документа), дата документа не должна быть больше даты прихода.

Пример верного заполнения даты документа (Рис. 8).

ДефИННЮЛ/ДефИННФЛ (может быть заполнен либо ИНН, либо ДефИНН). Для получения технической консультации необходимо обратиться к Вашему провайдеру

ДефИННЮЛ/ДефИННФЛ (может быть заполнен либо ИНН, либо ДефИНН). Для получения технической консультации необходимо обратиться к Вашему провайдеру

| Функции УПД | Возможное количество подписей | Доступные варианты области полномочий |

|---|---|---|

| УПД (СЧФ) | 1 | 0, 4, 5, 6. |

| УПД (ДОП) | 1 | 2, 3, 5, 6. |

| УПД (ДОП) | 2 | Подписант 1: 1 или 4 Подписант 2: 2, 3, 5, 6 |

| УПД (СЧФДОП) | 1 | 5, 6. |

| УПД (СЧФДОП) | 2 | Подписант 1: 0 или 4 Подписант 2: 2, 3, 5, 6 |

| УПД (СЧФДОП) | 3 | Подписант 1: 0 Подписант 2: 1 Подписант 3: 2, 3, 5, 6 |

Табл. 2. Доступные варианты области полномочий в зависимости от функции УПД и количества подписантов

ИУПД. Если заполнен Номер исправления, атрибут «ДефНомИспрСчФ» должен быть пустым

Табл. 1. Описание возможных ошибок в УПД / иУПД и их решение