Основные типы ошибок, выявленные при экспертизе отчетов об оценке недвижимости, таковы:

1. Нарушение формальных требований.

2. Отсутствие источника информации по данным, использованным в оценке.

3. Отсутствие расчетного обоснования по данным, участвующим в оценке.

4. Нарушение причинно-следственных связей (из одного не следует другое).

5. Фактические и логические противоречия в отчете.

6. Ошибочно применены та или иная методология или метод.

7. Наличие арифметических ошибок.

Если посмотреть подробно ошибки, встречающиеся в отчетах по оценке недвижимости по разделам, то сводка результатов будет такова:

Постановка задачи

1. Нарушение формальных требований:

— отсутствует балансовая стоимость объекта оценки;

— отсутствует дата составления отчета;

— отсутствует дата оценки;

— используемые понятия не соответствуют действующему законодательству.

2. Ошибки при выборе вида оцениваемой стоимости:

— вид стоимости не соответствует назначению оценки (например, использование инвестиционной стоимости для определения начальной цены на аукционе);

— отсутствует обоснование выбора вида стоимости (например, почему выбрана ликвидационная стоимость, а не утилизационная).

Описание объекта оценки

1. Не указано, какой вид права на земельный участок оценивается.

2. В качестве оцениваемого права на недвижимость ошибочно зафиксировано право хозяйственного ведения.

3. Не указаны основные технические характеристики объекта оценки: общая площадь, строительный объем, строительная готовность и т.д.

4. Отсутствует источник информации, на основании которого приняты основные количественные характеристики объекта оценки.

5. Отсутствует обоснование принятия в качестве оцениваемой площади земельного участка — площади застройки здания.

6. Отсутствует описание местоположения объекта оценки.

7. Отсутствует описание технического состояния конструктивных элементов объекта оценки.

8. Не описаны обременения на объект оценки.

9. Отсутствует анализ сегмента рынка недвижимости, к которому Относится оцениваемый объект.

Анализ наиболее эффективного использования (НЭИ)

1. Отсутствует раздел анализа НЭИ.

2. Для объекта оценки с высокой степенью физического износа не проведен анализ варианта сноса старого объекта и строительство нового.

3. Отсутствует обоснование принятых в расчет количественных характеристик объекта после реконструкции (или нового строительства).

4. Результаты НЭИ не использованы при расчете в отдельных подходах оценки, расчет проведен на основе текущего использования.

5. Приведено ошибочное обоснование невозможности альтернативного использования объекта оценки (например, смены функционала, реконструкции объекта, сноса объекта и нового строительства и др.).

Затратный подход

1. Не определяется стоимость земельного участка.

2. Отсутствует оценка стоимости прав на земельный участок.

3. Методологически неверно рассчитана рыночная стоимость земельного участка (например, как капитализированная арендная плата или как нормативная цена земли).

4. Ошибочно применена понижающая поправка на срочность договора аренды земельного участка под жилищное строительство.

5. Для расчета полной восстановительной стоимости используются сборники УПВС для объектов современного строительства.

6. Проведена некорректная индексация стоимости строительства от базового периода к дате оценки.

7. Имеется несоответствие структуры затрат, учтенных в величине применяемого в расчетах удельного стоимостного показателя, структуре затрат, необходимых для -воспроизводства или замещения объекта на дату оценки.

8. Описание технического состояния конструктивных элементов и данные фотофиксации объекта оценки не соответствуют принятым

количественным значениям износа.

9. Отсутствует расчетное обоснование принятой величины функционального или внешнего устареваний.

10. Методологически неверно рассчитано функциональное или внешнее устаревание.

11. Физический износ отдельных конструктивных элементов ошибочно учтен дважды.

12. Отсутствует обоснование величины накопленного износа.

13. Неверно посчитана строительная готовность объекта.

Доходный подход

1. Отсутствуют источники информации по объектам-аналогам при расчете рыночной арендной ставки.

2. Отсутствует описание объектов-аналогов.

3. Приведенные объекты не могут являться объектами-аналогами объекту оценки ввиду причастности указанных объектов и объекта оценки к различным сегментам рынка.

4. Не приведено расчетное обоснование отдельных значимых корректировок.

5. Арендные ставки по приведенным объектам-аналогам не соответствуют приведенным в анализе рынка объекта оценки диапазонам.

6. Прогнозный период получения доходов превышает оставшийся срок экономической жизни объекта.

7. Не учтена стоимость реверсии.

8. Не приведен расчет величины первоначальных инвестиций.

9. Потери дохода (или эксплуатационные затраты) не соответствуют приведенным в анализе рынка объекта оценки диапазонам.

10. При значительных объемах первоначальных инвестиций ошибочно выбран для расчета метод прямой капитализации.

11. Коэффициент капитализации для объекта недвижимости ошибочно рассчитан по методике расчета коэффициента капитализации для бизнеса.

12. В методе прямой капитализации коэффициент капитализации принят равным ставке дисконта.

13. Не учтены затраты на управление недвижимостью и резервы на замещение.

14. Отсутствует обоснование используемых ставок дисконтирования и капитализации.

15. Выявлено несоответствие валюты, которая используется при расчете денежного потока, и валюты, которой соответствует выбранное значение ставки дисконтирования.

Сравнительный подход

1. Отсутствуют источники информации по объектам-аналогам.

2. Отсутствует описание и характеристика объектов-аналогов, используемых для сравнения.

3. Приведенные объекты не могут являться объектами-аналогами объекту оценки ввиду причастности указанных объектов и объекта оценки к различным сегментам рынка.

4. Текущее использование объектов-аналогов отличается от НЭИ объекта оценки.

5. Цены продаж (предложений) по приведенным объектам-аналогам не соответствуют приведенным в анализе рынка объекта оценки диапазонам.

6. Не приведено расчетное обоснование отдельных значимых корректировок.

7. В качестве результата сравнительного анализа ошибочно используется средневзвешенное значение для существенно отличающихся

аналогов.

8. Существуют ошибки в знаках проводимых корректировок.

Согласование результатов

1. Результаты, полученные с применением Отдельных подходов оценки, более чем в 2 раза отличаются друг от друга, что свидетельствует об ошибках в расчетах.

2. Результаты, полученные отдельными методами в составе подходов, ошибочно вынесены в итоговое согласование вместо взвешивания в составе подходов.

Прочие замечания

1. Имеется несоответствие состава оцененного объекта и (или) «цененных прав на него содержанию договора на оценку.

2. Отсутствует взаимосвязь между отдельными разделами отчета.

3. Описание объекта оценки не позволяет пользователю отчета составить представление о количественных и качественных характеристиках объекта.

4. Не указано, включен или не включен НДС в исходные значения, пользуемые в расчетах по подходам.

5. Имеются арифметические ошибки и (или) описки.

6. Стоимость объекта, указанная цифрами и прописью, не совпадает.

Методологические ошибки, часто совершаемые оценщиками при выполнении оценки и встречающиеся в отчетах, отражены следующим иском:

1. Отсутствует аргументированное обоснование отказа от применения неиспользованных подходов к оценке.

2. Методологически ошибочно рассчитана стоимость обременения в виде договора аренды.

3. Выявлено несоответствие вида определяемой в отчете стоимости назначению оценки и (или) виду стоимости, предусмотренному в данном случае действующим законодательством.

4. Определяется стоимость в текущем использовании, хотя назначение оценки подразумевает расчет стоимости при НЭИ объекта оценки.

5. При оценке рыночной стоимости отсутствует раздел «Анализ наиболее эффективного использования».

6. В отчете никак не использован результат, полученный при применении хотя бы одного из подходов.

7. Отсутствует анализ рынка объекта оценки.

8. В качестве исходных рыночных данных (ставки аренды, цена продажи) приняты нормативные значения.

9. Стоимость объекта, полученная при использовании одного из подходов, не соответствует значению стоимости, занесенному в таблицу согласования результатов.

10. В расчетах используются другие значения показателей, а не те, которые ранее обосновывались в тексте отчета.

11. В процессе согласования результатов отсутствует обоснование выбора весовых коэффициентов.

Источник: Оценка недвижимости : учебное пособие / Т. Г. Касьяненко, Г.А. Маховикова, В.Е. Есипов, С.К. Мирзажанов. — М.: КНОРУС, 2010.

Ошибки оценщиков

Классификация ошибок, допускаемых при составлении отчетов об оценке

(на примере отчета об оценке здания)

1. Несоблюдение формальные требований по

- оформлению отчета об оценке (например, отчет не прошит, не подписан, не содержит обязательных разделов);

- по содержанию отчета об оценке (например, не указан ОГРН Заказчика оценки и дата его присвоения).

2. При описании объекта:

- искажение прав и обременений, разрешенное использование земельного участка;

- искажение привлекательности места расположения,

- искажение строительно-технических характеристик;

- искажение экономических характеристик (например, затрат на эксплуатацию, кадастровой стоимости);

- искажение степени строительной готовности;

- искажение технического состояния.

3. В разделе «Анализ рынка объекта оценки»:

- искажение основных ценовых показателей (цен, ставок аренды, ставок капитализации, операционных расходов, затрат на замещение/воспроизводство);

- отсутствие информации по ключевым параметрам расчета.

4. При анализе наиболее эффективного использования (НЭИ):

- использование излишне оптимистических или пессимистических прогнозов (строительство, реконструкция и снос);

- использование результатов анализа НЭИ при расчете в отдельных подходах оценки.

5. В затратном подходе к оценке:

- искажение стоимости прав на земельный участок;

- искажение величины затрат на замещение/воспроизводство улучшений;

- искажение величины прибыли предпринимателя;

- искажение степени строительной готовности;

- искажение величины физического износа, функционального и внешнего устаревания;

- отсутствие обоснования ключевых параметров расчета.

6. В сравнительном подходе к оценке:

- ошибки аналогов — несопоставимые, неописанные, искаженные, нереальные, выборочные;

- ошибки корректировок — необоснованные, искаженные, ошибка направления внесения корректировок, не соответствующие результатам анализа рынка;

- отсутствие обоснования ключевых параметров расчета.

7. В доходном подходе к оценке:

- излишне оптимистические или пессимистические прогнозы;

- искаженние ставки аренды;

- искажение недозагрузки и прочих потерь дохода;

- искажение операционных расходов;

- искажение величины первоначальных затрат на сдачу объекта в аренду;

- несоответствие величины ставки дисконтирования и коэффициента капитализации рыночной конюнкруте;

- искажение стоимости реверсии;

- отсутствие обоснования ключевых параметров расчета.

8. При согласовании результатов:

- несопоставимость результатов (затратный без земли, разное НЭИ, разбросы значений, наличие НДС);

- необоснованность весов.

Для самостоятельной проверки отчета об оценке перед сдачей его заказчику оценки или направлении на экспертизу рекомендуется воспользоваться сводной таблицей с требованиями законодательства к содержанию и оформлению отчета об оценке, содержащую полезные комментарии и смысловые акценты.

Как-то натолкнулась на просторах сети на занимательный рассказ директора одного из бюджетных учреждений нашей страны об опыте кадастровой оценки объектов недвижимости.

Суть рассказа сводилась к тому, что в собранных этим бюджетным учреждением в процессе государственной кадастровой оценки (ГКО) сведениях о характеристиках оцениваемых объектов недвижимости отсутствовала информация о назначении нежилых помещений, расположенных на 1 этаже многоквартирных домов. Поэтому было принято волевое решение (звук барабанной дроби) считать все эти помещения торговыми, и, соответственно, оценивать их как торговые. Голь на выдумку хитра!

Несмотря на то, что приведенный пример несколько каламбурен, отнесение объектов недвижимости при определении их кадастровой стоимости к неверной оценочной группе — реальная проблема, нередко приводящая к кратному завышению кадастровой стоимости объектов недвижимости и зависящих от нее земельных и имущественных платежей в бюджет. И ее грамотное решение позволяет во многих случаях более эффективно, нежели, например, путем установления кадастровой стоимости в размере рыночной, снизить кадастровую стоимость объекта недвижимости.

Как вид использования объекта недвижимости влияет на его кадастровую оценку? Какие случаи отнесения объектов недвижимости к неверной оценочной группе встречаются на практике, какова цена подобной ошибки, как ее выявить и как исправить? Об этом я расскажу в данном материале, исходя из имеющегося практического опыта «Правового центра «Два М», анализа решений ГБУ (на примере Москвы) и позиций судов.

Вид разрешенного использования объекта недвижимости в разрезе ценообразующих факторов кадастровой оценки

При определении кадастровой стоимости используются методы массовой оценки, при которых оцениваемые объекты недвижимости (земельные участки, здания и помещения и т. д.) объединяются в группы, по одной или несколько подгрупп в каждой, на основании анализа вида использования, состава ценообразующих факторов и сведений о значениях ценообразующих факторов для объектов недвижимости соответствующего вида.

Например, нежилые здания, как правило, группируются исходя из вида использования с разбивкой по классу конструктивной схемы, классу качества объекта (уровню отделочных покрытий и качеству инженерных коммуникаций), классу их капитальности, условиям строительства, количеству этажей.

Действующими Методическими указаниями о ГКО[1] предусмотрено 10 функциональных групп (группа объектов коммерческого назначения, группа объектов производственного назначения, группа объектов социальной инфраструктуры и т. д.), позволяющих разбить оцениваемые здания и помещения на основные группы (подгруппы) для целей определения кадастровой стоимости.

Аналогично, предусмотрена Методическими указаниями сегментация и земельных участков исходя из вида их использования.

Вид использования объекта недвижимости для целей кадастровой оценки определяется с учетом:

- вида разрешенного использования (ВРИ) земельного участка;

- вида разрешенного использования объекта капитального строительства (ОКС), в том числе на основе технической документации на него;

- фактического использования земельного участка и (или) расположенных на нем ОКС.

Кадастровая стоимость определяется в рамках каждой из групп (подгрупп), для которой предусматривается своя математическая модель оценки с учетом влияния на кадастровую стоимость соответствующего вида объектов недвижимости тех или иных ценообразующих факторов (район, удаленность от центра города и объектов инфраструктуры и т. д.). При необходимости в модель оценки вводятся коэффициенты и поправочные (понижающие) коэффициенты.

Таким образом, вид использования объекта недвижимости определяет первичное его отнесение для целей определения кадастровой стоимости к той или иной оценочной группе и, соответственно — дальнейшее применение той или иной математической модели оценки, переменных.

Скажем, если вид разрешенного использования (ВРИ) земельного участка связан с сельскохозяйственным использованием, вероятнее всего, он окажется в группе (подгруппе) участков сельскохозяйственного использования с применением в математической модели их оценки переменных, учитывающих такие ценообразующие факторы, как вид угодий, степень изрезанности рельефом, удаленность от рынка сбыта и т. д.

Таким образом, вид использования объектов недвижимости является одним из основных ценообразующих факторов их кадастровой оценки. Кадастровая стоимость земельных участков, зданий или помещений с различными видами использования (например, производственное и торгово-офисное), но схожих по другим характеристикам, может отличаться в разы.

Немного полезной статистики и конкретных цифр

На примере анализа решений ГБУ Москвы «Центр имущественных платежей и жилищного страхования» по итогам рассмотрения заявлений о пересчете кадастровой стоимости объектов недвижимости в 2021 году, можно заключить, что:

- отнесение объектов недвижимости к неверной оценочной группе – самая частая ошибка при проведении ГКО (не думаю, что в других регионах ситуация кардинально отличается);

- подобная методологическая ошибка исправляется ГБУ неохотно (из 100% заявлений удовлетворяется примерно 35%, при этом почти в половине случаев пересчет кадастровой стоимости осуществляется в большую сторону).

Классический пример определения ГБУ Москвы объектов недвижимости в неверную оценочную группу — отнесение административных корпусов производственных предприятий к группе размещения административных и офисных зданий, тогда как они являются неотъемлемой частью производственной деятельности. При этом в рамках одного кадастрового квартала кадастровая стоимость производственного здания в среднем в 2-5 раз ниже кадастровой стоимости административного здания или офисного, для которого использование помещений под сдачу в аренду – самостоятельный коммерческий вид деятельности.

Для наглядности составила таблицу, которая демонстрирует наиболее яркие в Москве (в 2021 году) случаи отнесения объектов недвижимости к неверной оценочной группе:

|

Оценочная группа (подгруппа) при ГКО |

Оценочная группа (подгруппа) после пересчета |

Изменение кадастровой стоимости |

|

Группа 6 «Объекты, предназначенные для размещения административных и офисных зданий», подгруппа 6.1 «Объекты офисно-делового назначения (основная территория)». |

Группа 7 «Объекты производственного назначения» (подгруппы различные) |

с 16 830 653,19 до 6 332 915,08 руб. (т. е. в 2,7 раза) Отказ в пересчете в отношении 80% из проанализированных решений |

|

Группа 7 «Объекты производственного назначения», подгруппа 7.2 «Прочая промышленность» |

Группа 7 «Объекты производственного назначения», подгруппа 7.7 «Объекты коммунально-бытового обслуживания» |

с 2 357 910,40 до 364 908,80 руб. (т. е. в 6,5 раз) |

|

Группа 10 «Объекты социальной инфраструктуры», подгруппа 10.4 «Размещение объектов связи, радиовещания, телевидения» |

Группа 7 «Объекты производственного назначения», подгруппа 7.7 «Объекты коммунально-бытового обслуживания» |

с 1 715 928,39 до 298 769,08 руб. (т. е. в 5,7 раз) |

|

Группа 4 «Объекты коммерческого назначения», подгруппа 4.1 «Объекты торговли, общественного питания, бытового обслуживания, сервиса, отдыха и развлечений, включая объекты многофункционального назначения (основная территория)» |

Группа 3 «Объекты, используемые для хранения индивидуального транспорта», подгруппа 3.1 «Объекты для хранения автотранспорта и иного транспорта» |

с 1 063 755,89 до 476 187,64 руб. (т. е. в 2,2 раза) |

|

Группа 4 «Объекты коммерческого назначения», подгруппа 4.1 «Объекты торговли, общественного питания, бытового обслуживания, сервиса, отдыха и развлечений, включая объекты многофункционального назначения (основная территория)». |

Группа 10 «Объекты социальной инфраструктуры», подгруппа 10.1 «Объекты социальной инфраструктуры» |

с 18 045 577,52 до 5 178 459,79 руб. (т. е. в 3,5 раза) |

Цена ошибки выражается в разнице между изначально определенной ГБУ кадастровой стоимостью объекта недвижимости и кадастровой стоимостью после пересчета и, как видно из таблицы, может составлять десятки миллионов рублей.

А учитывая, что от кадастровой стоимости зависит размер земельного налога, арендной платы за использование публичной земли, налога на имущество в отношении отдельных категорий объектов недвижимости и ряд других платежей, исправление ошибки в кадастровой стоимости во многих случаях – один из эффективных способов оптимизации платежей за землю и недвижимость.

Как выявить ошибку в кадастровой стоимости и как исправить

Что должно насторожить владельца недвижимости?

Например, то, что среди однотипных объектов недвижимости кадастровая стоимость принадлежащего ему объекта резко выделяется. В таком случае следует уточнить, какие характеристики и ценообразующие факторы использовались при определении кадастровой стоимости соответствующего объекта.

Сделать это можно путем получения разъяснений от ГБУ, рассчитавшего кадастровую стоимость объекта. ГБУ обязано без взимания платы предоставить разъяснения, связанные с определением кадастровой стоимости, на основании обращения заинтересованного лица[2].

В полученных разъяснениях, в том числе, должны содержаться сведения о ценообразующих факторах и описание последовательности определения кадастровой стоимости объекта, включая информацию о группе, подгруппе, к которым отнесен объект недвижимости, с их описанием.

Соответственно, на основании полученной от ГБУ информации и анализа документации по объекту недвижимости (выписка из ЕГРН, технический паспорт, акты обследования и т. д. – в зависимости от вида объекта), можно сделать выводы о правильности определения кадастровой стоимости, в том числе о наличии или отсутствии технических и методологических ошибок.

В случае выявления ошибки, связанной с отнесением объекта к неверной оценочной группе, можно обратиться непосредственно в ГБУ, рассчитавшее кадастровую стоимость объекта, с заявлением об исправлении допущенной ошибки.[3]

Отказ ГБУ в исправлении ошибки может быть обжалован в суд в порядке административного судопроизводства.

Судебная практика по делам об оспаривании кадастровой стоимости, связанным с отнесением объектов недвижимости к неверной оценочной группе

Такие дела занимают довольно существенную долю всех дел об оспаривании кадастровой стоимости, что, в совокупности с анализом решений ГБУ (на примере Москвы) свидетельствует о недостаточно эффективном механизме исправления ошибок во внесудебном порядке.

В рамках дела № 3а-247/2020 судами признан незаконным отказ ГБУ в исправлении ошибки, допущенной при определении кадастровой стоимости земельного участка. Исходя из сведений, предоставленных ГБУ в рамках межведомственного взаимодействия Росреестром (о том, что спорный земельный участок может использоваться для размещения любых объектов здравоохранения), участок был отнесен ГБУ для целей кадастровой оценки к виду использования «Здравоохранение в целом» и в оценочную группу «Общественная деятельность». При этом по данным ЕГРН, участок имеет ВРИ «для размещения профилактория», т. е. соответствует иной оценочной группе — «Отдых (рекреация)». В результате допущенной ошибки, кадастровая стоимость участка возросла в 5 раз. Суд указал, что сведения, предоставленные Росреестром, не имеют приоритета над сведениями о ВРИ участка, указанными в правоустанавливающих документах и ЕГРН, и обязал осуществить перерасчет кадастровой стоимости участка[4].

В деле № 3а-393/2021 суды пришли к выводу, что ГБУ был неверно определен вид использования земельного участка («Садоводство») для целей его кадастровой оценки. Спорный участок был образован в результате раздела, при этом исходный участок имел ВРИ «Сельскохозяйственное производство». Постановление администрации об изменении ВРИ спорного участка с «Сельскохозяйственное производство» на «Садоводство» (на основании которого были внесены изменения в сведения ЕГРН о ВРИ участка) на период проведения ГКО было отменено, т. е. ГБУ при определении кадастровой стоимости участка использовало недостоверные сведения[5].

Вместе с тем, не всегда суды встают на сторону владельцев недвижимости.

Например, в деле № 66а-248/2022 суды отказали в требованиях арендатора земельного участка о признании незаконным отказа ГБУ в исправлении ошибки, заключающейся в отнесении участка к группе объектов коммерческого назначения (вместо группы объектов производственной деятельности). Участок был предоставлен для аренды и эксплуатации складских и административно-бытовых помещений, которые фактически на нем и располагаются. Однако ВРИ участка в ЕГРН сформулирован как «для размещения объектов делового назначения, в том числе офисных центров» и, по мнению ДГИ (транслированному в ГБУ в рамках ответа на запрос), соответствует по классификации ВРИ[6] виду «Деловое управление». Суд посчитал отнесение участка к оценочной группе коммерческого назначения обоснованным, при этом отметил что ГБУ не обязано учитывать градостроительный регламент участка по ПЗЗ[7].

Аналогичный вывод об отсутствии у ГБУ обязанности при определении вида использования объекта недвижимости учитывать градостроительные регламенты земельных участков, сделаны судами в рамках дел № 88а-3383/2022[8], № 88а-25635/2021[9].

Рекомендации владельцам недвижимости

Владельцам недвижимости (земельных участков, зданий, помещений и т. д.) следует отслеживать проведение очередной ГКО и участвовать в процедуре кадастровой оценки принадлежащих им объектов.

Например, на стадии сбора ГБУ информации об оцениваемых объектах, бывает целесообразно представить декларацию о характеристиках объекта недвижимости в целях правильного определения и учета его целевого назначения и фактического использования. Для переоценки кадастровой стоимости здания может быть полезно уточнить сведения о значениях ценообразующих характеристик на основании технического паспорта. Все это можно сделать еще до утверждения результатов ГКО в рамках представления замечаний к проекту Отчета об оценке.

Владельцам земельных участков во многих случаях целесообразно предварительно (до оспаривания кадастровой стоимости) проверить корректность установления их ВРИ (соответствие действительному виду использования (назначению объектов недвижимости), актуальной классификации и т. д.), поскольку некорректно установленный ВРИ участка может являться истинной причиной многократного завышения кадастровой стоимости участка и зависящих от нее платежей в бюджет. Об этом более подробно я писала здесь.

Применительно к земельным участкам, также отмечу, что их ВРИ указан в ЕГРН. Соответственно, представлять в ГБУ декларацию о характеристиках земельного участка для переоценки кадастровой стоимости имеет смысл, когда:

- данной декларацией может быть подтверждено использование участка по одному из нескольких установленных участку ВРИ, указанных в ЕГРН;

- ВРИ участка не соответствует действующей классификации и допускает различные толкования.

Заключение

Учитывая, что заказчиком ГКО являются публичные органы, заинтересованные в максимальной собираемости платежей за землю в бюджет, неудивительно, что работа по оценке проходит под девизом «пересчитать лучше, чем недосчитать». А массовый характер оценки объективно не позволяет учесть индивидуальные характеристики каждого отдельно взятого объекта недвижимости. Никуда не денешь и человеческий фактор, поэтому ошибки случаются.

Проверка правильности определения кадастровой стоимости объекта недвижимости имеет большое значение для оптимизации расходов компании в целом, ведь на платежи за землю и недвижимость в бюджет (зависящие от величины кадастровой стоимости) может приходиться от 5 до 20% общей финансовой нагрузки компании.

В случае отсутствия проблем с ВРИ участка, технических и методологических ошибок в кадастровой стоимости объекта недвижимости во многих случаях снизить кадастровую стоимость можно самым известным путем — через установление на основании отчета об оценке в размере рыночной стоимости.

[1] Приказ Росреестра от 04.08.2021 № П/0336 «Об утверждении Методических указаний о государственной кадастровой оценке».

[2] См. ст. 20 ФЗ от 03.07.2016 № 237-ФЗ «О государственной кадастровой оценке»; Приказ Росреестра от 06.08.2020 № П/0280 «Об утверждении Порядка рассмотрения обращений о предоставлении разъяснений, связанных с определением кадастровой стоимости, в том числе формы предоставления таких разъяснений».

[3] Ст. 21 ФЗ от 03.07.2016 № 237-ФЗ «О государственной кадастровой оценке».

[4] См. Кассационное определение Первого кассационного суда общей юрисдикции от 12.07.2021 № 88а-16237/2021 по делу № 3а-247/2020.

[5] См. Кассационное определение Шестого кассационного суда общей юрисдикции от 09.02.2022 № 88а-3310/2022 по делу № 3а-393/2021.

[6] См. Приказ Росреестра от 10.11.2020 № П/0412 «Об утверждении классификатора видов разрешенного использования земельных участков».

[7] См. Апелляционное определение Первого апелляционного суда общей юрисдикции от 3 февраля 2022 г. по делу № 66а-248/2022.

[8] См. Кассационное определение Второго кассационного суда общей юрисдикции от 02.03.2022 № 88а-3383/2022.

[9] См. Кассационное определение Второго кассационного суда общей юрисдикции от 01.12.2021 по делу № 88а-25635/2021.

Обратите внимание на дату публикации материала: информация могла устареть из-за изменений в законодательстве или правоприменительной практике.

Новые правила исправления ошибок, допущенных при определении кадастровой стоимости

С 2021 г. пересчитать кадастровую стоимость объекта недвижимости из-за ошибки могут без заявления о ее исправлении. Причем уведомлять собственника об этом никто не обязан. Об увеличении стоимости он может узнать уже после получения требования налоговой о доплате налога

С 1 января 2021 г. вступили в силу положения Закона № 269-ФЗ1, регулирующие механизм исправления ошибок, которые были допущены при определении кадастровой стоимости. Усовершенствовали ли данные нормы порядок исправления ошибок, упростили ли его? Разберемся в этой статье.

(Читайте также: «Определение и пересмотр кадастровой стоимости – по новым правилам».)

Какими бывают ошибки?

Виды ошибок, допущенных при определении кадастровой стоимости, закреплены в ст. 21 Закона № 237-ФЗ2. К ним относятся:

- несоответствие методическим указаниям о государственной кадастровой оценке (ранее в законодательстве именовались методологическими ошибками);

- описка, опечатка, арифметическая ошибка или иная ошибка, повлиявшие на величину кадастровой стоимости (ранее в законодательстве именовались техническими ошибками);

- искажение данных об объекте недвижимости (неправильное определение условий, влияющих на стоимость объекта недвижимости; использование недостоверных сведений о характеристиках объекта недвижимости при определении кадастровой стоимости).

Таким образом, к первой группе ошибок можно отнести, например, использование некорректной расчетной модели или применение необоснованных корректировок; ко второй – опечатку в площади объекта; к третьей – указание на аварийное/ветхое состояние объекта или нахождение объекта недвижимости в границах зоны с особыми условиями использования территории и т.д.

В зависимости от количества объектов недвижимости, затронутых ошибкой, их разделяют на единичные (в отношении одного объекта) и множественные ошибки (в отношении нескольких объектов).

Откуда берутся ошибки?

Государственная кадастровая оценка – это трудоемкая процедура, которая с момента принятия решения о проведении оценки до утверждения результатов может длиться полтора года (п. 7 ст. 11 Закона № 237-ФЗ).

При определении кадастровой стоимости используются методы массовой оценки, при которых осуществляется построение единых для групп объектов недвижимости, имеющих схожие характеристики, расчетных моделей3. Рассчитывается кадастровая стоимость на основании общедоступной статистической и рыночной информации. Но такой способ не позволяет учесть все ценообразующие характеристики каждого объекта недвижимости. Это достижимо только в рамках индивидуальной оценки.

Таким образом, поскольку кадастровая оценка проводится «укрупненно» и не все характеристики объекта могут быть учтены, появляется риск возникновения ошибок при определении кадастровой стоимости. Что касается технических ошибок, то здесь ведущую роль играет человеческий фактор.

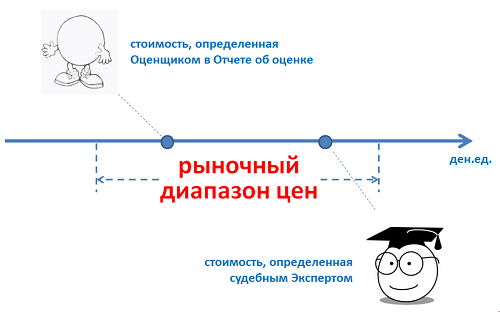

Как найти ошибку и что с ней делать?

Первое, что указывает на возможное наличие ошибки, – размер кадастровой стоимости. Каждый собственник, правообладатель объекта недвижимости ориентировочно понимает, какова его рыночная стоимость. Согласно логике законодательства кадастровая стоимость – это рыночная стоимость, определенная методом массовой оценки. То есть расхождение кадастровой и рыночной стоимости не должно быть существенным. Если кадастровая стоимость не укладывается в рыночный диапазон, скорее всего, была допущена ошибка.

Но как понять, в чем именно ошибка?

1. Можно обратиться в ГБУ с заявлением о предоставлении разъяснений, связанных с определением кадастровой стоимости, в порядке ст. 20 Закона № 237-ФЗ. Подобное заявление рассматривается в течение 30 дней. Если ГБУ найдет ошибку, допущенную при определении кадастровой стоимости, ее должны будут исправить (ст. 21 Закона № 237-ФЗ). Тем не менее данный способ не гарантирует выявления ошибки.

2. Можно попробовать найти ошибку самостоятельно. Технологии позволяют разобраться в данном вопросе, не выходя из дома. Но нужно иметь в виду: без специального оценочного образования скорее получится выявить лишь очевидные («технические») ошибки.

Читайте также

Как не ошибиться при выборе земельного участка?

Что страшнее: ограничения в обороте, ограничения в использовании или неопределенность границ земельного участка?

15 октября 2020

Чтобы понять, какие данные были использованы при проведении государственной кадастровой оценки, необходимо обратиться к общедоступному ресурсу «Фонд данных государственной кадастровой оценки». Здесь отображаются сведения об объекте недвижимости, на основании которых рассчитывалась кадастровая стоимость. Более подробную информацию можно найти в отчете об определении кадастровой стоимости. Такие отчеты также есть в открытом доступе в вышеупомянутом Фонде данных.

Стоит отметить, что ошибки методологического характера крайне сложно доказать даже при привлечении профессионального оценщика. При этом, несмотря на то что ключевая цель – это пересмотр кадастровой стоимости, доказать надо именно наличие ошибки при проведении государственной кадастровой оценки, что проблематично, учитывая массовый характер расчетов4. Более того, если ошибку получится выявить, кадастровую стоимость объекта пересчитают на основании массовых показателей и скорректируют исключительно в рамках обнаруженной ошибки, а это не всегда приводит к ожидаемому результату. В большинстве случаев при выявлении ошибки не технического характера правообладателю целесообразно сразу идти по пути установления кадастровой стоимости, равной рыночной.

Кроме того, исправление ошибки – инструмент неоднозначный. Прибегая к нему, правообладатель должен быть уверен, что такое исправление приведет к уменьшению кадастровой стоимости, а не наоборот5. К сожалению, без оценочного образования не всегда можно адекватно определить влияние ошибки на размер кадастровой стоимости.

Как исправить ошибку?

Изменение кадастровой стоимости путем исправления ошибок регламентировано ст. 21 Закона № 237-ФЗ.

С заявлением об исправлении ошибки можно обратиться в ГБУ, проводившее государственную кадастровую оценку, в течение 5 лет со дня внесения в ЕГРН сведений о кадастровой стоимости. Информацию о ГБУ можно найти на сайте Росреестра в Фонде данных государственной кадастровой оценки.

Способы подачи заявления в ГБУ:

- лично;

- через многофункциональный центр;

- регистрируемым почтовым отправлением с уведомлением о вручении;

- через интернет, в том числе Портал госуслуг.

Форма заявления и требования к его заполнению утверждены Приказом Росреестра от 6 августа 2020 г. № П/0286 «Об утверждении формы заявления об исправлении ошибок, допущенных при определении кадастровой стоимости, требований к заполнению заявления об исправлении ошибок, допущенных при определении кадастровой стоимости».

Заявление должно содержать:

- Ф.И.О. физлица (наименование юрлица), номер телефона, почтовый адрес и при наличии адрес электронной почты заявителя;

- кадастровый номер объекта недвижимости;

- содержание ошибок с указанием при необходимости номеров страниц (разделов) отчета;

- обоснование отнесения сведений к ошибочным.

К заявлению об исправлении ошибки можно приложить документы, подтверждающие ее наличие. Такими документами могут быть декларация об объекте недвижимости, отчет об оценке рыночной стоимости, фотографии и др.

Срок рассмотрения заявления – 30 календарных дней. После этого ГБУ либо пересчитает кадастровую стоимость в течение 45 дней с момента подачи заявления, либо откажет в ее пересчете.

Заявление рассматривается в отсутствие интересанта. ГБУ обязано проинформировать заявителя о решении в течение 3 рабочих дней после его вынесения.

В случае положительного решения ГБУ в течение 3 рабочих дней после пересчета кадастровой стоимости обязано сообщить сведения о новой стоимости в уполномоченный орган субъекта для внесения изменений в акт об утверждении кадастровой стоимости и в Росреестр для внесения сведений в ЕГРН.

А заявитель кто?

До 1 января 2021 г. в ст. 21 Закона № 237-ФЗ было четко прописано, что обратиться с заявлением об исправлении ошибки могло лицо, чьи права и интересы затрагиваются результатами определения кадастровой стоимости, а также государственные органы власти и органы местного самоуправления. С января 2021 г. указанный перечень лиц был расширен: теперь любое лицо вправе обратиться с таким заявлением. При этом механизм уведомления собственника/правообладателя о рассмотрении заявления не предусмотрен, что фактически означает отсутствие у него возможности защитить свои права.

Более того, новая редакция Закона № 237-ФЗ позволяет уполномоченному органу субъекта принимать решение о пересчете кадастровой стоимости в связи с наличием ошибок без соответствующего заявления. Механизм уведомления правообладателя объекта недвижимости о пересчете также не предусмотрен законодательством. То есть в случае пересмотра стоимости в сторону увеличения он может узнать об этом гораздо позднее – например, после получения требования налоговой о доплате налога.

Вывод: законодатель предоставляет карт-бланш госорганам в сфере исправления ошибок, допущенных при определении кадастровой стоимости, при этом мнение правообладателя не учитывается.

Оспаривание решений ГБУ: арбитраж или суды общей юрисдикции?

Статья 21 Закона № 237-ФЗ закрепляет возможность судебного оспаривания любого решения, вынесенного ГБУ по заявлению об исправлении ошибки, допущенной при определении кадастровой стоимости.

До 1 января 2021 г. возникал вопрос, какому суду подсудны споры об оспаривании решений ГБУ в случае, если заявителем является юридическое лицо. Ведь право их оспаривать предусмотрено и гл. 24 АПК РФ, и гл. 22 КАС РФ. Ключевыми моментами для принятия решения о подсудности становились выводы об экономическом характере спора и теория автоматического отнесения вопросов, связанных с кадастровой стоимостью, к компетенции судов общей юрисдикции. По факту подсудность формировалась складывающейся в регионе практикой. Например, в Петербурге подобные споры рассматривали арбитражные суды6, а в Москве, Курске и Пензе – суды общей юрисдикции7.

С 1 января 2021 г. в Законе № 237-ФЗ четко прописано, что решения ГБУ оспариваются в порядке административного судопроизводства, т.е. судами общей юрисдикции.

Когда начинает применяться измененная кадастровая стоимость?

Закон № 269-ФЗ не только перекроил порядок определения и пересмотра кадастровой стоимости, но и внес существенные изменения в правила применения стоимости в случае ее пересмотра или изменения. Так, после исправления ошибки новая кадастровая стоимость будет применяться:

- с начала применения ошибочной стоимости в случае ее уменьшения (подп. «б» п. 3 ст. 18 Закона № 237-ФЗ);

- с 1 января года, следующего за годом, когда ошибка была исправлена, в случае увеличения кадастровой стоимости (п. 2 ст. 18 Закона № 237-ФЗ).

Стоит отметить, что более ранняя редакция Закона № 237-ФЗ, действовавшая до 11 августа 2020 г., не допускала пересчета кадастровой стоимости в сторону увеличения при исправлении ошибки.

1 Федеральный закон от 31 июля 2020 г. № 269-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

2 Федеральный закон от 3 июля 2016 г. № 237-ФЗ «О государственной кадастровой оценке».

3 Приказ Минэкономразвития России от 12 мая 2017 г. № 226 «Об утверждении методических указаний о государственной кадастровой оценке».

4 Решение Московского областного суда от 9 июня 2020 г. по делу № 3а-1040/2020, Решение Приморского районного суда (г. Санкт-Петербург) от 20 ноября 2019 г. по делу № 2а-10126/2019.

5 Постановление АС Северо-Западного округа от 21 декабря 2020 г. по делу № А56-52961.

6 Постановления АС Северо-Западного округа от 2 декабря 2020 г. по делу № А56-52953/2019, от 21 декабря 2020 г. по делу № А56-52961/2019.

7 Определение о возвращении заявлений АС Курской области от 13 марта 2020 г. по делу № А35-2033/2020; определение о возвращении заявлений АС г. Москвы от 31 января 2020 г. по делу № А40-1478/2020; решение Пензенского областного суда от 10 сентября 2020 г. по делу № 3а-247/2020.

Как-то натолкнулась на просторах сети на занимательный рассказ директора одного из бюджетных учреждений нашей страны об опыте кадастровой оценки объектов недвижимости.

Суть рассказа сводилась к тому, что в собранных этим бюджетным учреждением в процессе государственной кадастровой оценки (ГКО) сведениях о характеристиках оцениваемых объектов недвижимости отсутствовала информация о назначении нежилых помещений, расположенных на 1 этаже многоквартирных домов. Поэтому было принято волевое решение (звук барабанной дроби) считать все эти помещения торговыми, и, соответственно, оценивать их как торговые. Голь на выдумку хитра!

Несмотря на то, что приведенный пример несколько каламбурен, отнесение объектов недвижимости при определении их кадастровой стоимости к неверной оценочной группе — реальная проблема, нередко приводящая к кратному завышению кадастровой стоимости объектов недвижимости и зависящих от нее земельных и имущественных платежей в бюджет. И ее грамотное решение позволяет во многих случаях более эффективно, нежели, например, путем установления кадастровой стоимости в размере рыночной, снизить кадастровую стоимость объекта недвижимости.

Как вид использования объекта недвижимости влияет на его кадастровую оценку? Какие случаи отнесения объектов недвижимости к неверной оценочной группе встречаются на практике, какова цена подобной ошибки, как ее выявить и как исправить? Об этом я расскажу в данном материале, исходя из имеющегося практического опыта «Правового центра «Два М», анализа решений ГБУ (на примере Москвы) и позиций судов.

Вид разрешенного использования объекта недвижимости в разрезе ценообразующих факторов кадастровой оценки

При определении кадастровой стоимости используются методы массовой оценки, при которых оцениваемые объекты недвижимости (земельные участки, здания и помещения и т. д.) объединяются в группы, по одной или несколько подгрупп в каждой, на основании анализа вида использования, состава ценообразующих факторов и сведений о значениях ценообразующих факторов для объектов недвижимости соответствующего вида.

Например, нежилые здания, как правило, группируются исходя из вида использования с разбивкой по классу конструктивной схемы, классу качества объекта (уровню отделочных покрытий и качеству инженерных коммуникаций), классу их капитальности, условиям строительства, количеству этажей.

Действующими Методическими указаниями о ГКО[1] предусмотрено 10 функциональных групп (группа объектов коммерческого назначения, группа объектов производственного назначения, группа объектов социальной инфраструктуры и т. д.), позволяющих разбить оцениваемые здания и помещения на основные группы (подгруппы) для целей определения кадастровой стоимости.

Аналогично, предусмотрена Методическими указаниями сегментация и земельных участков исходя из вида их использования.

Вид использования объекта недвижимости для целей кадастровой оценки определяется с учетом:

- вида разрешенного использования (ВРИ) земельного участка;

- вида разрешенного использования объекта капитального строительства (ОКС), в том числе на основе технической документации на него;

- фактического использования земельного участка и (или) расположенных на нем ОКС.

Кадастровая стоимость определяется в рамках каждой из групп (подгрупп), для которой предусматривается своя математическая модель оценки с учетом влияния на кадастровую стоимость соответствующего вида объектов недвижимости тех или иных ценообразующих факторов (район, удаленность от центра города и объектов инфраструктуры и т. д.). При необходимости в модель оценки вводятся коэффициенты и поправочные (понижающие) коэффициенты.

Таким образом, вид использования объекта недвижимости определяет первичное его отнесение для целей определения кадастровой стоимости к той или иной оценочной группе и, соответственно — дальнейшее применение той или иной математической модели оценки, переменных.

Скажем, если вид разрешенного использования (ВРИ) земельного участка связан с сельскохозяйственным использованием, вероятнее всего, он окажется в группе (подгруппе) участков сельскохозяйственного использования с применением в математической модели их оценки переменных, учитывающих такие ценообразующие факторы, как вид угодий, степень изрезанности рельефом, удаленность от рынка сбыта и т. д.

Таким образом, вид использования объектов недвижимости является одним из основных ценообразующих факторов их кадастровой оценки. Кадастровая стоимость земельных участков, зданий или помещений с различными видами использования (например, производственное и торгово-офисное), но схожих по другим характеристикам, может отличаться в разы.

Немного полезной статистики и конкретных цифр

На примере анализа решений ГБУ Москвы «Центр имущественных платежей и жилищного страхования» по итогам рассмотрения заявлений о пересчете кадастровой стоимости объектов недвижимости в 2021 году, можно заключить, что:

- отнесение объектов недвижимости к неверной оценочной группе – самая частая ошибка при проведении ГКО (не думаю, что в других регионах ситуация кардинально отличается);

- подобная методологическая ошибка исправляется ГБУ неохотно (из 100% заявлений удовлетворяется примерно 35%, при этом почти в половине случаев пересчет кадастровой стоимости осуществляется в большую сторону).

Классический пример определения ГБУ Москвы объектов недвижимости в неверную оценочную группу — отнесение административных корпусов производственных предприятий к группе размещения административных и офисных зданий, тогда как они являются неотъемлемой частью производственной деятельности. При этом в рамках одного кадастрового квартала кадастровая стоимость производственного здания в среднем в 2-5 раз ниже кадастровой стоимости административного здания или офисного, для которого использование помещений под сдачу в аренду – самостоятельный коммерческий вид деятельности.

Для наглядности составила таблицу, которая демонстрирует наиболее яркие в Москве (в 2021 году) случаи отнесения объектов недвижимости к неверной оценочной группе:

|

Оценочная группа (подгруппа) при ГКО |

Оценочная группа (подгруппа) после пересчета |

Изменение кадастровой стоимости |

|

Группа 6 «Объекты, предназначенные для размещения административных и офисных зданий», подгруппа 6.1 «Объекты офисно-делового назначения (основная территория)». |

Группа 7 «Объекты производственного назначения» (подгруппы различные) |

с 16 830 653,19 до 6 332 915,08 руб. (т. е. в 2,7 раза) Отказ в пересчете в отношении 80% из проанализированных решений |

|

Группа 7 «Объекты производственного назначения», подгруппа 7.2 «Прочая промышленность» |

Группа 7 «Объекты производственного назначения», подгруппа 7.7 «Объекты коммунально-бытового обслуживания» |

с 2 357 910,40 до 364 908,80 руб. (т. е. в 6,5 раз) |

|

Группа 10 «Объекты социальной инфраструктуры», подгруппа 10.4 «Размещение объектов связи, радиовещания, телевидения» |

Группа 7 «Объекты производственного назначения», подгруппа 7.7 «Объекты коммунально-бытового обслуживания» |

с 1 715 928,39 до 298 769,08 руб. (т. е. в 5,7 раз) |

|

Группа 4 «Объекты коммерческого назначения», подгруппа 4.1 «Объекты торговли, общественного питания, бытового обслуживания, сервиса, отдыха и развлечений, включая объекты многофункционального назначения (основная территория)» |

Группа 3 «Объекты, используемые для хранения индивидуального транспорта», подгруппа 3.1 «Объекты для хранения автотранспорта и иного транспорта» |

с 1 063 755,89 до 476 187,64 руб. (т. е. в 2,2 раза) |

|

Группа 4 «Объекты коммерческого назначения», подгруппа 4.1 «Объекты торговли, общественного питания, бытового обслуживания, сервиса, отдыха и развлечений, включая объекты многофункционального назначения (основная территория)». |

Группа 10 «Объекты социальной инфраструктуры», подгруппа 10.1 «Объекты социальной инфраструктуры» |

с 18 045 577,52 до 5 178 459,79 руб. (т. е. в 3,5 раза) |

Цена ошибки выражается в разнице между изначально определенной ГБУ кадастровой стоимостью объекта недвижимости и кадастровой стоимостью после пересчета и, как видно из таблицы, может составлять десятки миллионов рублей.

А учитывая, что от кадастровой стоимости зависит размер земельного налога, арендной платы за использование публичной земли, налога на имущество в отношении отдельных категорий объектов недвижимости и ряд других платежей, исправление ошибки в кадастровой стоимости во многих случаях – один из эффективных способов оптимизации платежей за землю и недвижимость.

Как выявить ошибку в кадастровой стоимости и как исправить

Что должно насторожить владельца недвижимости?

Например, то, что среди однотипных объектов недвижимости кадастровая стоимость принадлежащего ему объекта резко выделяется. В таком случае следует уточнить, какие характеристики и ценообразующие факторы использовались при определении кадастровой стоимости соответствующего объекта.

Сделать это можно путем получения разъяснений от ГБУ, рассчитавшего кадастровую стоимость объекта. ГБУ обязано без взимания платы предоставить разъяснения, связанные с определением кадастровой стоимости, на основании обращения заинтересованного лица[2].

В полученных разъяснениях, в том числе, должны содержаться сведения о ценообразующих факторах и описание последовательности определения кадастровой стоимости объекта, включая информацию о группе, подгруппе, к которым отнесен объект недвижимости, с их описанием.

Соответственно, на основании полученной от ГБУ информации и анализа документации по объекту недвижимости (выписка из ЕГРН, технический паспорт, акты обследования и т. д. – в зависимости от вида объекта), можно сделать выводы о правильности определения кадастровой стоимости, в том числе о наличии или отсутствии технических и методологических ошибок.

В случае выявления ошибки, связанной с отнесением объекта к неверной оценочной группе, можно обратиться непосредственно в ГБУ, рассчитавшее кадастровую стоимость объекта, с заявлением об исправлении допущенной ошибки.[3]

Отказ ГБУ в исправлении ошибки может быть обжалован в суд в порядке административного судопроизводства.

Судебная практика по делам об оспаривании кадастровой стоимости, связанным с отнесением объектов недвижимости к неверной оценочной группе

Такие дела занимают довольно существенную долю всех дел об оспаривании кадастровой стоимости, что, в совокупности с анализом решений ГБУ (на примере Москвы) свидетельствует о недостаточно эффективном механизме исправления ошибок во внесудебном порядке.

В рамках дела № 3а-247/2020 судами признан незаконным отказ ГБУ в исправлении ошибки, допущенной при определении кадастровой стоимости земельного участка. Исходя из сведений, предоставленных ГБУ в рамках межведомственного взаимодействия Росреестром (о том, что спорный земельный участок может использоваться для размещения любых объектов здравоохранения), участок был отнесен ГБУ для целей кадастровой оценки к виду использования «Здравоохранение в целом» и в оценочную группу «Общественная деятельность». При этом по данным ЕГРН, участок имеет ВРИ «для размещения профилактория», т. е. соответствует иной оценочной группе — «Отдых (рекреация)». В результате допущенной ошибки, кадастровая стоимость участка возросла в 5 раз. Суд указал, что сведения, предоставленные Росреестром, не имеют приоритета над сведениями о ВРИ участка, указанными в правоустанавливающих документах и ЕГРН, и обязал осуществить перерасчет кадастровой стоимости участка[4].

В деле № 3а-393/2021 суды пришли к выводу, что ГБУ был неверно определен вид использования земельного участка («Садоводство») для целей его кадастровой оценки. Спорный участок был образован в результате раздела, при этом исходный участок имел ВРИ «Сельскохозяйственное производство». Постановление администрации об изменении ВРИ спорного участка с «Сельскохозяйственное производство» на «Садоводство» (на основании которого были внесены изменения в сведения ЕГРН о ВРИ участка) на период проведения ГКО было отменено, т. е. ГБУ при определении кадастровой стоимости участка использовало недостоверные сведения[5].

Вместе с тем, не всегда суды встают на сторону владельцев недвижимости.

Например, в деле № 66а-248/2022 суды отказали в требованиях арендатора земельного участка о признании незаконным отказа ГБУ в исправлении ошибки, заключающейся в отнесении участка к группе объектов коммерческого назначения (вместо группы объектов производственной деятельности). Участок был предоставлен для аренды и эксплуатации складских и административно-бытовых помещений, которые фактически на нем и располагаются. Однако ВРИ участка в ЕГРН сформулирован как «для размещения объектов делового назначения, в том числе офисных центров» и, по мнению ДГИ (транслированному в ГБУ в рамках ответа на запрос), соответствует по классификации ВРИ[6] виду «Деловое управление». Суд посчитал отнесение участка к оценочной группе коммерческого назначения обоснованным, при этом отметил что ГБУ не обязано учитывать градостроительный регламент участка по ПЗЗ[7].

Аналогичный вывод об отсутствии у ГБУ обязанности при определении вида использования объекта недвижимости учитывать градостроительные регламенты земельных участков, сделаны судами в рамках дел № 88а-3383/2022[8], № 88а-25635/2021[9].

Рекомендации владельцам недвижимости

Владельцам недвижимости (земельных участков, зданий, помещений и т. д.) следует отслеживать проведение очередной ГКО и участвовать в процедуре кадастровой оценки принадлежащих им объектов.

Например, на стадии сбора ГБУ информации об оцениваемых объектах, бывает целесообразно представить декларацию о характеристиках объекта недвижимости в целях правильного определения и учета его целевого назначения и фактического использования. Для переоценки кадастровой стоимости здания может быть полезно уточнить сведения о значениях ценообразующих характеристик на основании технического паспорта. Все это можно сделать еще до утверждения результатов ГКО в рамках представления замечаний к проекту Отчета об оценке.

Владельцам земельных участков во многих случаях целесообразно предварительно (до оспаривания кадастровой стоимости) проверить корректность установления их ВРИ (соответствие действительному виду использования (назначению объектов недвижимости), актуальной классификации и т. д.), поскольку некорректно установленный ВРИ участка может являться истинной причиной многократного завышения кадастровой стоимости участка и зависящих от нее платежей в бюджет. Об этом более подробно я писала здесь.

Применительно к земельным участкам, также отмечу, что их ВРИ указан в ЕГРН. Соответственно, представлять в ГБУ декларацию о характеристиках земельного участка для переоценки кадастровой стоимости имеет смысл, когда:

- данной декларацией может быть подтверждено использование участка по одному из нескольких установленных участку ВРИ, указанных в ЕГРН;

- ВРИ участка не соответствует действующей классификации и допускает различные толкования.

Заключение

Учитывая, что заказчиком ГКО являются публичные органы, заинтересованные в максимальной собираемости платежей за землю в бюджет, неудивительно, что работа по оценке проходит под девизом «пересчитать лучше, чем недосчитать». А массовый характер оценки объективно не позволяет учесть индивидуальные характеристики каждого отдельно взятого объекта недвижимости. Никуда не денешь и человеческий фактор, поэтому ошибки случаются.

Проверка правильности определения кадастровой стоимости объекта недвижимости имеет большое значение для оптимизации расходов компании в целом, ведь на платежи за землю и недвижимость в бюджет (зависящие от величины кадастровой стоимости) может приходиться от 5 до 20% общей финансовой нагрузки компании.

В случае отсутствия проблем с ВРИ участка, технических и методологических ошибок в кадастровой стоимости объекта недвижимости во многих случаях снизить кадастровую стоимость можно самым известным путем — через установление на основании отчета об оценке в размере рыночной стоимости.

[1] Приказ Росреестра от 04.08.2021 № П/0336 «Об утверждении Методических указаний о государственной кадастровой оценке».

[2] См. ст. 20 ФЗ от 03.07.2016 № 237-ФЗ «О государственной кадастровой оценке»; Приказ Росреестра от 06.08.2020 № П/0280 «Об утверждении Порядка рассмотрения обращений о предоставлении разъяснений, связанных с определением кадастровой стоимости, в том числе формы предоставления таких разъяснений».

[3] Ст. 21 ФЗ от 03.07.2016 № 237-ФЗ «О государственной кадастровой оценке».

[4] См. Кассационное определение Первого кассационного суда общей юрисдикции от 12.07.2021 № 88а-16237/2021 по делу № 3а-247/2020.

[5] См. Кассационное определение Шестого кассационного суда общей юрисдикции от 09.02.2022 № 88а-3310/2022 по делу № 3а-393/2021.

[6] См. Приказ Росреестра от 10.11.2020 № П/0412 «Об утверждении классификатора видов разрешенного использования земельных участков».

[7] См. Апелляционное определение Первого апелляционного суда общей юрисдикции от 3 февраля 2022 г. по делу № 66а-248/2022.

[8] См. Кассационное определение Второго кассационного суда общей юрисдикции от 02.03.2022 № 88а-3383/2022.

[9] См. Кассационное определение Второго кассационного суда общей юрисдикции от 01.12.2021 по делу № 88а-25635/2021.

Исправление ошибок, допущенных при определении кадастровой стоимости, зависит от того, как изначально она определялась.

По прежним правилам, в соответствии с Законом об оценочной деятельности, исправить кадастровые ошибки можно только через оспаривание кадастровой стоимости в судебном порядке.

По новым правилам, в соответствии с Законом о кадастровой оценке, нужно обратиться в соответствующее бюджетное учреждение, которое рассчитало оценку, с заявлением об исправлении соответствующей ошибки. При этом также возможно исправление ошибки, если подавалось обращение за разъяснениями о порядке определения кадастровой стоимости.

Ошибки, совершаемые при определении кадастровой стоимости

-

единичная методологическая ошибка (несоответствие определения кадастровой стоимости положениям методических указаний о государственной кадастровой оценке, утвержденных приказом Министерства экономического развития Российской Федерации от 12.05.2017 №226 «Об утверждении методических указаний о государственной кадастровой оценке»), допущенная при определении кадастровой стоимости одного объекта недвижимости и повлиявшая на величину его кадастровой стоимости;

-

системная методологическая ошибка (несоответствие определения кадастровой стоимости положениям методических указаний о государственной кадастровой оценке), допущенная при определении кадастровой стоимости нескольких объектов недвижимости и повлиявшая на величину их кадастровой стоимости.

-

единичная техническая ошибка (описка, опечатка, арифметическая ошибка или иная подобная ошибка), допущенная при определении кадастровой стоимости одного объекта недвижимости и повлиявшая на величину его кадастровой стоимости;

-

системная техническая ошибка (описка, опечатка, арифметическая ошибка или иная подобная ошибка), допущенная при определении кадастровой стоимости нескольких объектов недвижимости и повлиявшая на величину их кадастровой стоимости.

В случае исправления технической и (или) методологической ошибок, допущенных при определении кадастровой стоимости, допускается изменение кадастровой стоимости, полученной после исправления таких ошибок, только в сторону понижения.

Представить вышеуказанное обращение могут лица, чьи права или обязанности затрагивают результаты определения кадастровой стоимости.

Обращения об исправлении ошибок могут быть представлены:

-

после дня принятия акта об утверждении результатов определения кадастровой стоимости до дня принятия акта об утверждении результатов определения кадастровой стоимости, полученной в результате проведения очередной государственной кадастровой оценки, либо до дня включения в Единый государственный реестр недвижимости кадастровой стоимости, определенной по итогам оспаривания кадастровой стоимости;

-

со дня принятия акта об утверждении результатов определения кадастровой стоимости, полученной в результате проведения государственной кадастровой оценки, до дня принятия акта об утверждении результатов определения кадастровой стоимости, полученной в результате проведения очередной государственной кадастровой оценки.

Получение разъяснений по определению кадастровой стоимости

В соответствии с частями 5,6,7 статьи 20 Федерального закона от 03.07.2016 № 237-ФЗ «О государственной кадастровой оценке» обращение о предоставлении разъяснений в обязательном порядке должно содержать:

-

фамилию, имя и отчество (последнее — при наличии), адрес места жительства физического лица, полное наименование, местонахождение юридического лица, номер контактного телефона, адрес электронной почты (при наличии) лица, подавшего обращение о предоставлении разъяснений;

-

кадастровый номер и (или) адрес объекта недвижимости.

Порядок рассмотрения обращений о предоставлении разъяснений, в том числе, форма предоставления таких разъяснений определены Приказом Минэкономразвития России от 30.06.2017 г. № 317 «Об утверждении Порядка рассмотрения обращений о предоставлении разъяснений, связанных с определением кадастровой стоимости, в том числе формы предоставления таких разъяснений».

Обращения о предоставлении разъяснений, не соответствующие вышеуказанным требованиям, не подлежат рассмотрению.

В случае выявления в ходе рассмотрения обращения о предоставлении разъяснений ошибок, допущенных при определении кадастровой стоимости, такие ошибки подлежат исправлению по решению бюджетного учреждения.

Срок предоставления разъяснений — 30 дней со дня поступления обращения в бюджетное учреждение.

Если при рассмотрении обращения о предоставлении разъяснений бюджетное учреждение обнаружит ошибки, допущенные при определении кадастровой стоимости, оно их исправит самостоятельно.

Составление обращения об исправлении ошибки, допущенной при определении кадастровой стоимости

Форма такого обращения не утверждена, поэтому его можно составить в произвольном виде. Обращение об исправлении технической и (или) методологической ошибок, допущенных при определении кадастровой стоимости, в любом случае должно содержать:

-

фамилию, имя и отчество физического лица, полное наименование юридического лица, номер контактного телефона, адрес электронной почты (при наличии) лица, подавшего обращение об исправлении технической и (или) методологической ошибок, допущенных при определении кадастровой стоимости;

-

кадастровый номер и (или) адрес объекта недвижимости (объектов недвижимости), в отношении которого подается обращение об исправлении технической и (или) методологической ошибок, допущенных при определении кадастровой стоимости;

-

суть обращения об исправлении технической и (или) методологической ошибок, допущенных при определении кадастровой стоимости, с указанием (по желанию) номеров страниц отчета, на которых содержатся соответствующие ошибки;

-

информацию о необходимости предоставления разъяснений, связанных с определением кадастровой стоимости.

К обращению об исправлении технической и (или) методологической ошибок, допущенных при определении кадастровой стоимости, прилагаются документы, подтверждающие наличие технической и (или) методологической ошибок, допущенных при определении кадастровой стоимости. Также можно приложить декларацию о характеристиках объекта недвижимости.

Способы подачи обращения об исправлении ошибки, совершенной при определении кадастровой стоимости

-

при личном обращении в соответствующее бюджетное учреждение;

-

почтовым отправлением;

-

в форме электронного документа на адрес электронной почты;

-

на сайте соответствующего бюджетного учреждения;

-

через портал государственных услуг;

-

через многофункциональный центр (сервис «Мои документы»).

Порядок рассмотрения обращения об исправлении ошибки, допущенной при определении кадастровой стоимости

После получения обращения бюджетное учреждение его рассматривает. Если подтверждается наличие ошибки, то принимается решение о пересчете кадастровой стоимости. После этого ошибка исправляется. О принятом решении (как положительном, так и отрицательном) заявителю направляют уведомление.

Обращение рассматривается в течение 30 дней со дня его поступления. Этот срок может быть продлен также на 30 дней, если учреждению необходимо получить отсутствующую у него информацию.

Результат рассмотрения обращения об исправлении ошибок

По итогам рассмотрения соответствующего обращения об исправлении ошибок учреждением могут быть приняты:

-

решение о пересчете кадастровой стоимости в связи с наличием технической и (или) методологической ошибок, допущенных при определении кадастровой стоимости;

-

решение об отказе в пересчете кадастровой стоимости, если наличие технической и (или) методологической ошибок, допущенных при определении кадастровой стоимости, не выявлено.

Решение учреждения, принятое по итогам рассмотрения обращения об исправлении ошибок, может быть оспорено в суде.

Пересчет кадастровой стоимости объектов недвижимости в связи с исправлением учреждением системной технической и (или) системной методологической ошибок, выявленных в результате рассмотрения обращения об исправлении ошибок и допущенных при определении кадастровой стоимости объекта недвижимости (объектов недвижимости), в отношении которого (которых) не подано обращение об исправлении ошибок, осуществляется на основании решения учреждения об исправлении ошибок, допущенных при определении кадастровой стоимости, которое принимается в течение пяти рабочих дней с даты выявления системной технической и (или) системной методологической ошибок, но не позднее шестидесяти дней со дня поступления обращения об исправлении ошибок, обращения о предоставлении разъяснений, связанных с определением кадастровой стоимости.

Пересчет кадастровой стоимости объектов недвижимости в связи с принятием решения учреждением об исправлении ошибок, допущенных при определении кадастровой стоимости, осуществляется в течение шестидесяти дней со дня поступления обращения об исправлении ошибок, обращения о предоставлении разъяснений, связанных с определением кадастровой стоимости.

Независимо от результата рассмотрения обращения, заявителю в обязательном порядке направляется уведомление с приложением копии принятого решения.

В случае несогласия с решением бюджетного учреждения, его можно оспорить в суде. В этом случае предъявляются требования об оспаривании самого решения об исправлении ошибки по правилам гл. 22 КАС РФ.

Статья подготовлена специалистом НИИ экспертиз.

Предложенный правительством законопроект направлен на создание механизмов по исправлению накопленных ошибок в ранее утвержденных результатах кадастровой оценки.

Подчеркивается, что для недопущения таких ошибок впредь планируется установить режим непрерывного надзора за проведением государственной кадастровой оценки Росреестром, в том числе на предмет ее соответствия методическим указаниям о государственной кадастровой оценке.

Одновременно с этим вводится персональная ответственность должностных лиц региональных учреждений за повторные ошибки при принятии решений (вплоть до расторжения трудового договора).

- Кабмин одобрил законопроект об изменении порядка кадастровых работ

30 марта, 10:21

- Экономколлегия решила, какую кадастровую стоимость применить

18 февраля, 13:23

- Кабмин одобрил новый механизм кадастровой оценки

11 октября, 13:05

Кроме того, исключается возможность внесения изменений в результаты оценки кадастровой стоимости без публичного рассмотрения таких изменений.

После вступления в силу закона оспорить кадастровую стоимость в досудебном порядке станет проще. Для этого нужно будет отправить запрос в МФЦ. А при выявлении одной ошибки государственные бюджетные учреждения регионов обязаны будут проверить и исправить ошибки и по другим однотипным объектам.

«Любая методологическая ошибка в определении кадастровой стоимости должна трактоваться в пользу собственника. Такие ошибки, намеренные или случайные, всегда стоят денег и нервов, поэтому закон обяжет снижать ошибочную стоимость задним числом, с первой даты ее внесения в ЕГРН. Это даст возможность требовать перерасчета налоговых платежей за весь период действия ошибочной записи», – подчеркнул спикер Вячеслав Володин (цитата – сайт ГД).

Спикер Госдумы поручил профильному комитету доработать законопроект ко второму чтению, чтобы инициатива решала все проблемы в области кадастрового учета. Володин рекомендовал при доработке документа взять за основу опыт определения кадастровой стоимости в странах с большой территорией.

Законопроект № 814739-7 «О внесении изменений в отдельные законодательные акты Российской Федерации в части совершенствования государственной кадастровой оценки».

Согласно Закону о государственной кадастровой оценке, существует два вида ошибок – это техническая и методологическая.

- Техническая ошибка представляет собой опечатку, описку, а также грамматическую и арифметическую ошибку, либо подобную ошибку, которая допущена органом кадастрового учета при ведении государственного кадастра недвижимости. Данная ошибка приводит к несоответствию сведений, внесенных в государственный кадастр недвижимости, сведений в документах, на основании которых вносились сведения в государственный кадастр недвижимости.

- Методологическая ошибка – это ошибка, допущенная при определении кадастровой стоимости одного объекта недвижимости и повлиявшая на величину его кадастровой стоимости, в результате несоответствия определения кадастровой стоимости положениям методических указаний о государственной кадастровой оценке.

Любой гражданин, юридическое, либо физическое лицо, может обратиться в бюджетное учреждение за предоставлением разъяснений, связанных с определением кадастровой стоимости, для того, чтобы понять, установленная кадастровая стоимость применена в соответствии с нормами, и без допущения каких-либо ошибок.

Что необходимо указать в обращении, если вы не согласны с установленной оценкой:

- фамилию, имя и отчество (последнее — при наличии), адрес места жительства физического лица, полное наименование, местонахождение юридического лица, номер контактного телефона, адрес электронной почты (при наличии) лица, подавшего обращение о предоставлении разъяснений;

- кадастровый номер и (или) адрес объекта недвижимости.

- суть обращения об исправлении технической и (или) методологической ошибок, допущенных при определении кадастровой стоимости, с указанием (по желанию) номеров страниц отчета, на которых содержатся соответствующие ошибки;

- информацию о необходимости предоставления разъяснений, связанных с определением кадастровой стоимости.

Не забудьте приложить документы, указывающие на наличие технической и (или) методологической ошибок, допущенных при определении кадастровой стоимости.

Если подаете документы самостоятельно, информация об их готовности к выдаче сообщается либо по телефону, либо по указанной электронной почте.

Поступившее обращение о предоставлении разъяснений, рассматривается Краевым БТИ в течение 30 дней.

Если ваше сообщение не соответствует требованиям, его рассматривать не будут. Вам вернут документы в виде письма с отказом.

Если по итогам рассмотрения обращения, были выявлены ошибки при определении кадастровой стоимости, то бюджетное учреждение направляет заявителю уведомление о принятом решении с приложением его копии.

Мы можем исправить допущенные ошибки и привести документацию в соответствие с законами РФ.

Для бесплатной консультации обращайтесь по телефону 8 (800) 350 31 36

На основании положений статьи 21 Федерального закона от 03.07.2016 № 237-ФЗ «О государственной кадастровой оценке» БУ «Омский центр КО и ТД» осуществляет рассмотрение обращений об исправлении ошибок, допущенных при определении кадастровой стоимости.

Ошибками, допущенными при определении кадастровой стоимости, являются:

– единичная или системная техническая ошибка (описка, опечатка, арифметическая ошибка или иная подобная ошибка), допущенная при определении кадастровой стоимости одного или нескольких объектов недвижимости и повлиявшая на величину кадастровой стоимости;

– единичная или системная методологическая ошибка (несоответствие определения кадастровой стоимости положениям методических указаний о государственной кадастровой оценке), допущенная при определении кадастровой стоимости одного или нескольких объектов недвижимости и повлиявшая на величину кадастровой стоимости.

Порядок рассмотрения обращений об исправлении ошибок установлен Приказом Минэкономразвития России от 19.02.2018 № 73 «Об утверждении Порядка рассмотрения бюджетным учреждением, созданным субъектом Российской Федерации и наделенным полномочиями, связанными с определением кадастровой стоимости, обращения об исправлении технических и (или) методологических ошибок, допущенных при определении кадастровой стоимости».

Порядок рассмотрения обращений об исправлении ошибок в БУ «Омский центр КО и ТД», а также рекомендуемая форма обращения установлены в учреждении регламентом рассмотрения обращений об исправлении ошибок, допущенных при определении кадастровой стоимости.

Лица, имеющие право на подачу обращения

С обращением об исправлении ошибок в БУ «Омский центр КО и ТД» вправе обратиться юридические лица и физические лица, если результаты определения кадастровой стоимости затрагивают права или обязанности этих лиц, а также органы государственной власти и органы местного самоуправления.

Способы подачи обращений:

1) при личном обращении в БУ «Омский центр КО и ТД» — кабинет № 9, расположенный по адресу: г. Омск, ул. Краснофлотская д. 8.

Время приема документации соответствует режиму работы учреждения.

2) в электронном виде на электронную почту учреждения: kd_ocenka@list.ru

3) почтовым отправлением на адрес учреждения: 644024, г. Омск, ул. Краснофлотская, д. 8.

4) посредством портала государственных и муниципальных услуг Омской области

Перечень документов, подлежащих представлению:

1) обращение об исправлении ошибок, составленное в письменном виде и содержащее в обязательном порядке:

- фамилию, имя и отчество (последнее — при наличии) физического лица, полное наименование юридического лица, номер контактного телефона, адрес электронной почты (при наличии) лица, подавшего обращение об исправлении ошибок;

- кадастровый номер и (или) адрес объекта недвижимости (объектов недвижимости), в отношении которого подается обращение об исправлении ошибок;

- суть обращения об исправлении ошибок с указанием (по желанию) номеров страниц отчета, на которых содержатся соответствующие ошибки;

- информацию о необходимости предоставления разъяснений, связанных с определением кадастровой стоимости.

2) документы, подтверждающие наличие ошибок, допущенных при определении кадастровой стоимости;

3) доверенность или иной подтверждающий полномочия представителя заявителя документ, удостоверенные в соответствии с законодательством Российской Федерации, в случае если обращение об исправлении ошибок подписано лицом, уполномоченным заявителем на совершение соответствующих действий.

4) заявителем к обращению может быть приложена декларация о характеристиках объекта недвижимости.

Срок рассмотрения обращения об исправлении ошибок – 30 дней со дня поступления обращения в учреждение.

Приказ Минэкономразвития России от 19.02.2018 N 73 «Об утверждении Порядка рассмотрения бюджетным учреждением, созданным субъектом Российской Федерации и наделенным полномочиями, связанными с определением кадастровой стоимости, обращения об исправлении технических и (или) методологических ошибок, допущенных при определении кадастровой стоимости»

Контактные данные отдела учреждения:

Телефон:

8 (3812) 20-12-05

В целях уточнения кадастровой стоимости в случае выявления ошибок, допущенных в отчете об определении кадастровой стоимости или при определении кадастровой стоимости в соответствии со статьями 16, 20, 21 Федерального закона от 03.07.2016 № 237-ФЗ «О государственной кадастровой оценке», возможно подать в Государственное бюджетное учреждение «Центр государственной кадастровой оценки» (далее — Учреждение) заявление об исправлении ошибок, допущенных при определении кадастровой стоимости (далее – Заявление).

ГБУ «ЦГКО» рассматривает Заявления, только в отношении результатов определения кадастровой стоимости объектов, установленных ГБУ «ЦГКО».

Подробнее о том, для каких объектов недвижимости кадастровая стоимость была определена ГБУ «ЦГКО»

Рассмотрение Заявления осуществляется без взимания платы.

Подача Заявления осуществляется в порядке установленном:

-

статьей 21 Федерального закона от 03.07.2016 № 237-ФЗ «О государственной кадастровой оценке»

-