Здравствуйте друзья. Подскажите, пожалуйста, УПП 8.2 релиз 1.3.66.2 при печати книги покупок за 3 квартал 2015 года:

В колонку «Стоимость покупок» (Всего покупок) выводится полная сумма по документу, а не сумма по книге покупок.

В регистре накопления Сумма без НДС и Сумма НДС стоят правильно. К учету принята не вся сумма по документу, а только часть. В книге покупок сумма всего должна быть сумма без НДС + сумма НДС, т.е. Сумма НДС = 18% от суммы Всего. При выводе в отчет эти суммы получаются не соответствуют.

была тема: Ошибка (?) в книге покупок БП 2.

Код в модуле УчетНДС.ПолучитьЗаписиКнигиПокупок сохранился.

| ВЫБОР

| КОГДА &ПравилаПостановления735

| ТОГДА МАКСИМУМ(ВсегоПокупок)

| ИНАЧЕ СУММА(ВсегоПокупок)

| КОНЕЦ КАК ВсегоПокупок,

В итоге получается в книге покупок сумма НДС правильная (т.к для неё используется функция СУММА), а сумма в графе 15 (сумма по документу всего) берется с функцией МАКСИМУМ. Кто и как с этим боролся?

Многим бухгалтерам знакома такая проблема, когда входящий НДС из квартала в квартал лезет в документ Формирование записей книги покупок, при том, что он уже давным-давно был принят к вычету.

Рассмотрим как обнаружить «зависший» НДС, и, главное, как исправить ошибку, а так же:

- причины появления «зависшего» входящего НДС;

- формирование отчетов в 1С для выявления «зависшего» НДС;

- методы исправления ошибки.

В 1С предусмотрена отдельная система регистров НДС, поэтому бухгалтеру часто трудно разобраться с «зависшим» входящим НДС по счету-фактуре поставщика с прошлых периодов. Особенно это важно, когда ведение учета в программе ведется с ошибками.

В этой статье мы очень подробно, шаг за шагом, пройдем весь путь от понимания алгоритма работы программы в части входящего НДС, поиска ошибки и предложим способы для исправления «зависшего» НДС.

Содержание

- Ошибка зависший входящий НДС

- Учет входящего НДС, предъявленного поставщиком

- Проводки по документу

- Списание НДС

- Ошибка «зависшего» НДС

- Определение суммы зависшего входящего НДС

- Экспресс-проверка

- Прочие отчеты для выявления зависшего НДС

- Исправление ошибки с зависшим НДС

- Списание входящего НДС вручную

- Списание НДС специализированным документом

- НДС необходимо принять к вычету

Ошибка зависший входящий НДС

При автозаполнении документа Формирование записей книги покупок счет-фактура, по которому НДС ранее был принят к вычету проводкой Дт 68.02 Кт 19, снова попадает в документ. Как такое возможно? Приходится каждый раз вручную чистить документ, чтобы входящий НДС дважды не попадал в книгу покупок.

Что необходимо сделать в программе, чтобы такие счета-фактуры не попадали снова и снова в книгу покупок?

Часто бухгалтер считает, чтобы НДС был принят к вычету, достаточно в 1С сделать проводку Дт 68.02 Кт 19 и не важно каким способом она будет сделана. Например, это могут быть:

- ручные проводки по НДС в документе Операция, введенная вручную;

- ручная корректировка проводок по НДС в документах.

В программе 1С невозможно рассчитать НДС и сформировать декларацию на основе проводок бухгалтерского учета по НДС. Для этого создана специальная подсистема учета НДС, которая базируется на регистрах накоплений.

Именно движения по регистрам накопления НДС, а не по счетам бухгалтерского учета, формируют записи в книге покупок и в книге продаж, а также данные для декларации по НДС.

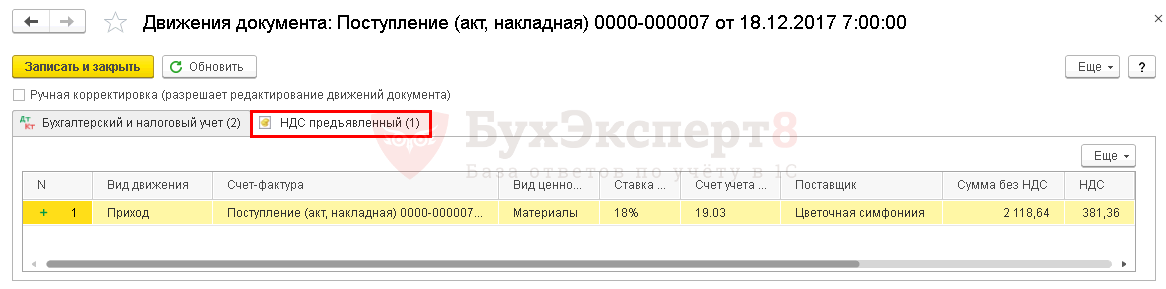

Поэтому для анализа ошибок, связанных с предъявленным поставщиком НДС, будем следить за движениями регистра НДС предъявленный.

Смоделируем ситуацию:

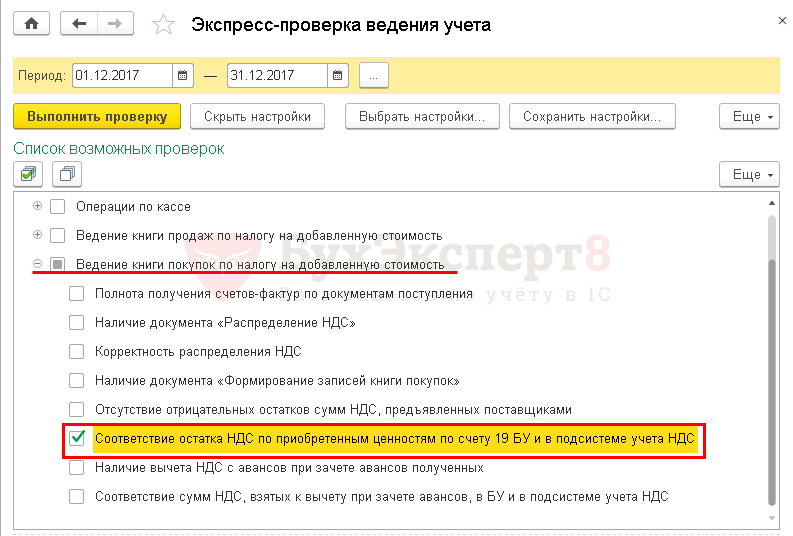

Бухгалтер решил не принимать НДС к вычету, предъявленный поставщиком ООО «Цветочная композиция». Входящий НДС был списан с кредита счета 19 в дебет счета 91.02 документом Операция, введенная вручную.

При дальнейшем заполнении документа Формирование записей книги покупок этот «списанный» НДС попадает в список, по которому НДС может быть принят к вычету. Но такого не должно быть, т.к. бухгалтер уже списал данный НДС в состав расходов.

Учет входящего НДС, предъявленного поставщиком

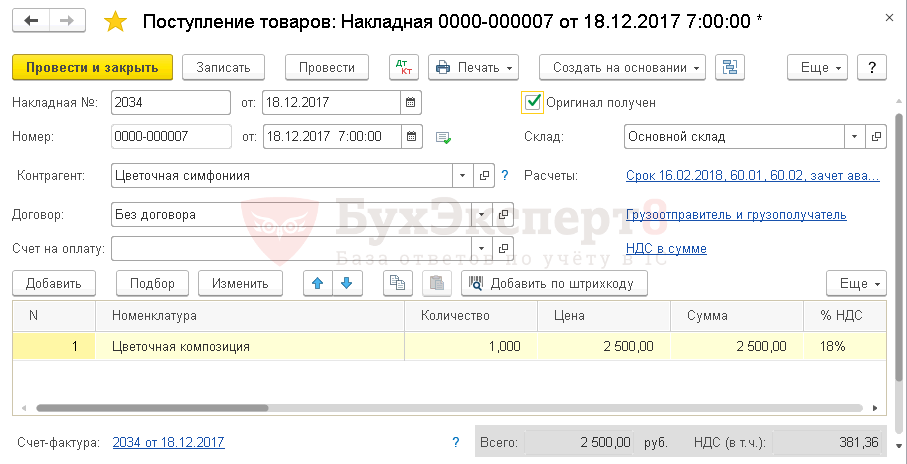

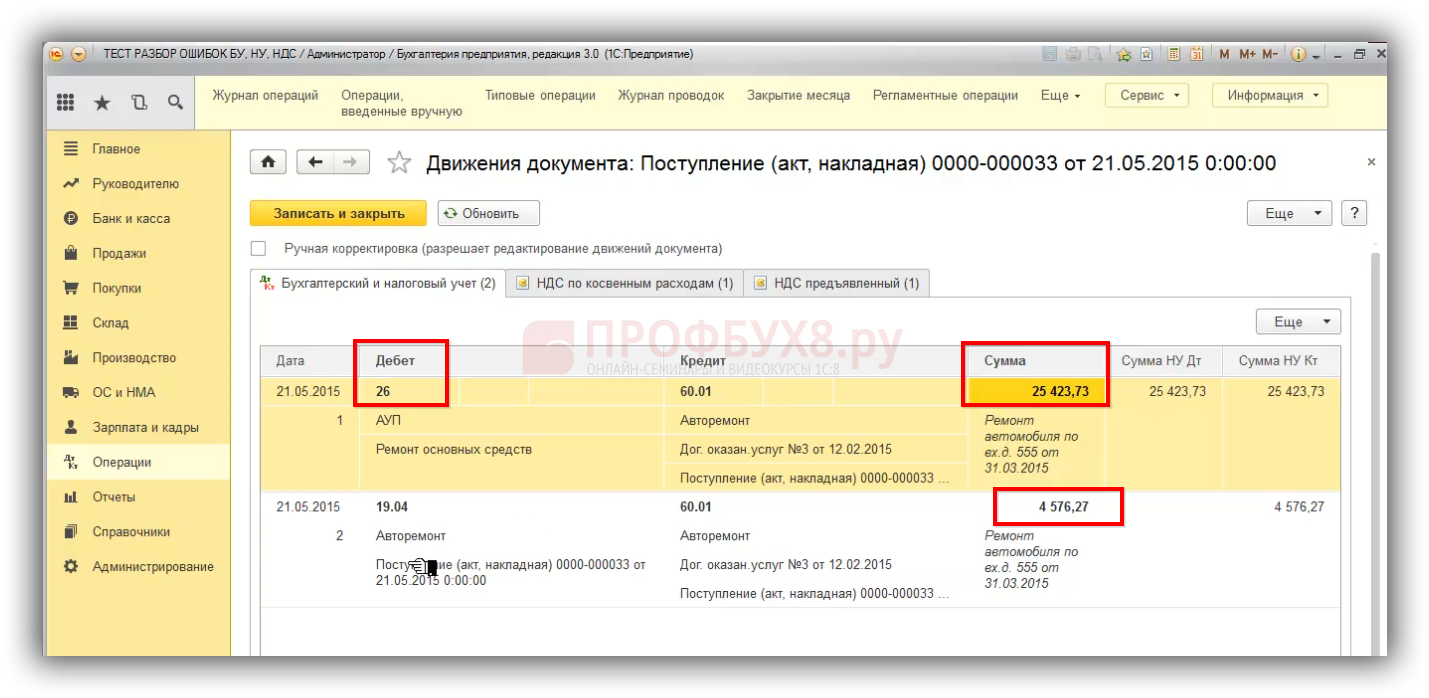

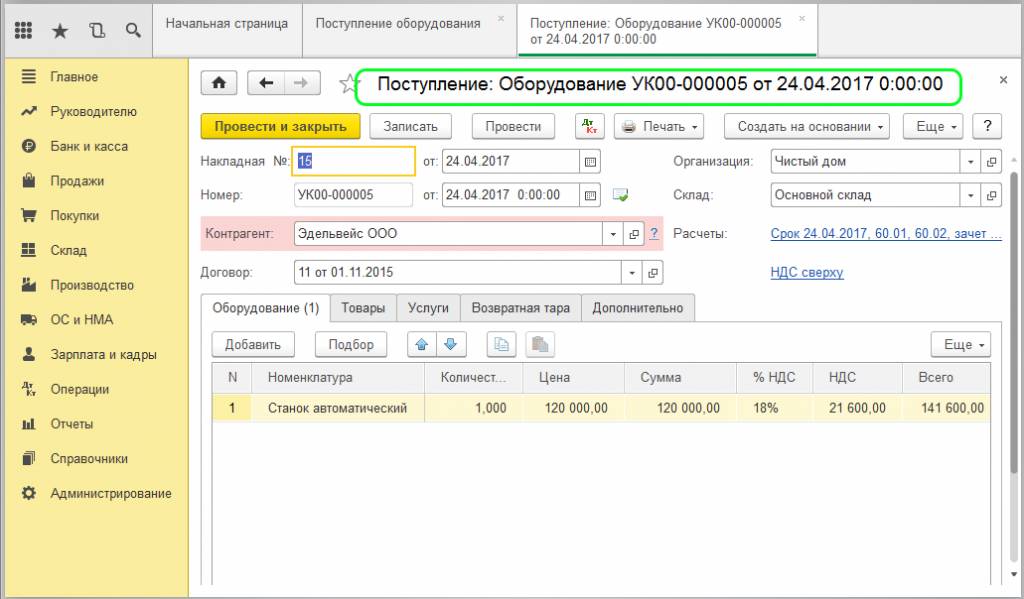

Для понимания допущенной ошибки сначала обратим внимание на проведение документа Поступление (акт, накладная).

Проводки по документу

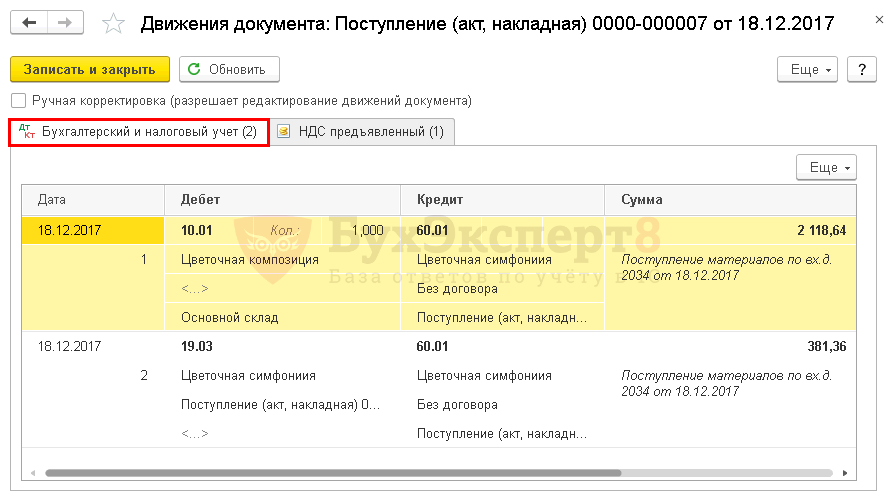

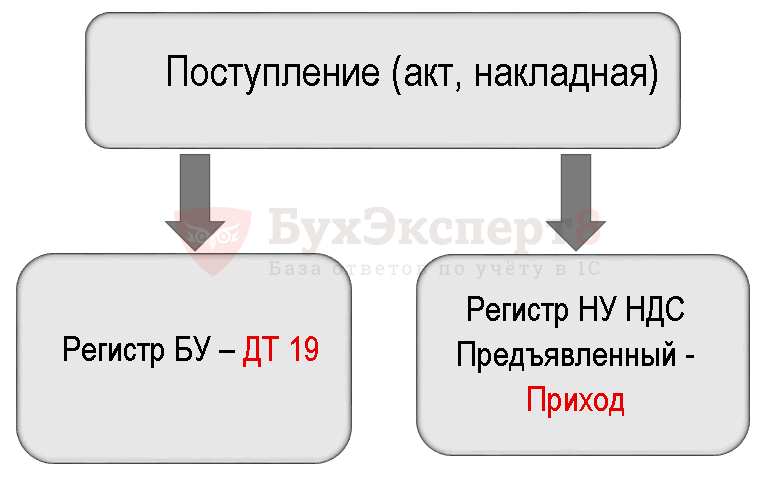

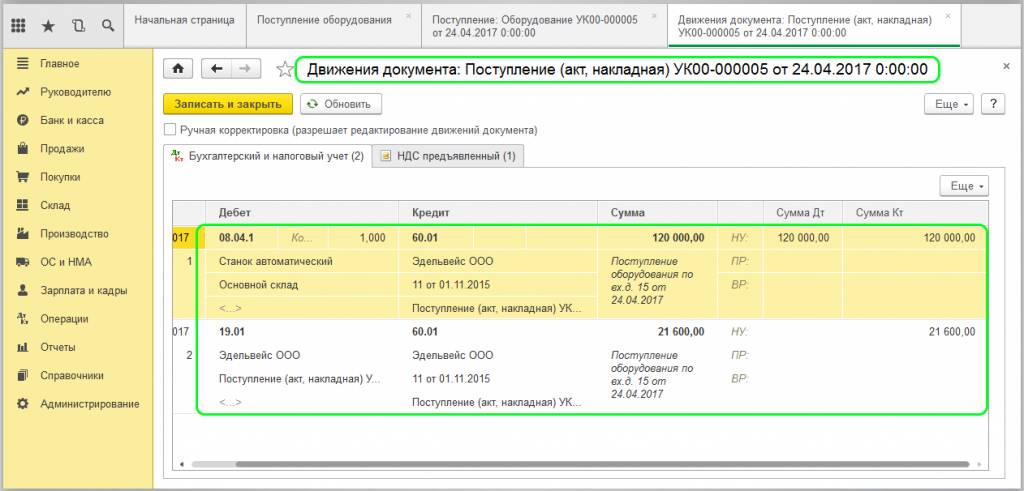

Документ формирует проводки:

- Дт 19.03 Кт 60.01 – принятие к учету входящего НДС, предъявленного поставщиком.

Так же документ формирует движение по регистру НДС.

- регистр НДС предъявленный – запись вида движения Приход. Это потенциальная запись в книгу покупок. Она ждет выполнения всех условий для права на принятие НДС к вычету в программе.

Схема формирования проводок по НДС при поступлении товара.

Списание НДС

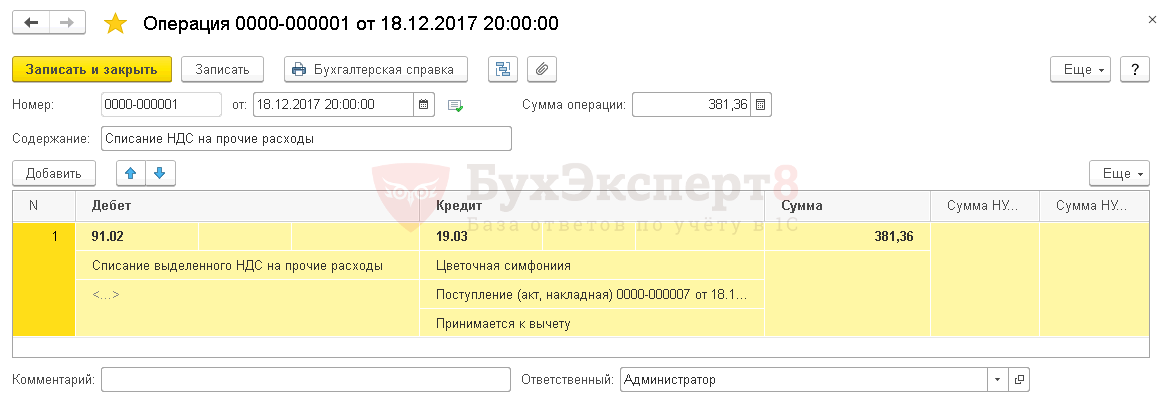

Далее бухгалтер для списания НДС оформил документ Операция, введенная вручную.

В результате сформированы проводки по списанию НДС только по регистру бухгалтерии.

Ошибка бухгалтера состоит в том, что он списал входящий НДС с кредита счета 19 только в бухгалтерском учете, а по регистру НДС предъявленный запись вида Расход не выполнил.

Схема формирования проводок при списании НДС вручную.

В 1С для отражения принятия НДС к вычету делается две параллельные записи в регистрах по НДС:

- Расход по регистру НДС предъявленный;

- регистрационная запись в регистре Книга покупок.

Документ Операция, введенная вручную не формирует автоматически таких записей в регистрах, поэтому в результате входящий НДС «зависает» в регистре НДС предъявленный.

Ошибка «зависшего» НДС

При автозаполнении документа Формирование записей книги покупок программа включает для принятия к вычету такой НДС, т.к. пытается автоматически провести Расход НДС по регистру.

«Зависшим» мы называем входящий НДС по счету-фактуре поставщика, по которому:

- нет остатка по дебету на счете 19 «НДС по приобретенным ценностям»;

- есть остаток в регистре накопления НДС предъявленный.

Т.е. в бухгалтерском учете такой НДС был принят к вычету (или списан), а в налоговом учете НДС он ждет своего «звездного часа» для того, чтобы его приняли к вычету в книге покупок.

Определение суммы зависшего входящего НДС

Для того чтобы поправить ошибки, связанные с «зависшим» НДС, необходимо сначала определить, по каким счетам-фактурам и в каких суммах входящий НДС «завис» в программе.

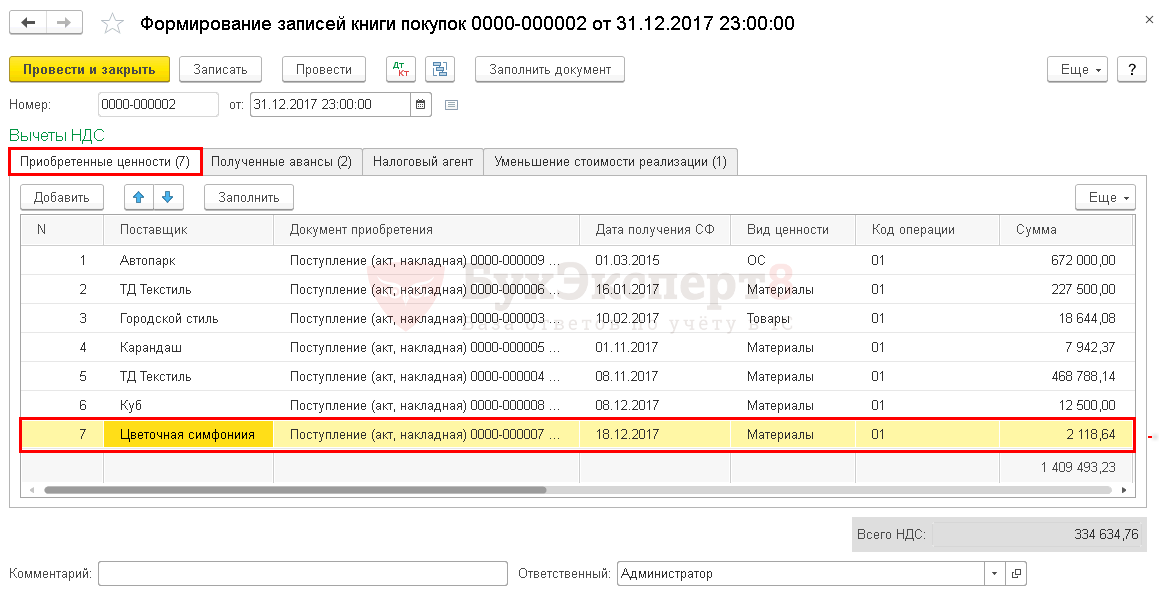

Для этого мы предлагаем воспользоваться отчетом Экспресс-проверка.

Экспресс-проверка

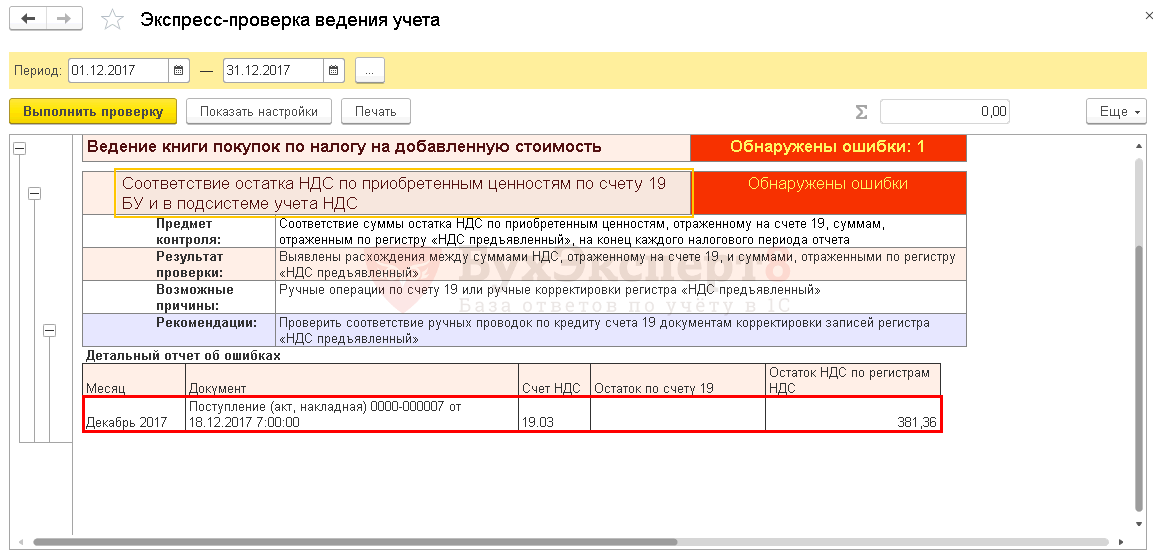

Пошаговая инструкция определения «зависшего» НДС отчетом Экспресс-проверка.

Шаг 1. Откройте отчет Экспресс-проверка: раздел Отчеты – Анализ учета – Экспресс-проверка.

Шаг 2. Выполните настройку для поиска «зависшего» НДС: кнопка Показать настройки – Список возможных проверок — Ведение книги покупок по налогу на добавленную стоимость – флажок Соответствие остатка НДС по приобретенным ценностям по счету 19 БУ и в подсистеме учета НДС.

Шаг 3. Сформируйте отчет по кнопке Выполнить проверку.

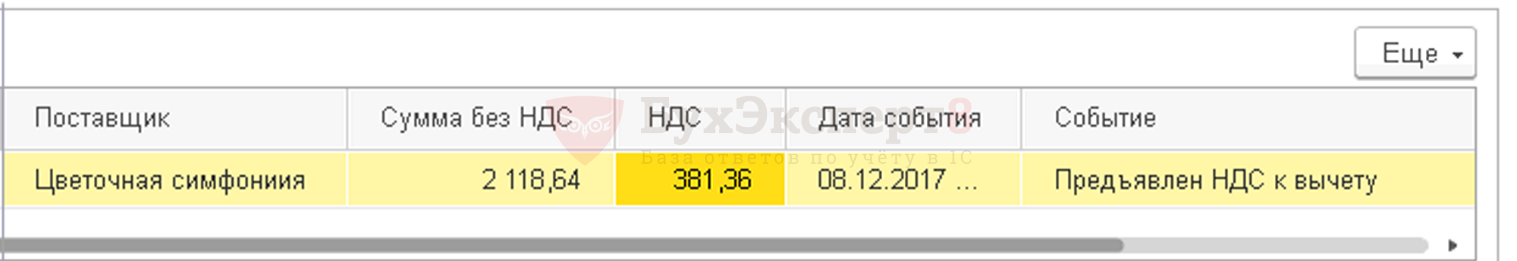

Программа обнаружила ошибку, т. е. несоответствие остатка входящего НДС по счету 19 в БУ и в подсистеме учета НДС:

- остатка по счету 19 нет;

- остаток по регистру НДС предъявленный составляет 381,36 руб.

Прочие отчеты для выявления зависшего НДС

Для выявления «зависшего» НДС можно так же использовать настройку Универсального отчета Проверка «зависшего» НДС. Но минус состоит в том, что она не дает расшифровку в разрезе счетов-фактур, по которым входящий НДС «завис».

Исправление ошибки с зависшим НДС

Покажем, как внести исправление в 1С, если выявлен «зависший» НДС в регистре НУ.

В результате выявленных ошибок по зависшему НДС организации необходимо списать входящий НДС, предъявленный поставщиком ООО «Цветочная композиция» по СФ №0000-000007 от 18.12.2017, из регистра НДС предъявленный.

Списание входящего НДС вручную

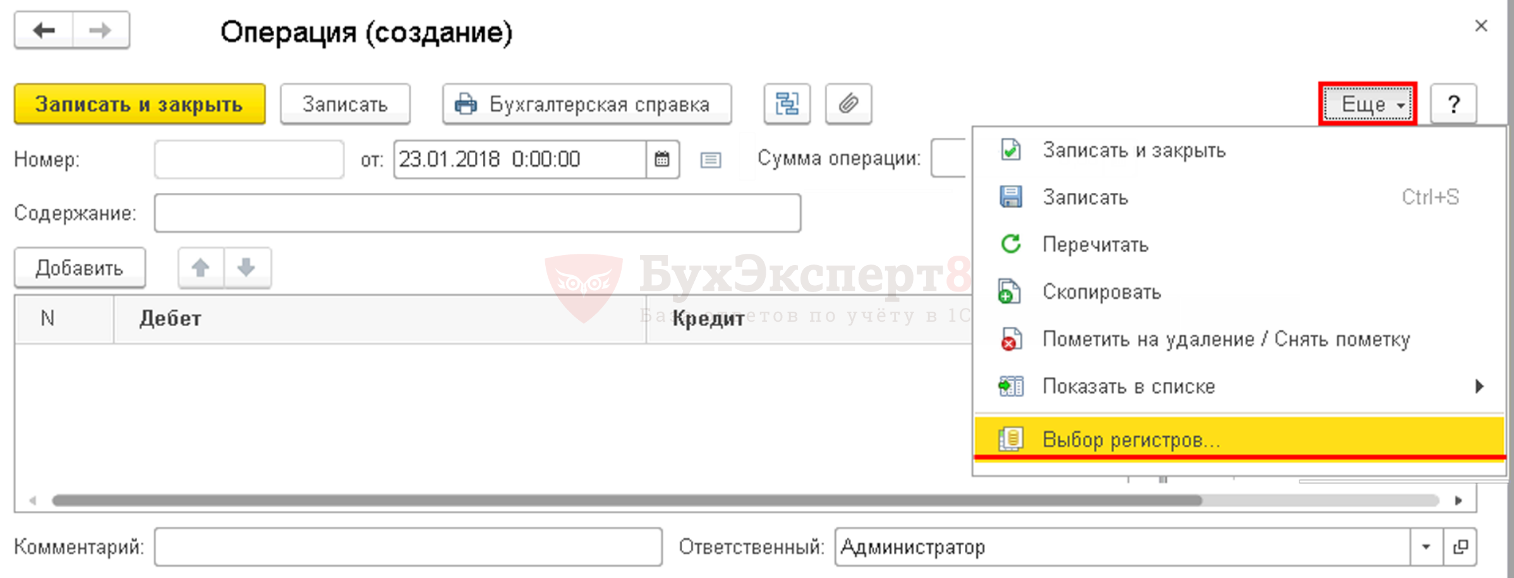

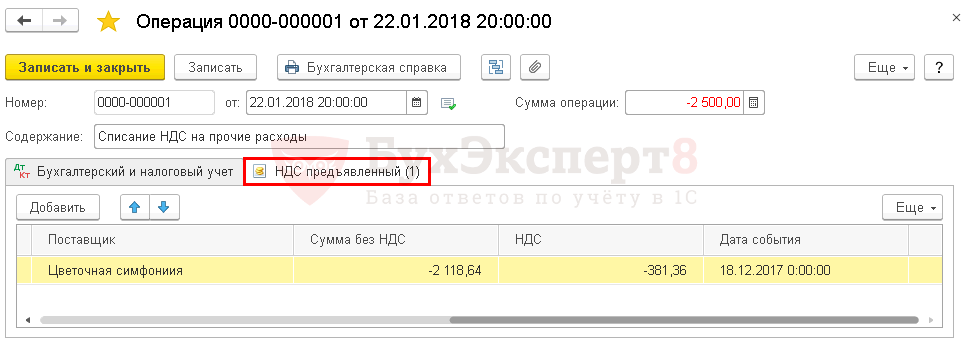

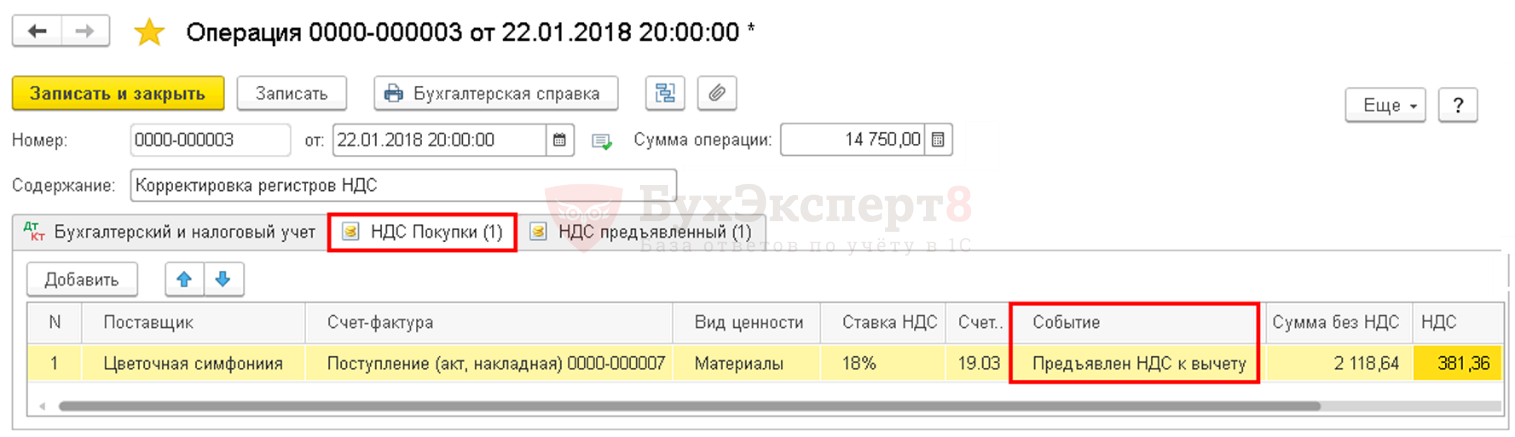

Для списания входящего НДС по регистру НДС предъявленный воспользуемся документом Операция, введенная вручную.

Шаг 1. Создайте новый документ Операция, введенная вручную: раздел Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать — Операция.

Откройте форму выбора регистров НДС по кнопке ЕЩЕ – Выбор регистров.

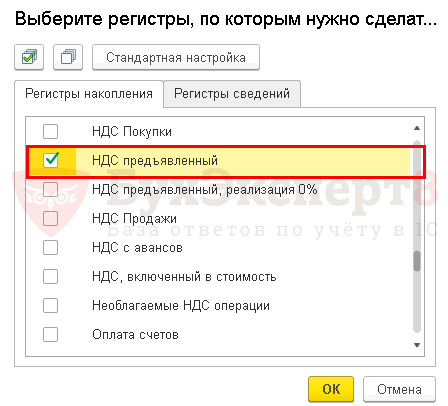

Шаг 2. На вкладке Регистры накопления поставьте флажок НДС предъявленный.

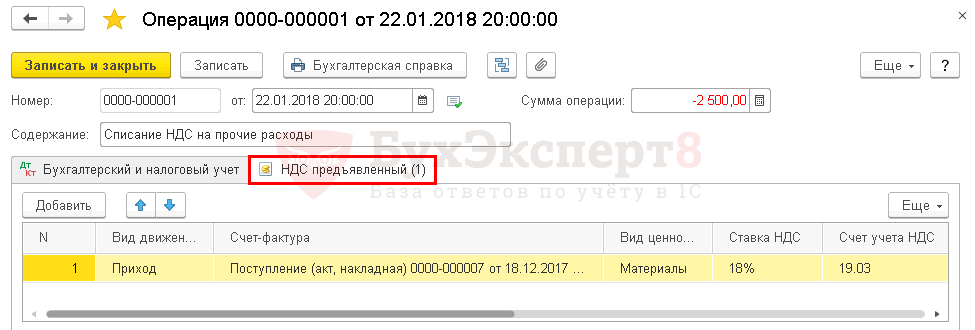

Шаг 3. Перейдите на вкладку НДС предъявленный и по кнопке Добавить внесите данные по списанию НДС.

Вкладка Бухгалтерский и налоговый учет не заполняется. Проводка по списанию НДС с кредита счета 19 ранее уже была сделана. Записи формируются только по регистру НДС предъявленный.

Для событий списания НДС на расходы выполняется операция «сторно»:

- Вид движения – Приход;

- Сумма без НДС – отрицательная;

- НДС – отрицательная.

Для событий принятия НДС к вычету выполняется запись:

- Вид движения – Расход;

- Сумма без НДС – положительная;

- НДС – положительная.

Шаг 4. Сохраните документ по кнопке Записать и закрыть.

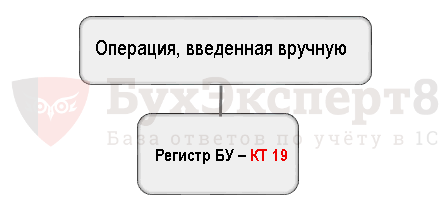

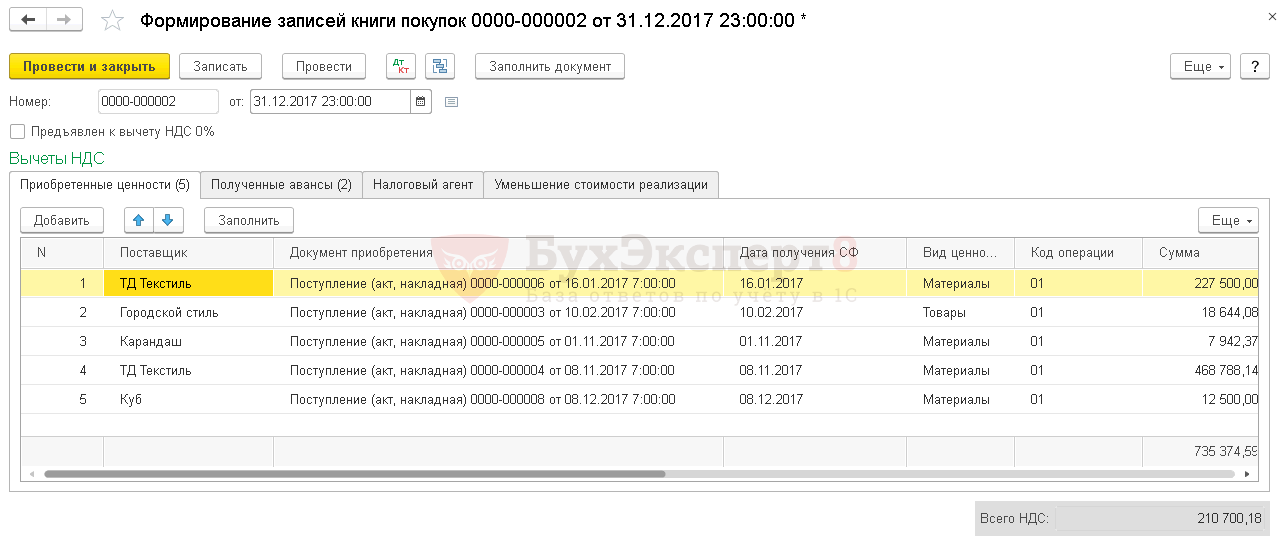

Шаг 5. Проверьте заполнение документа Формирование записи книги покупок — кнопка Заполнить документ.

Данные по счету-фактуре поставщика ООО «Цветочная композиция» больше не попадают в документ Формирование записей книги покупок. Исправление выполнено корректно.

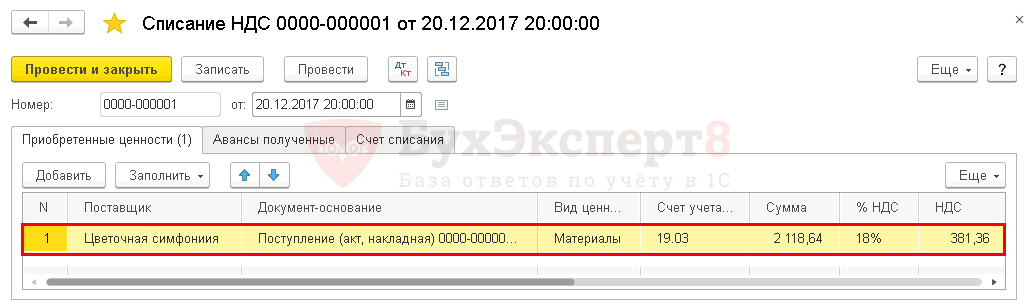

Списание НДС специализированным документом

Для списания НДС в 1С существует специальный регламентный документ Списание НДС: раздел Операции – Закрытие периода – Регламентные операции НДС – кнопка Создать – Списание НДС.

Если бухгалтер хочет списать НДС и вообще его не принимать к вычету, то лучше воспользоваться этим документом. Он сразу сформирует проводку на списание НДС по БУ и спишет НДС по регистру НДС предъявленный.

Документ формирует необходимые движения:

- в бухгалтерском учете; PDF

- в регистре накопления НДС предъявленный. PDF

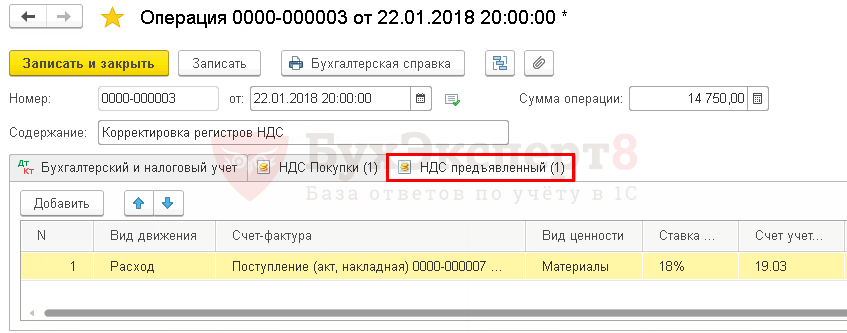

НДС необходимо принять к вычету

Если в результате проверки запись по принятию НДС к вычету не попала ранее в Книгу покупок и не была отражена в Декларации по НДС (Раздел 8), то для возможности воспользоваться правом на вычет НДС в документе Операция, введенная вручную нужно добавить и заполнить новую вкладку по регистру накопления НДС Покупки.

Организация может воспользоваться правом принятия НДС к вычету в течение 3х лет с момента возникновения права на приобретение товаров (п. 1.1. ст. 172 НК РФ).

Принятие НДС к вычету вручную будет выглядеть так:

Регистр НДС предъявленный.

Регистр НДС Покупки.

Отражение вычета НДС в Книге Покупок: раздел Отчеты – НДС – Книга Покупок. PDF

См.также:

- Путеводитель. Регистр НДС предъявленный

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Ошибки в 1С 8.3: Как быть, если счет-фактура не попал в книгу покупок

Счет-фактура — это основной документ, по которому происходит предъявление к вычету НДС. Для того чтобы это было возможно, существуют определенные условия:

-

Товары и/или услуги должны быть приобретены для дальнейшей перепродажи или производственных работ.

-

Каждый поступивший товар должен быть принят к учету и числиться на балансе.

-

Наличие самого документа «Счет-фактура», который в обязательном порядке правильно оформляется и регистрируется в программе.

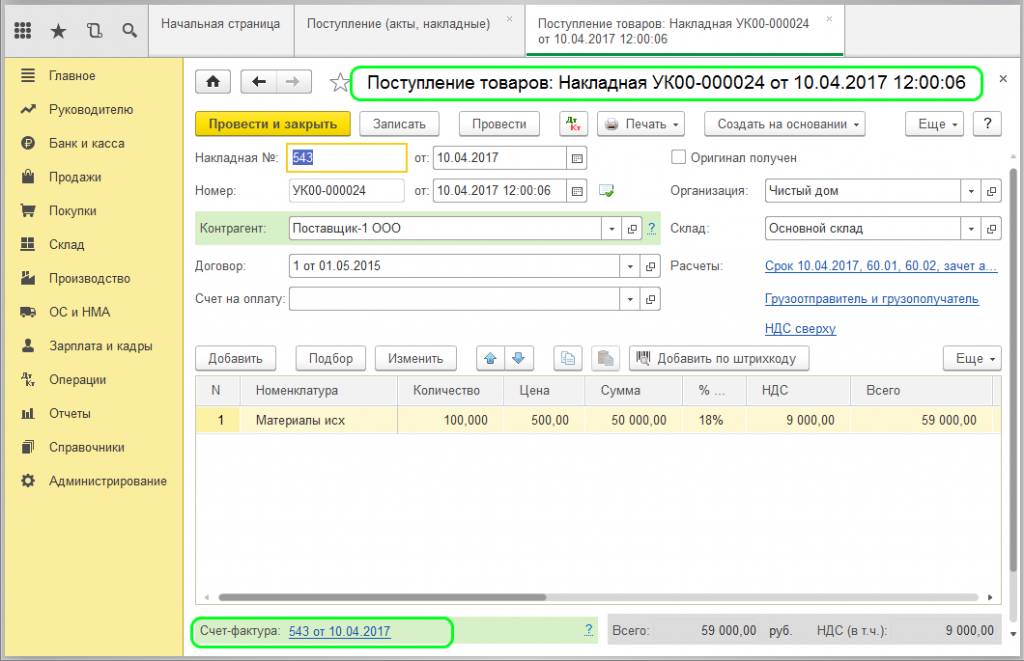

В программе 1С учет входящего НДС осуществляется по документам поступления и по созданным записям в книге покупок. Иногда возникают ситуации, что зарегистрированный счет-фактура в книге покупок не отражается. Для верного учета НДС в книге покупок необходимо соблюдать последовательность оформления всех документов поступления. Рассмотрим на примере регистрации накладной от поставщика с предоставленным счетом-фактурой:

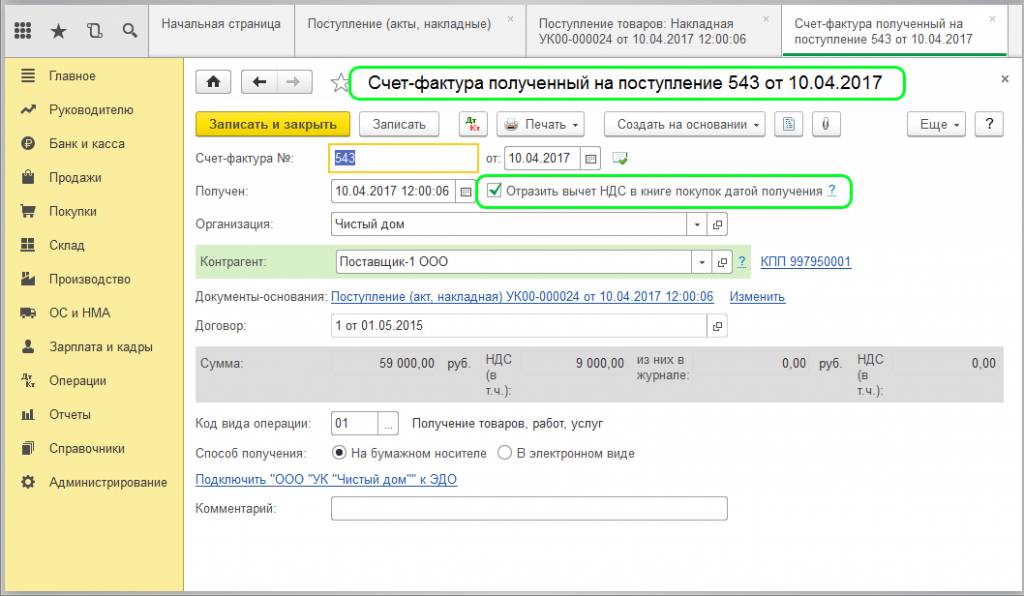

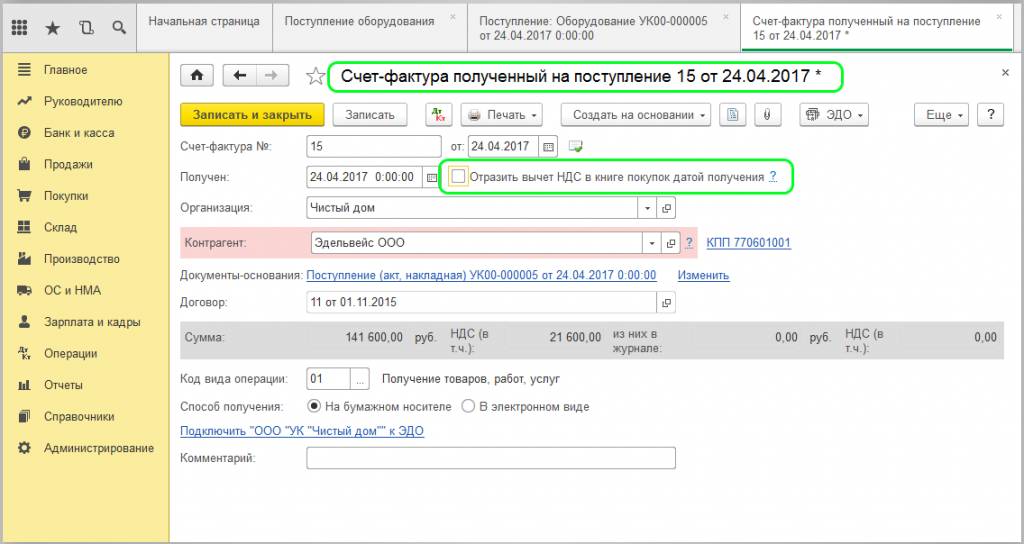

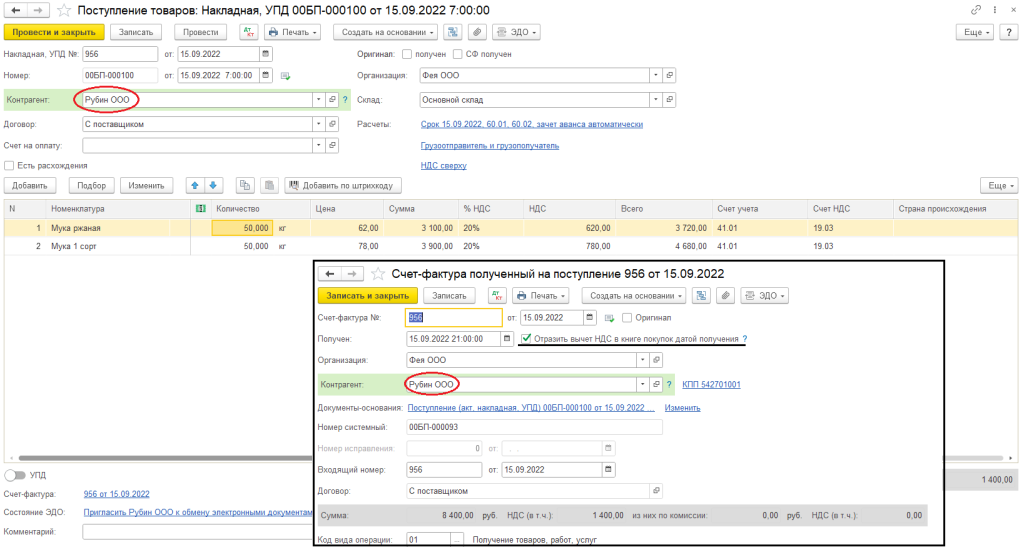

В данном случае счет-фактура формируется автоматически непосредственно из документа «Поступление товаров, услуг»:

Обратите внимание на установленную галочку возле пункта «Отразить вычет НДС в книге покупок датой получения». На основании этого запись в книге покупок появится именно в том периоде, в котором зарегистрирован счет-фактура.

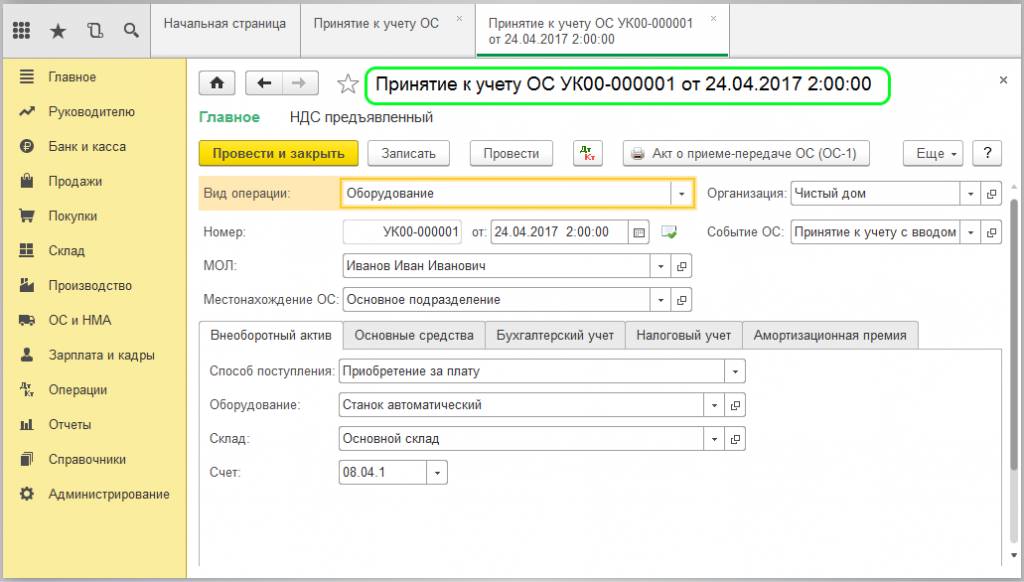

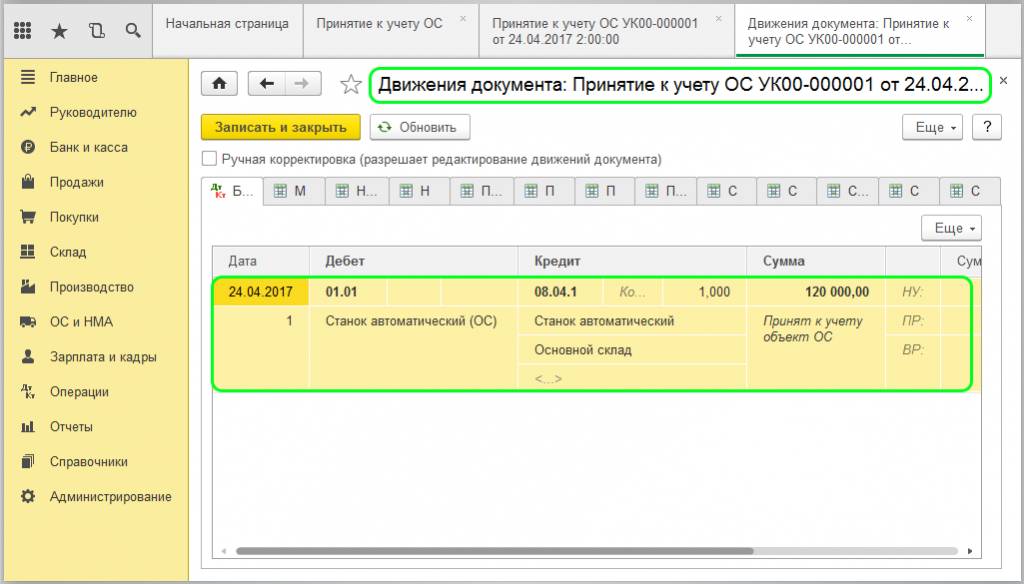

Но иногда случается, что документы перепроводят или оформляют задним числом. Вследствие чего получается несоответствие фактической даты поступления счета-фактуры. При этом создание документа «Счет-фактура» может не отразиться в книге покупок. В редких случаях бывает не совпадение дат при поступлении товара и документов. Например, когда на производственное предприятие поступает основное средство или оборудование, которое может быть принято к учету в другом отчетном периоде:

Движение документа отразит временную разницу:

При оформлении поступления ОС (или оборудования) галочка «Отразить вычет НДС в книге покупок датой получения» должна быть снята:

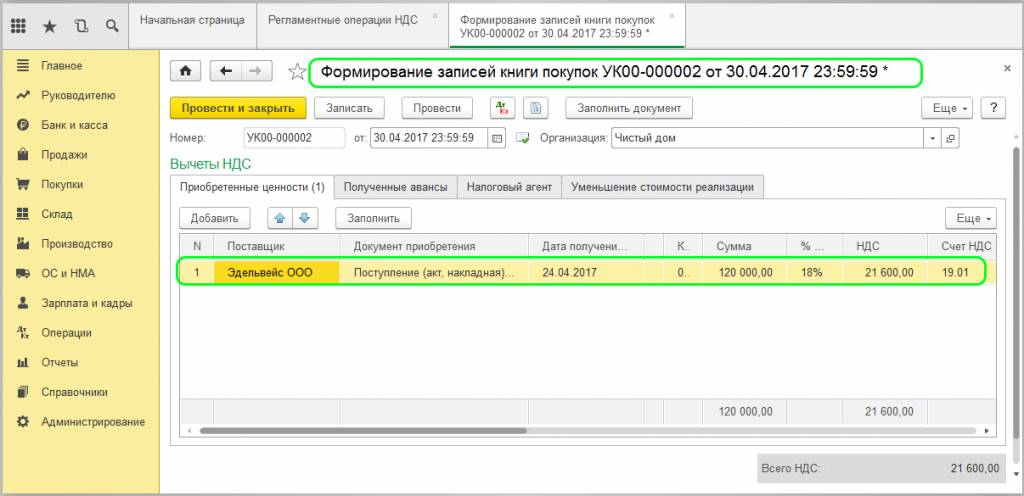

НДС будет принят к вычету после того, оборудование будет принято к учету:

Счет-фактура будет отражаться в книге покупок при наличии проводки Дебет 01 – Кредит 08:

В данном случае нужно оформление документа «Формирование записей книги покупок»:

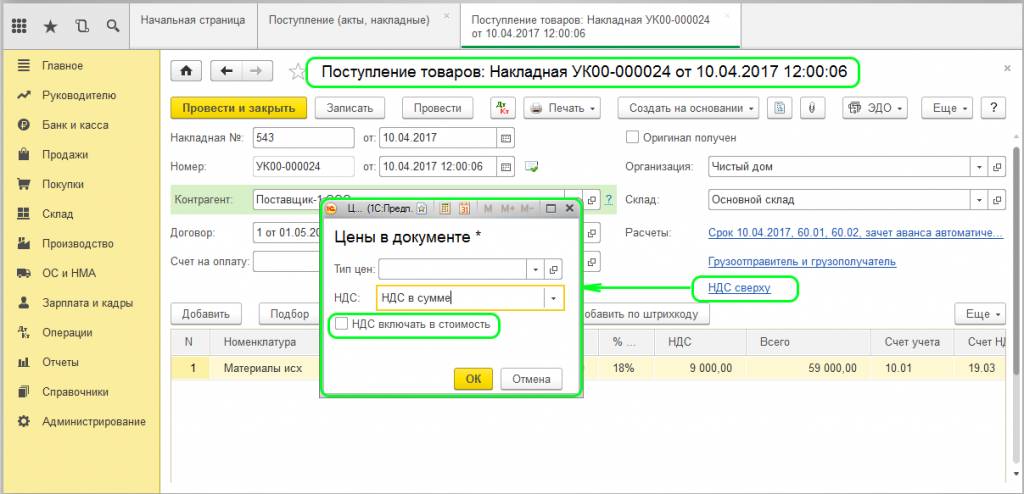

Еще ошибки могут быть связаны отметкой галочкой пункта «НДС включать в стоимость»:

Данный пункт отмечается только при раздельном учете НДС при использовании материалов на производство продукции без НДС.

Чтобы НДС был принят к вычету, нужно установить галочку.

Также ошибки могут возникать из-за дублирующих счетов-фактур при невыверенных счетах 60.02 и 76.ВА. Это может случиться при неоперативном вводе документа оплаты и поступления товаров. При ситуации, когда сначала происходит ввод только банковских и кассовых документов, а позднее на их основании вводится счет-фактура на аванс. Если потом выводятся документы поступления общим списком, то возможно задвоение введенных ранее счетов-фактур. В этом случае оба документа попадают в книгу продаж. Чтобы этого избежать, необходимо восстанавливать последовательность перепроведением документов оплаты и поступления. Обязательна проверка корректности проводок.

(Рейтинг:

4.2 ,

Голосов: 6 )

Материалы по теме

Кокоева Полина

Специалист линии консультации франчайзинговой сети «ИнфоСофт».

16.09.2022

Время прочтения — 5 мин.

Получить бесплатную консультацию

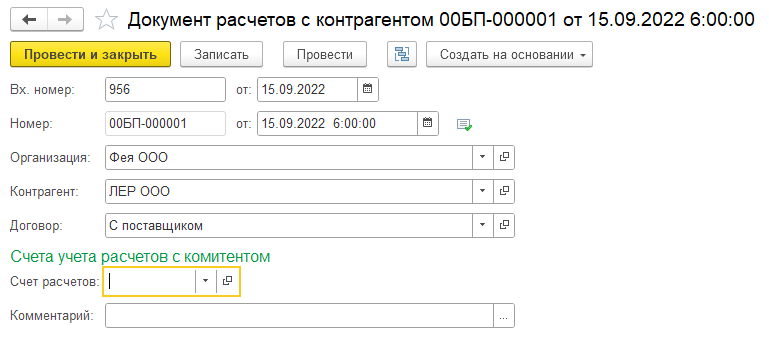

Пример

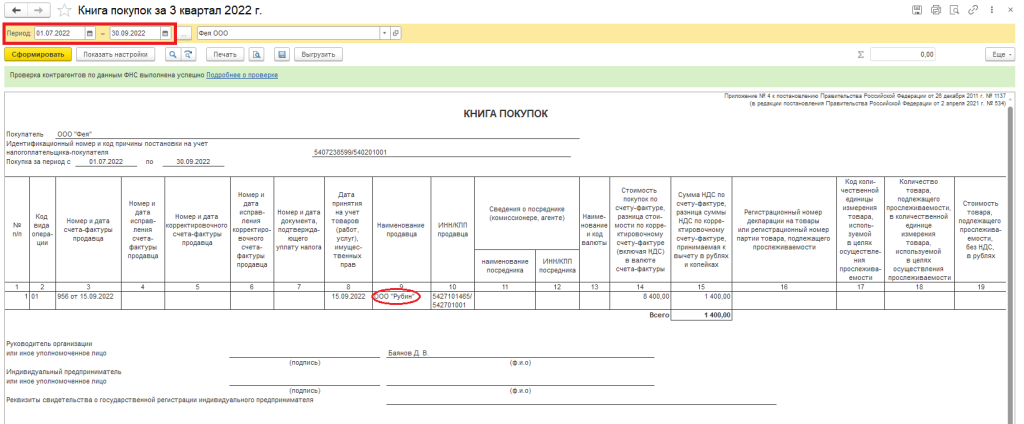

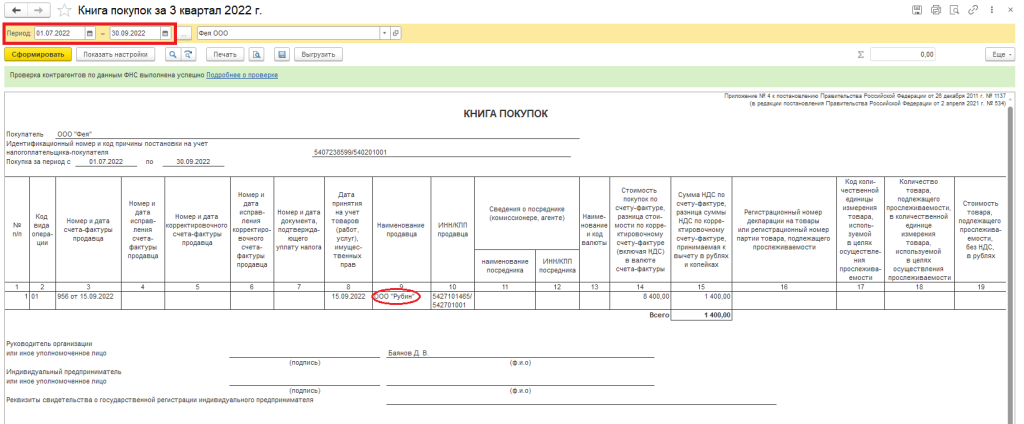

Есть поступление товаров и счет-фактура, в которых ошибочно был указан неверный поставщик (ООО «Рубин») (рис. 1). Верным поставщиком является ООО «ЛЕР».

Рис. 1

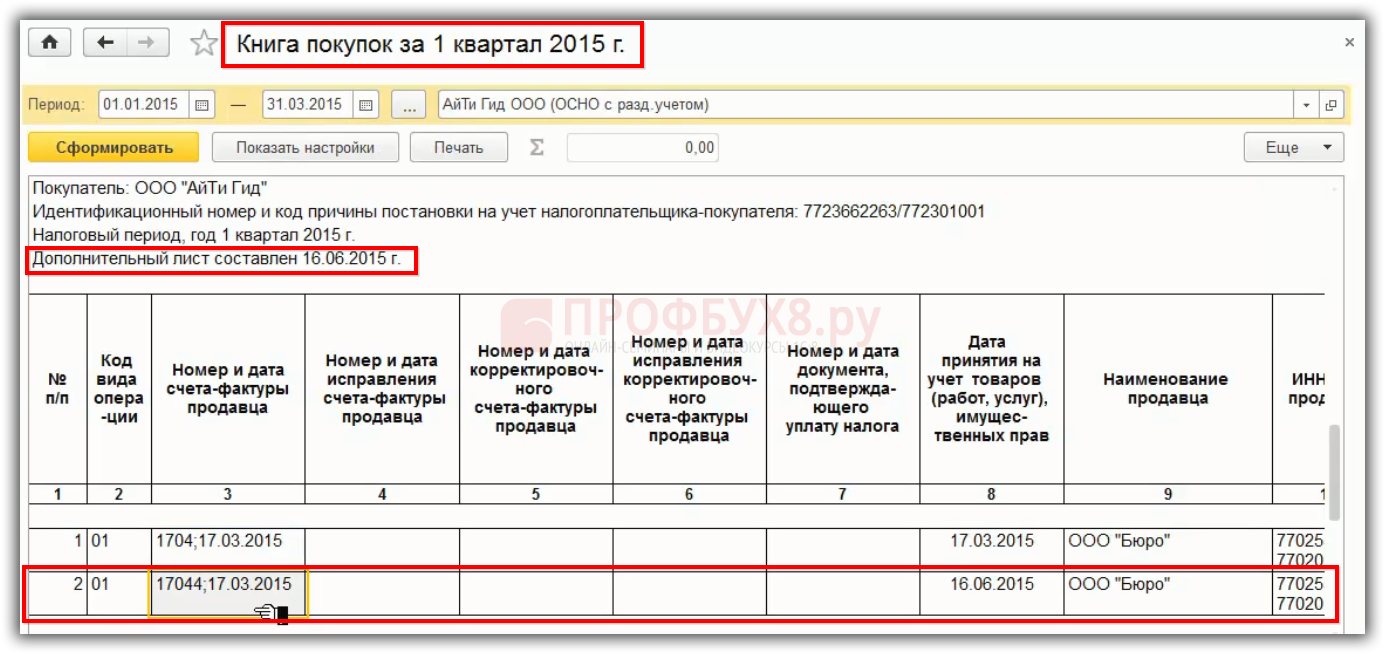

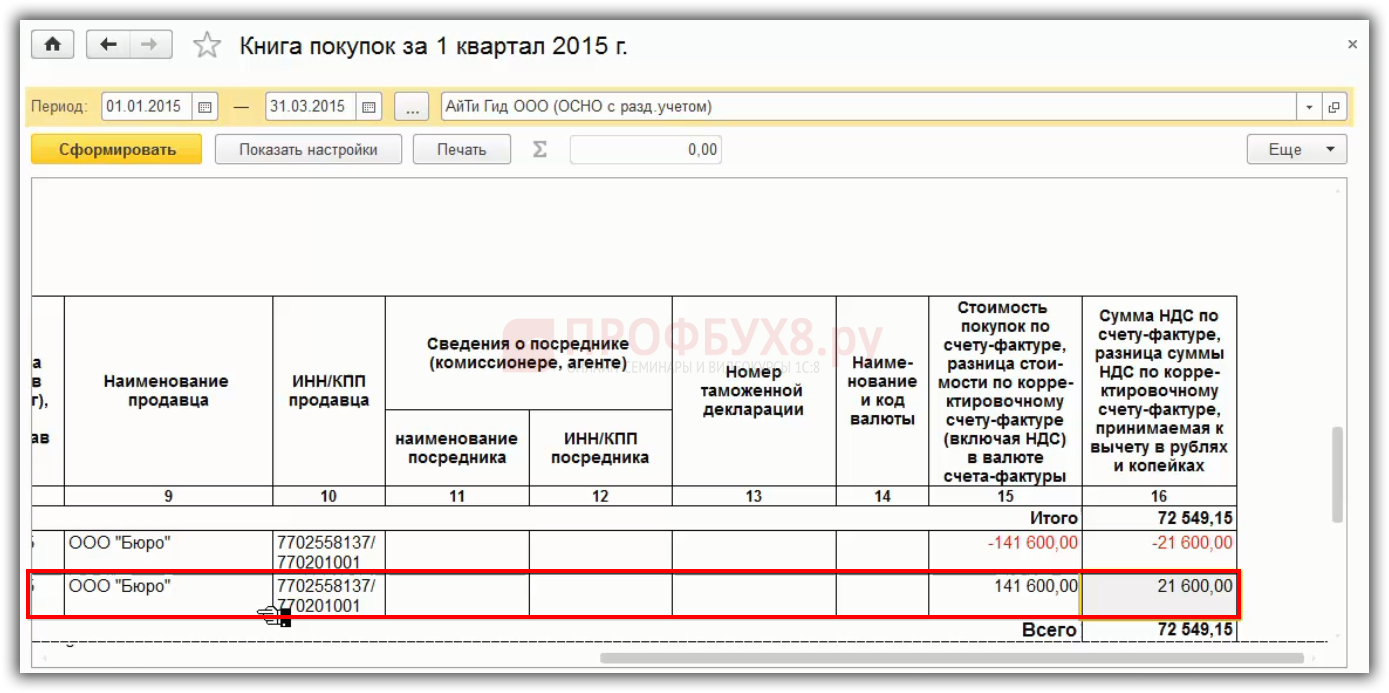

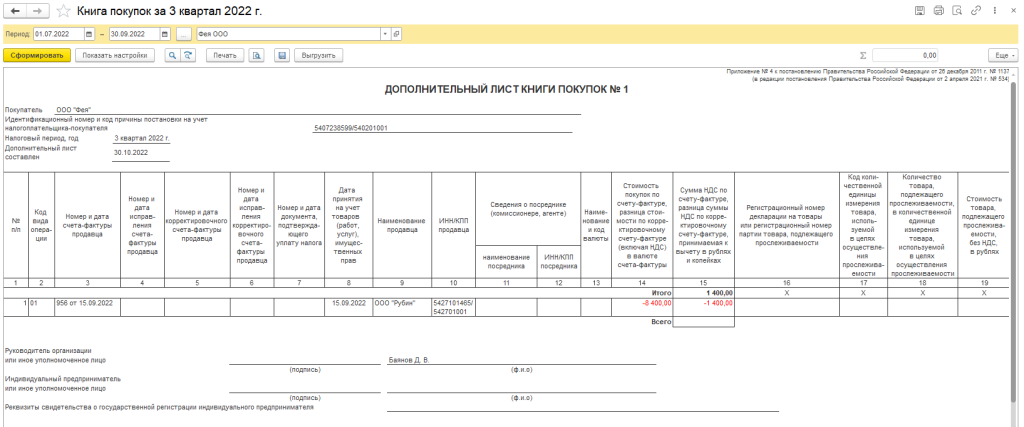

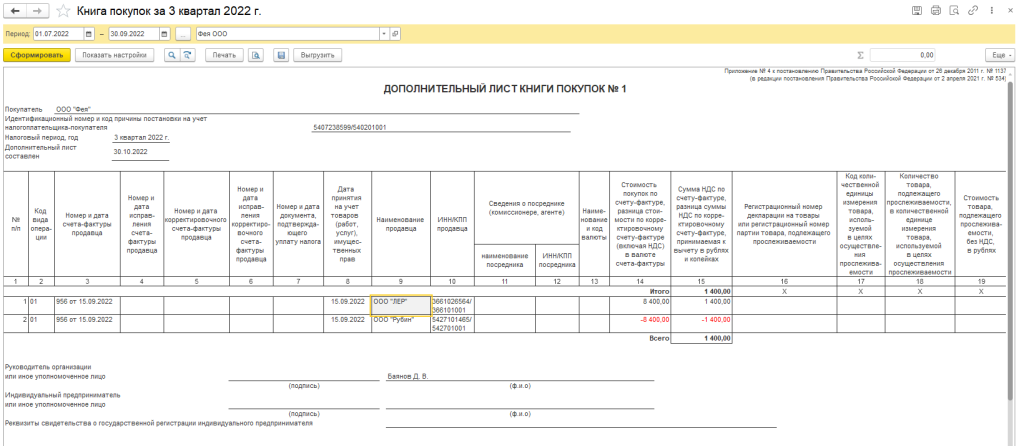

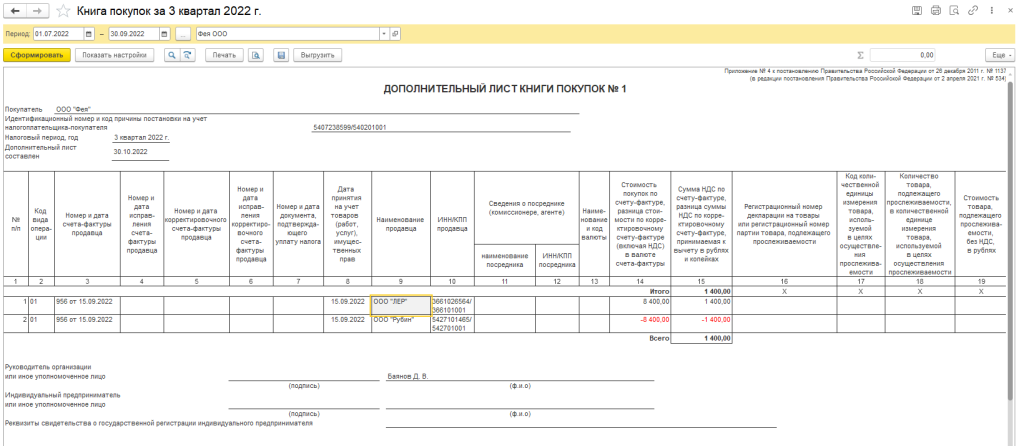

Счёт-фактура был отражён к вычету в книге покупок датой получения (рис. 2), поэтому необходимо сформировать дополнительные листы и уточнённую декларацию по НДС.

Рис. 2

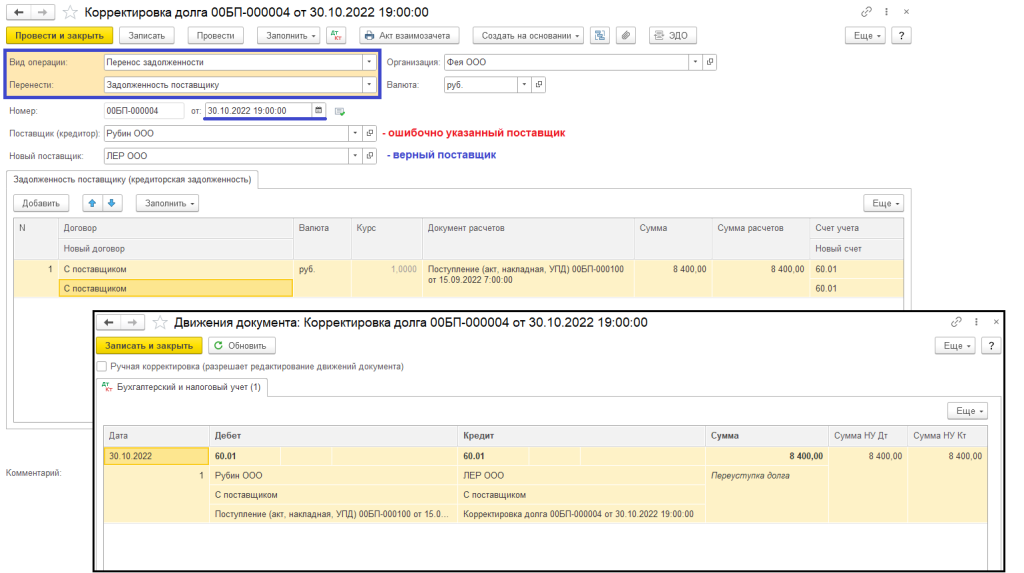

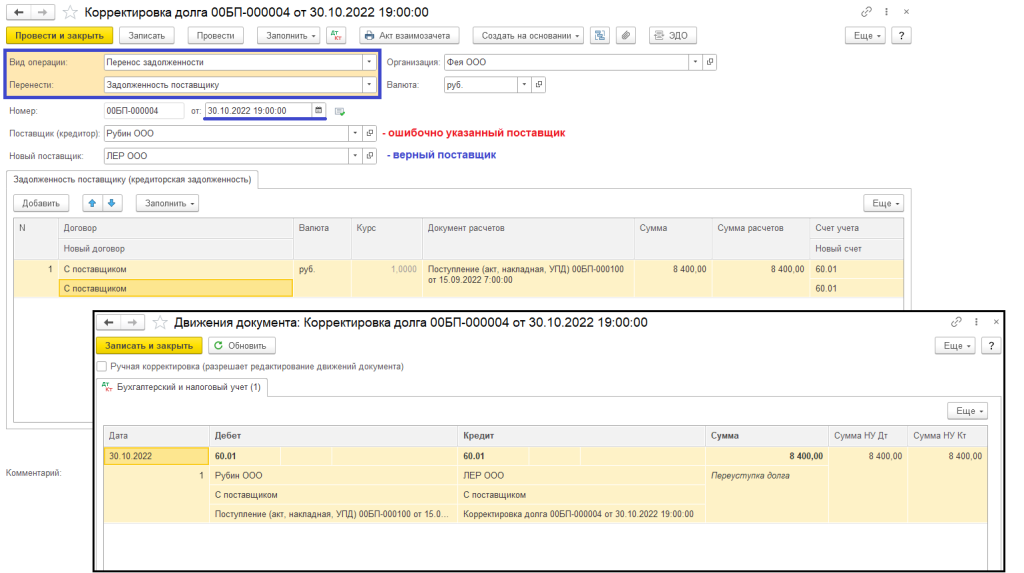

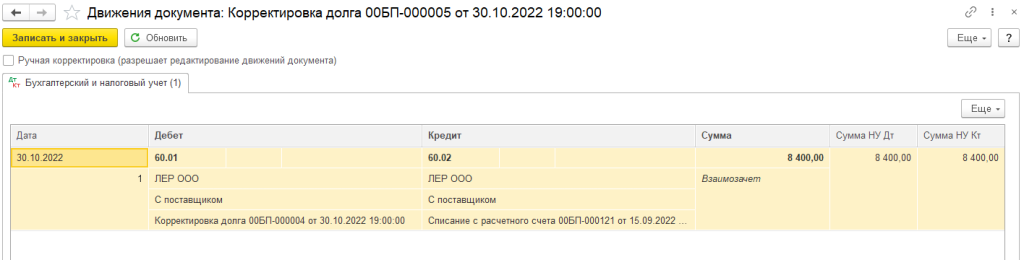

1. Корректировка долга

Для того, чтобы перенести поступление товара на верного поставщика необходимо создать документ «Корректировка долга» (рис. 2).

Покупки – Корректировка долга – Создать

Вид операции: Перенос задолженности

Перенести: Задолженность поставщику

Дата: дата исправления (30.10.2022)

Поставщик (кредитор): Рубин ООО (ошибочно указанный поставщик)

Новый поставщик: ЛЕР ООО (верный поставщик)

Кнопка «Заполнить» в табличной или верхней части документа.

В строке «Новый договор» необходимо указать договор с верным поставщиком.

Кнопка «Провести и закрыть».

Рис. 3

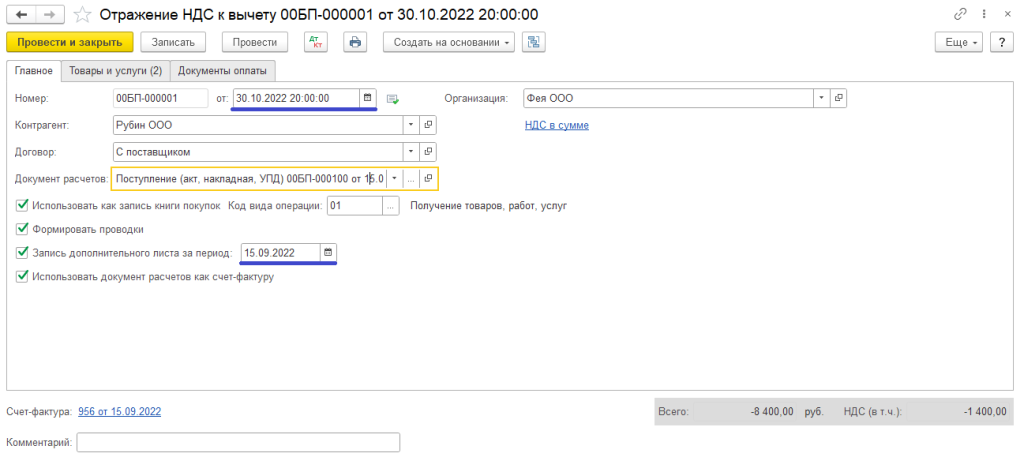

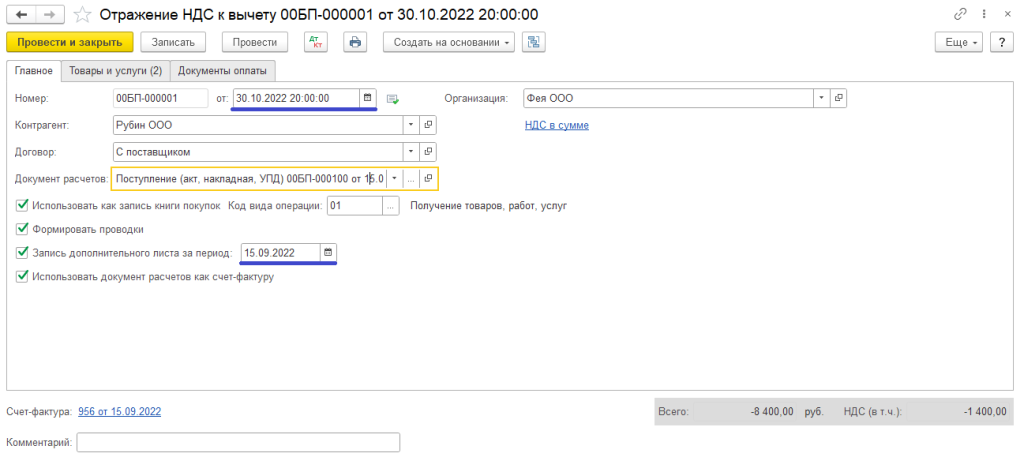

2. Формирование дополнительных листов

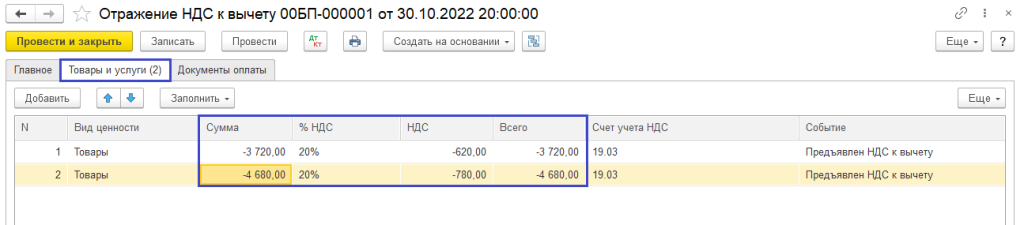

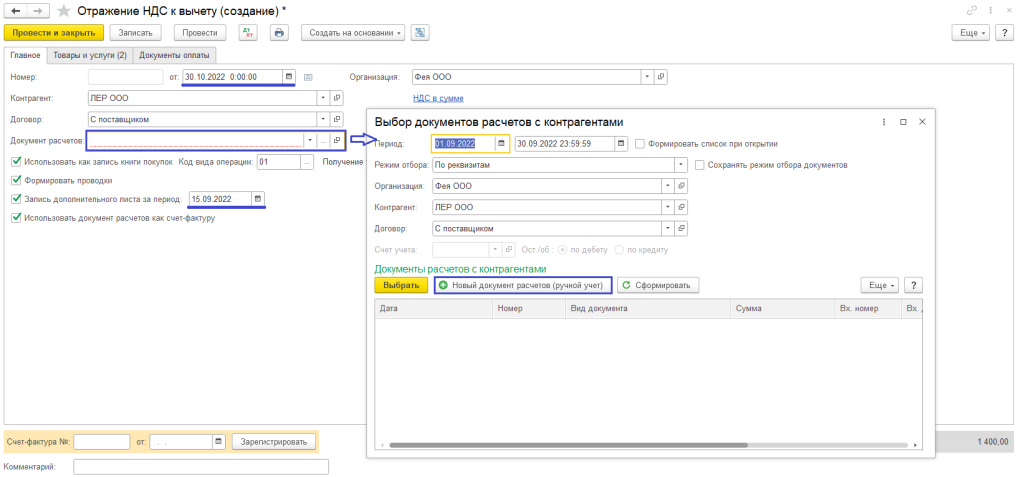

Для того, чтобы сторнировать запись в книге покупок с неверным поставщиком и поставить с правильным, воспользуемся документом «Отражение НДС к вычету» (рис. 4).

Операции – Отражение НДС к вычету – Создать

Дата: дата исправления (30.10.2022)

Контрагент: Рубин ООО (ошибочно указанный поставщик)

Договор: С поставщиком (договор, который был выбран в документе поступления)

Документ расчетов: Поступление (акт, накладная, УПД) (документ поступления товаров)

Рис. 4

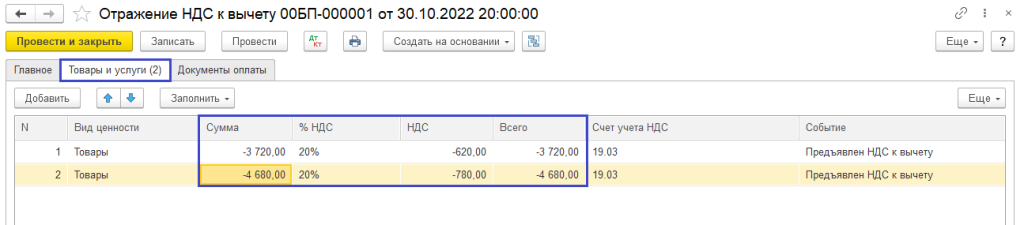

На вкладке «Товары и услуги» по кнопке «Заполнить по расчётному документу» будет заполнена табличная часть. Необходимо указать сумму в каждой строке со знаком «минус» и провести документ (рис. 5).

Рис. 5

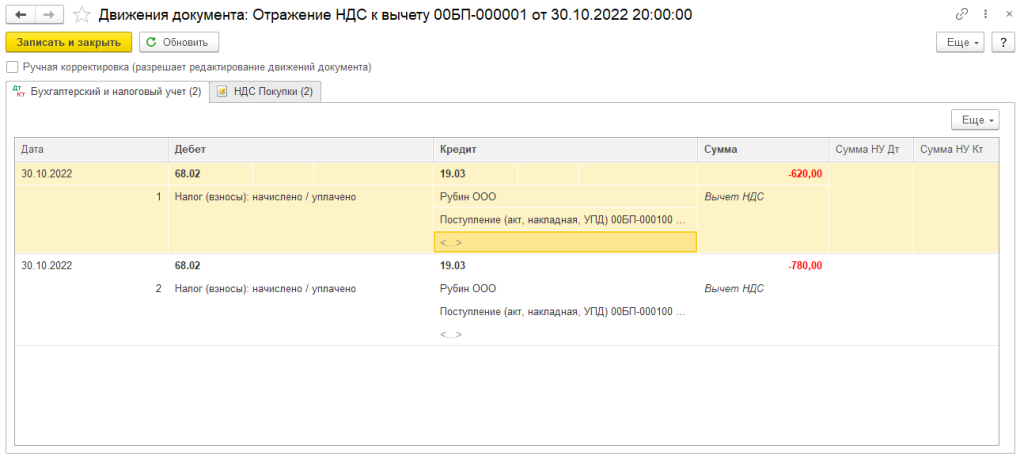

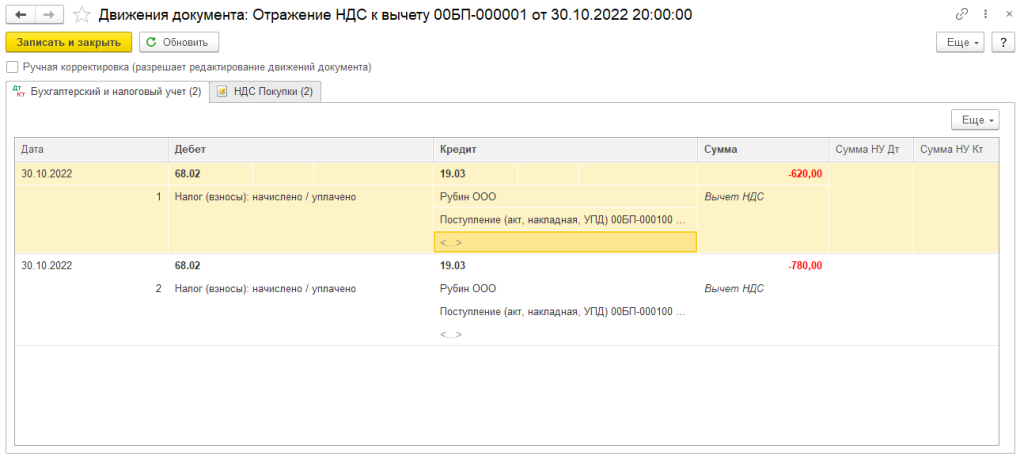

По кнопке можно посмотреть движения по счетам бухгалтерского учёта и специальным регистрам (рис. 6).

Рис. 6

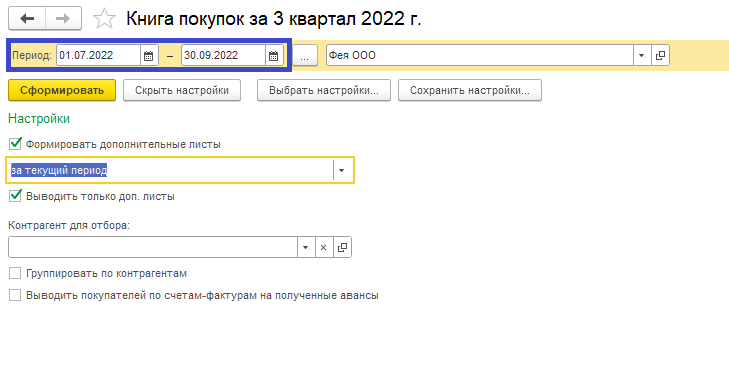

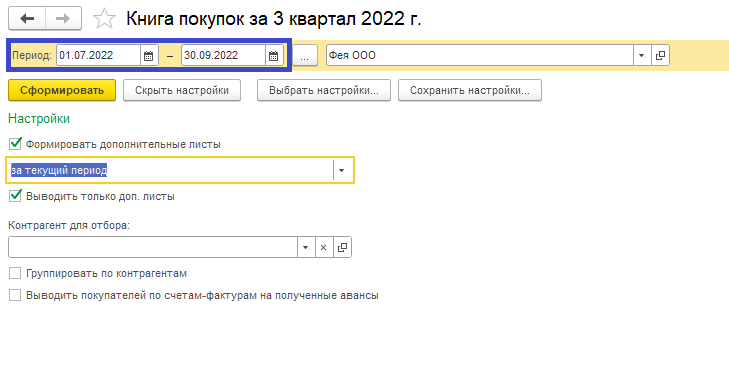

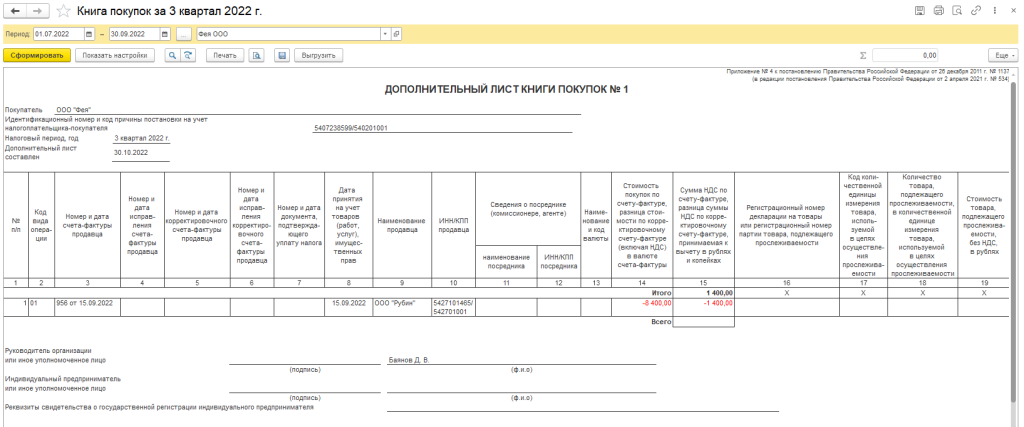

Также проверить запись дополнительных листов можно в книге продаж, указав настройки как на рисунке 7.

Отчеты – Книга покупок – Показать настройки (рис. 7) – Сформировать

Рис. 7

Рис. 8

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

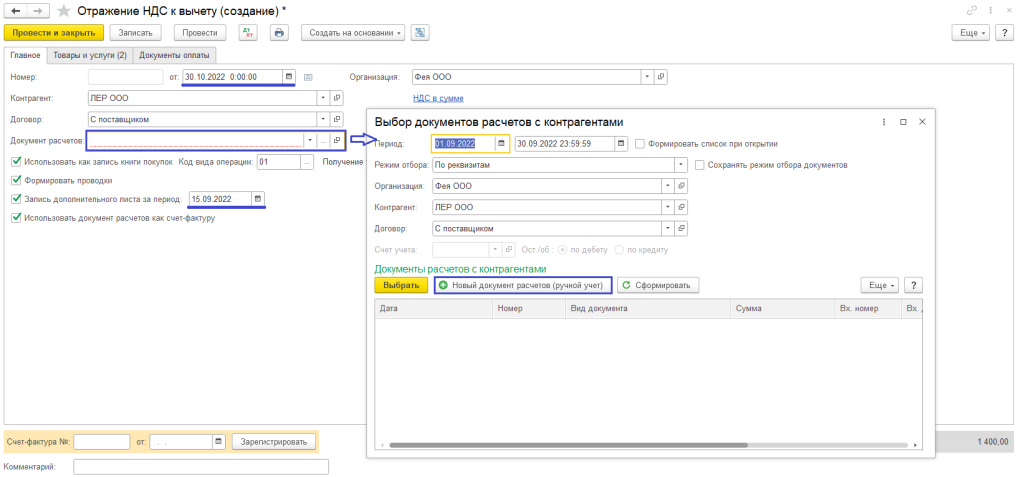

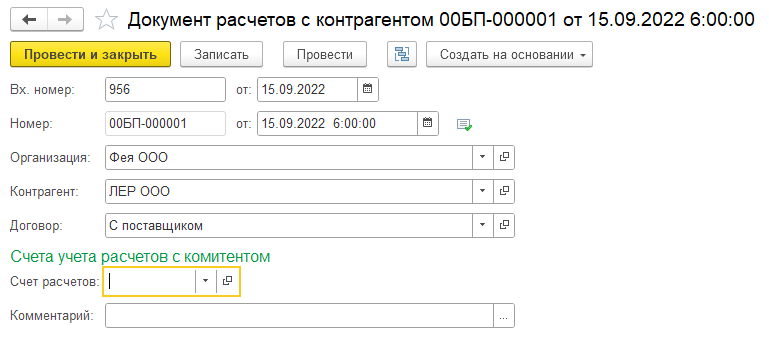

Следующим шагом необходимо сделать запись в доп. лист с верным поставщиком.

Операции – Отражение НДС к вычету – Создать

Дата: дата исправления (30.10.2022)

Контрагент: ЛЕР ООО (верный поставщик)

Договор: С поставщиком (договор поставки с верным поставщиком)

Документ расчетов: Документ расчётов с контрагентом (создать документ, рис. 9, 10)

Рис. 9

Рис. 10

На вкладке «Товары и услуги» заполните табличную часть как в документе поступления, проведите документ. В доп. листе книги покупок добавится запись с верным поставщиком (рис. 11).

Рис. 11

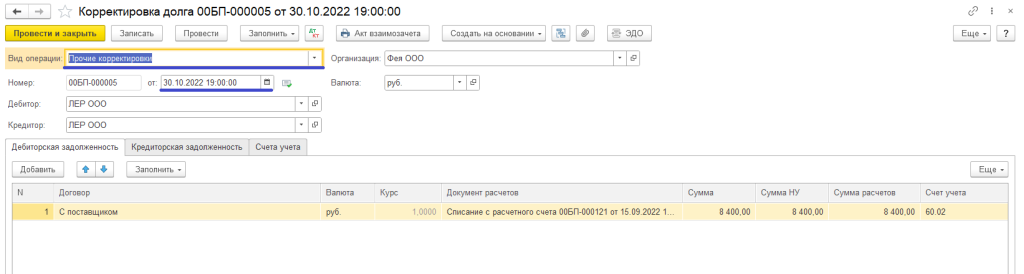

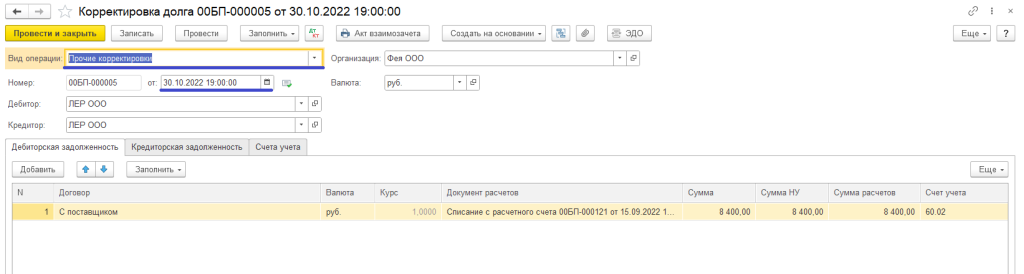

3. Корректировка долга

Так как оплата была верному поставщику необходимо закрыть с ним взаиморасчеты.

Покупки – Корректировка долга – Создать

Вид операции: Прочие корректировки

Дата: дата исправления (30.10.2022)

Дебитор: ЛЕР ООО

Кредитор: ЛЕР ООО

Кнопка «Заполнить» в верхней части документа.

Кнопка «Провести и закрыть».

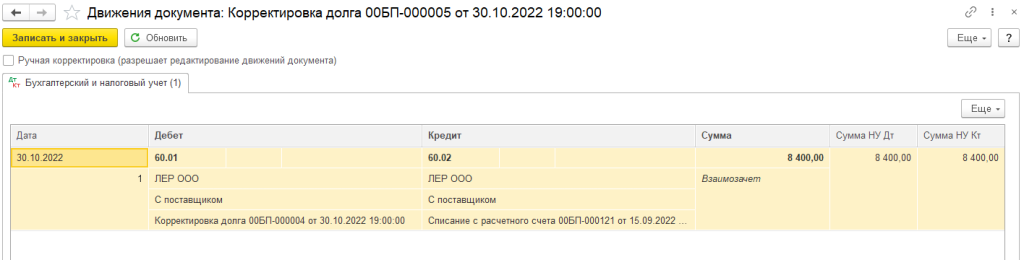

Рис. 12

По кнопке можно посмотреть движения по счетам бухгалтерского учёта (рис. 13).

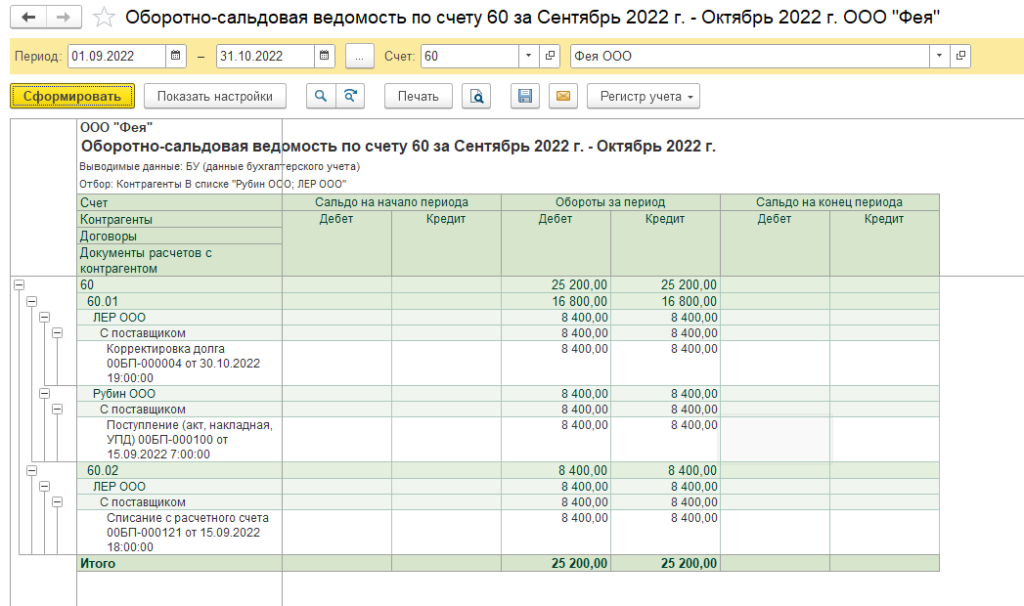

Рис. 13

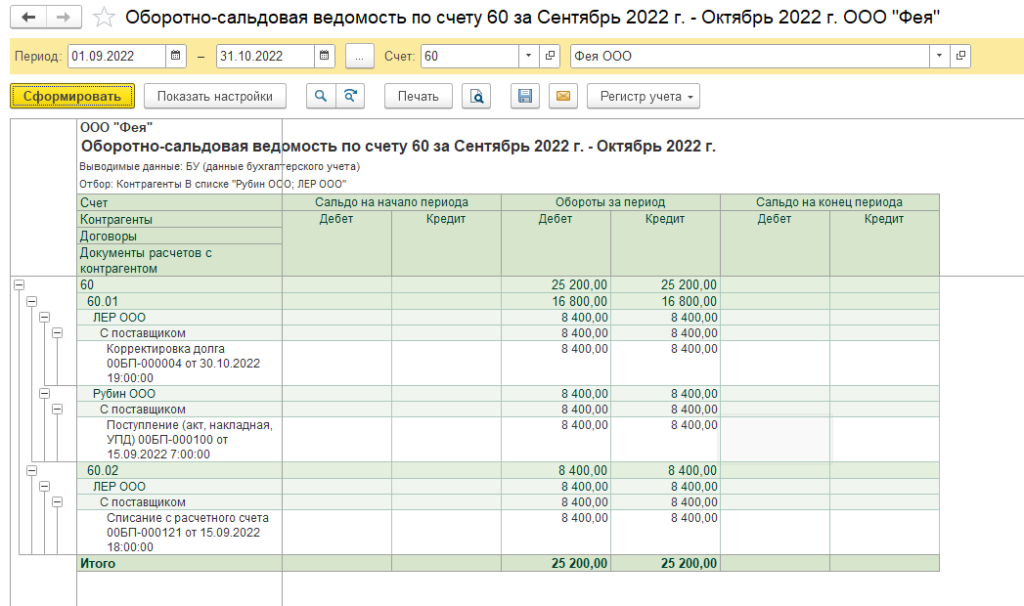

Проверить, что все взаиморасчёты закрыты можно при помощи оборотно-сальдовой ведомости по сч. 60 (рис. 14). Для удобства просмотра при помощи кнопки «Показать настройки» на вкладке «Отбор» поставьте флаг на значении «Контрагент», укажите значение «в списке» и выберете неверного и верного поставщика.

Рис. 14

Рассмотрим технические ошибки в 1С 8.3 при заполнении книги покупок. На сегодняшний день в законодательстве не прописано, как исправлять такие технические ошибки. В любой момент налоговый орган может выслать в адрес организации “Требование о неточностях (ошибках), допущенных в указании номера счет-фактуры поставщика” по Разделу 8 декларации. Изучим, какие действия необходимо предпринять в 1С 8.3, если действительно допущена ошибка при регистрации счета-фактуры в книге покупок.

Содержание

- 1 Что делать, если нашли ошибки уже в сданной отчетности по НДС

- 1.1 Поиск ошибок в Книге покупок в ИФНС

- 1.2 Если пришло Требование о предоставлении пояснений из ИФНС

- 2 Исправление собственной ошибки в Книге покупок в номере счета-фактуры в 1С 8.3

- 2.1 Шаг 1

- 2.2 Шаг 2

- 2.3 Шаг 3

- 3 «Суммовая ошибка» при заполнении книги покупок

- 3.1 Исправление в 1С 8.3 «суммовой ошибки» в счете-фактуре в Книге покупок

- 3.2 Шаг 1

- 3.3 Шаг 2

- 3.4 Шаг 3

- 3.5 Вам будет интересно

Что делать, если нашли ошибки уже в сданной отчетности по НДС

Допустим, после сдачи отчетности по НДС выяснилось, что бухгалтер случайно при вводе входного счета-фактуры ошибся в номере счета-фактуры в Книге покупок. Таким образом, в сданной декларации по НДС Раздела 8 прошел ошибочный номер счета-фактуры.

Поиск ошибок в Книге покупок в ИФНС

В ИФНС поиск «пары» счета-фактуры осуществляется по основным идентификаторам. То есть данные из Раздела 8 Декларации по НДС покупателя должны совпасть с данными счета-фактуры из Раздела 9 Декларации и Книги продаж продавца по следующим идентификаторам:

- Номер и дата счета фактуры обязательно должны совпасть.

- ИНН (КПП) контрагента обязательно должны совпасть.

- Номер платежно-расчетного документа должен совпасть в тех случаях, когда это необходимо для регистрации записи в Книге покупок и в Книге продаж.

- Сумма счета-фактуры. Обязательно должна совпасть общая сумма по счету-фактуре.

- Сумма НДС к вычету не должна быть больше, чем у продавца. При этом сумма НДС к вычету может быть меньше чем у продавца, но больше – не может.

Как избежать технические ошибки в Книге покупок и как сверить счета-фактуры с контрагентами в 1С 8.3 рассмотрено в статье «Ошибки по НДС — как найти и исправить в 1С 8.3»

Если пришло Требование о предоставлении пояснений из ИФНС

Если ИФНС запустила проверку декларации по НДС Раздела 8 и не смогла найти «пару» к счету-фактуре, так как продавец сдал Книгу продаж с правильным номером счета-фактуры, то из ИФНС направляется Требование о предоставлении пояснений о неточностях (ошибках).

Пример Приложения к Требованию о предоставлении пояснений из ИФНС, где неправильно указан номер счета-фактуры:

Рис. 1

Счёт-фактура был отражён к вычету в книге покупок датой получения (рис. 2), поэтому необходимо сформировать дополнительные листы и уточнённую декларацию по НДС.

Рис. 2

1. Корректировка долга

Для того, чтобы перенести поступление товара на верного поставщика необходимо создать документ «Корректировка долга» (рис. 2).

Покупки – Корректировка долга – Создать

Вид операции: Перенос задолженности

Перенести: Задолженность поставщику

Дата: дата исправления (30.10.2022)

Поставщик (кредитор): Рубин ООО (ошибочно указанный поставщик)

Новый поставщик: ЛЕР ООО (верный поставщик)

Кнопка «Заполнить» в табличной или верхней части документа.

В строке «Новый договор» необходимо указать договор с верным поставщиком.

Кнопка «Провести и закрыть».

Рис. 3

2. Формирование дополнительных листов

Для того, чтобы сторнировать запись в книге покупок с неверным поставщиком и поставить с правильным, воспользуемся документом «Отражение НДС к вычету» (рис. 4).

Операции – Отражение НДС к вычету – Создать

Дата: дата исправления (30.10.2022)

Контрагент: Рубин ООО (ошибочно указанный поставщик)

Договор: С поставщиком (договор, который был выбран в документе поступления)

Документ расчетов: Поступление (акт, накладная, УПД) (документ поступления товаров)

Рис. 4

На вкладке «Товары и услуги» по кнопке «Заполнить по расчётному документу» будет заполнена табличная часть. Необходимо указать сумму в каждой строке со знаком «минус» и провести документ (рис. 5).

Рис. 5

По кнопке можно посмотреть движения по счетам бухгалтерского учёта и специальным регистрам (рис. 6).

Рис. 6

Также проверить запись дополнительных листов можно в книге продаж, указав настройки как на рисунке 7.

Отчеты – Книга покупок – Показать настройки (рис. 7) – Сформировать

Рис. 7

Рис. 8

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

Следующим шагом необходимо сделать запись в доп. лист с верным поставщиком.

Операции – Отражение НДС к вычету – Создать

Дата: дата исправления (30.10.2022)

Контрагент: ЛЕР ООО (верный поставщик)

Договор: С поставщиком (договор поставки с верным поставщиком)

Документ расчетов: Документ расчётов с контрагентом (создать документ, рис. 9, 10)

Рис. 9

Рис. 10

На вкладке «Товары и услуги» заполните табличную часть как в документе поступления, проведите документ. В доп. листе книги покупок добавится запись с верным поставщиком (рис. 11).

Рис. 11

3. Корректировка долга

Так как оплата была верному поставщику необходимо закрыть с ним взаиморасчеты.

Покупки – Корректировка долга – Создать

Вид операции: Прочие корректировки

Дата: дата исправления (30.10.2022)

Дебитор: ЛЕР ООО

Кредитор: ЛЕР ООО

Кнопка «Заполнить» в верхней части документа.

Кнопка «Провести и закрыть».

Рис. 12

По кнопке можно посмотреть движения по счетам бухгалтерского учёта (рис. 13).

Рис. 13

Проверить, что все взаиморасчёты закрыты можно при помощи оборотно-сальдовой ведомости по сч. 60 (рис. 14). Для удобства просмотра при помощи кнопки «Показать настройки» на вкладке «Отбор» поставьте флаг на значении «Контрагент», укажите значение «в списке» и выберете неверного и верного поставщика.

Рис. 14

Рассмотрим технические ошибки в 1С 8.3 при заполнении книги покупок. На сегодняшний день в законодательстве не прописано, как исправлять такие технические ошибки. В любой момент налоговый орган может выслать в адрес организации “Требование о неточностях (ошибках), допущенных в указании номера счет-фактуры поставщика” по Разделу 8 декларации. Изучим, какие действия необходимо предпринять в 1С 8.3, если действительно допущена ошибка при регистрации счета-фактуры в книге покупок.

Содержание

- 1 Что делать, если нашли ошибки уже в сданной отчетности по НДС

- 1.1 Поиск ошибок в Книге покупок в ИФНС

- 1.2 Если пришло Требование о предоставлении пояснений из ИФНС

- 2 Исправление собственной ошибки в Книге покупок в номере счета-фактуры в 1С 8.3

- 2.1 Шаг 1

- 2.2 Шаг 2

- 2.3 Шаг 3

- 3 «Суммовая ошибка» при заполнении книги покупок

- 3.1 Исправление в 1С 8.3 «суммовой ошибки» в счете-фактуре в Книге покупок

- 3.2 Шаг 1

- 3.3 Шаг 2

- 3.4 Шаг 3

- 3.5 Вам будет интересно

Что делать, если нашли ошибки уже в сданной отчетности по НДС

Допустим, после сдачи отчетности по НДС выяснилось, что бухгалтер случайно при вводе входного счета-фактуры ошибся в номере счета-фактуры в Книге покупок. Таким образом, в сданной декларации по НДС Раздела 8 прошел ошибочный номер счета-фактуры.

Поиск ошибок в Книге покупок в ИФНС

В ИФНС поиск «пары» счета-фактуры осуществляется по основным идентификаторам. То есть данные из Раздела 8 Декларации по НДС покупателя должны совпасть с данными счета-фактуры из Раздела 9 Декларации и Книги продаж продавца по следующим идентификаторам:

- Номер и дата счета фактуры обязательно должны совпасть.

- ИНН (КПП) контрагента обязательно должны совпасть.

- Номер платежно-расчетного документа должен совпасть в тех случаях, когда это необходимо для регистрации записи в Книге покупок и в Книге продаж.

- Сумма счета-фактуры. Обязательно должна совпасть общая сумма по счету-фактуре.

- Сумма НДС к вычету не должна быть больше, чем у продавца. При этом сумма НДС к вычету может быть меньше чем у продавца, но больше – не может.

Как избежать технические ошибки в Книге покупок и как сверить счета-фактуры с контрагентами в 1С 8.3 рассмотрено в статье «Ошибки по НДС — как найти и исправить в 1С 8.3»

Если пришло Требование о предоставлении пояснений из ИФНС

Если ИФНС запустила проверку декларации по НДС Раздела 8 и не смогла найти «пару» к счету-фактуре, так как продавец сдал Книгу продаж с правильным номером счета-фактуры, то из ИФНС направляется Требование о предоставлении пояснений о неточностях (ошибках).

Пример Приложения к Требованию о предоставлении пояснений из ИФНС, где неправильно указан номер счета-фактуры:

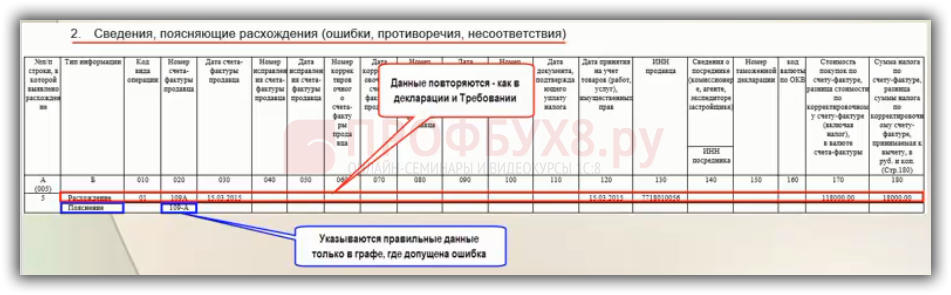

В данном случае, организация обязана в течение 5-ти рабочих дней отправить в ИФНС ответ с уточнением данных, где в таблице 2 «Сведения, поясняющие расхождения (ошибки, противоречия, несоответствия)» указывается правильный номер счета-фактуры:

Как отвечать через 1С Отчетность на требование из ИФНС, исправление «технических ошибок» при заполнении Книги покупок подробно рассмотрены на Мастер-классе «Исправление ошибок и корректировки в учете».

В связи с тем, что порядок исправления «собственных ошибок» при заполнении книги покупок не прописан в законодательстве, то исходя из Правил постановления №1137, правки в книгу покупок вносятся через дополнительный лист к книге покупок, где сначала аннулируется запись с неправильным номером счета-фактуры, а затем указывается запись с правильным номером счета-фактуры.

Исправление собственной ошибки в Книге покупок в номере счета-фактуры в 1С 8.3

После того, как в ИФНС отправлен исправленный номер счета-фактуры, в 1С 8.3 необходимо внести исправления в учет, так как если понадобится сдать уточненную декларацию по НДС, то она опять уйдет с ошибочным номером счета-фактуры.

Механизм исправления закрытых периодов в Книге покупок и Книге продаж прописан в п. 9 Правил ведения книги покупок Постановления № 1137.

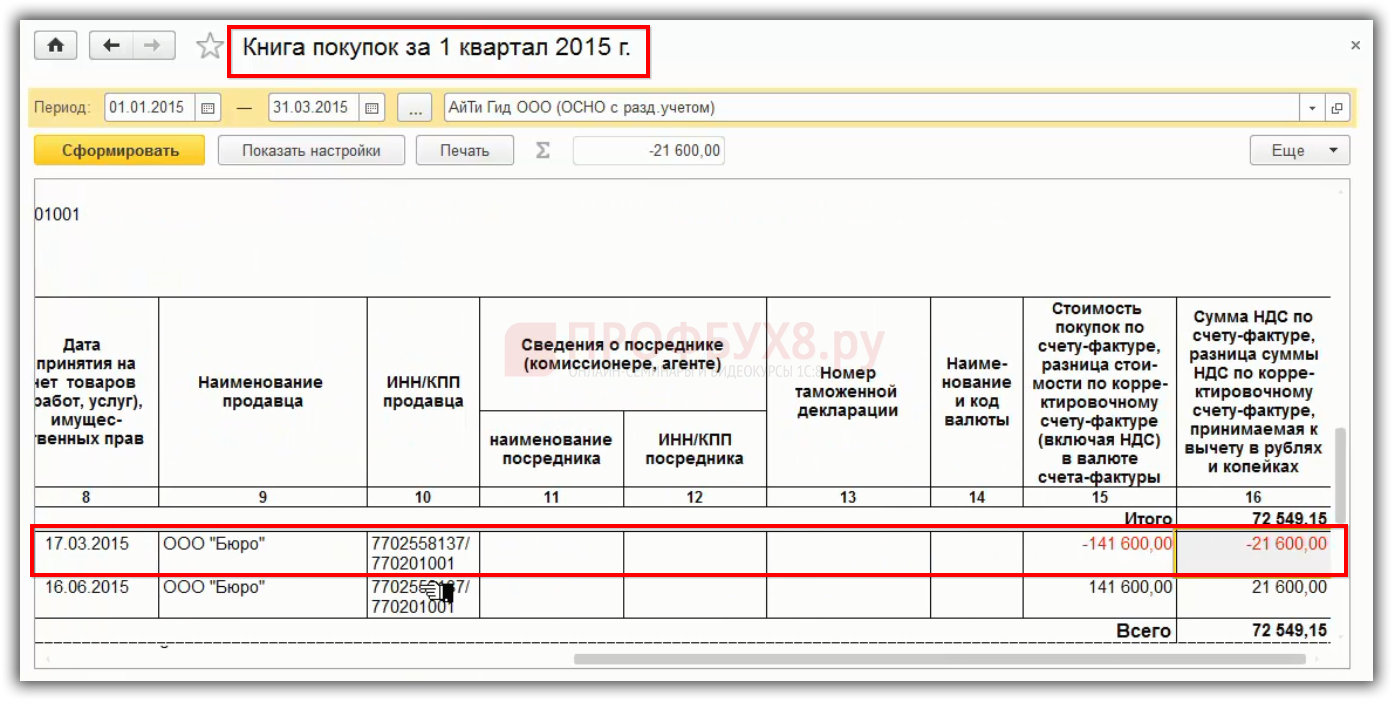

Допустим, в 1 квартале при регистрации счета-фактуры в 1С 8.3 допущена ошибка в отражении его номера:

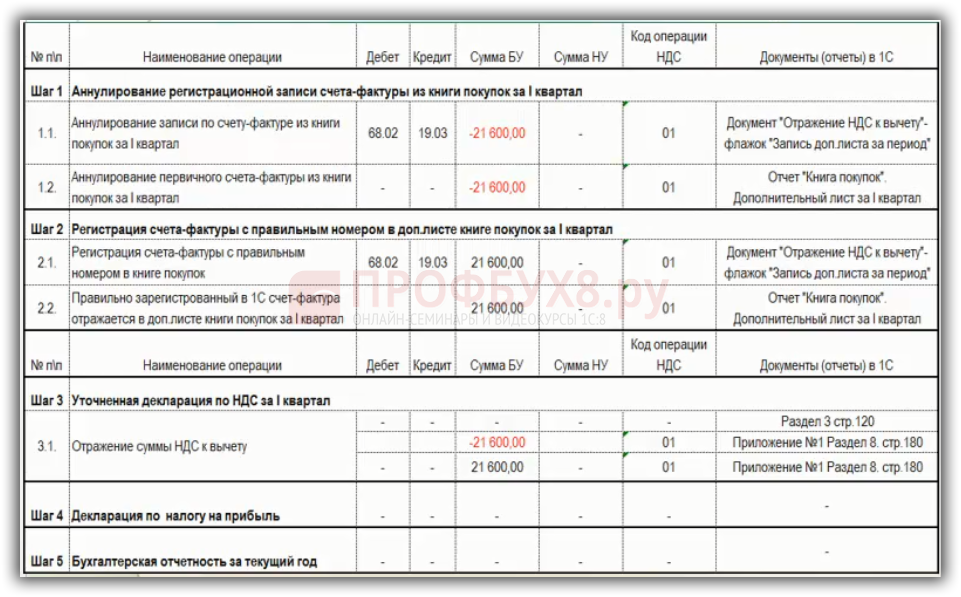

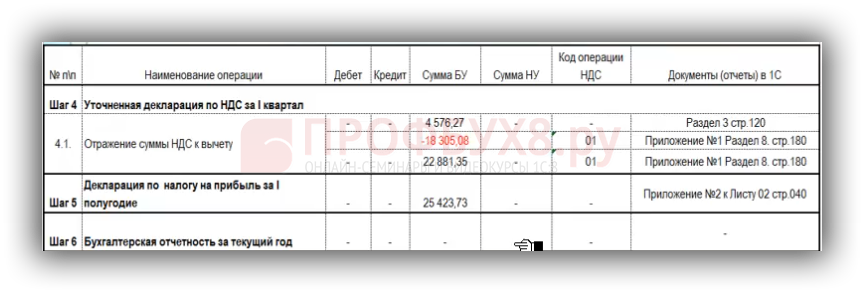

Алгоритм исправления собственной ошибки в Книге покупок в номере счета-фактуры в 1С 8.3 представлен в таблице:

Шаг 1

Неправильная регистрационная запись по счет-фактуре аннулируется из Книги покупок за 1 квартал через дополнительный лист. Таким образом, номер счета-фактуры необходимо исправлять путем внесения исправительной записи в доп.лист.

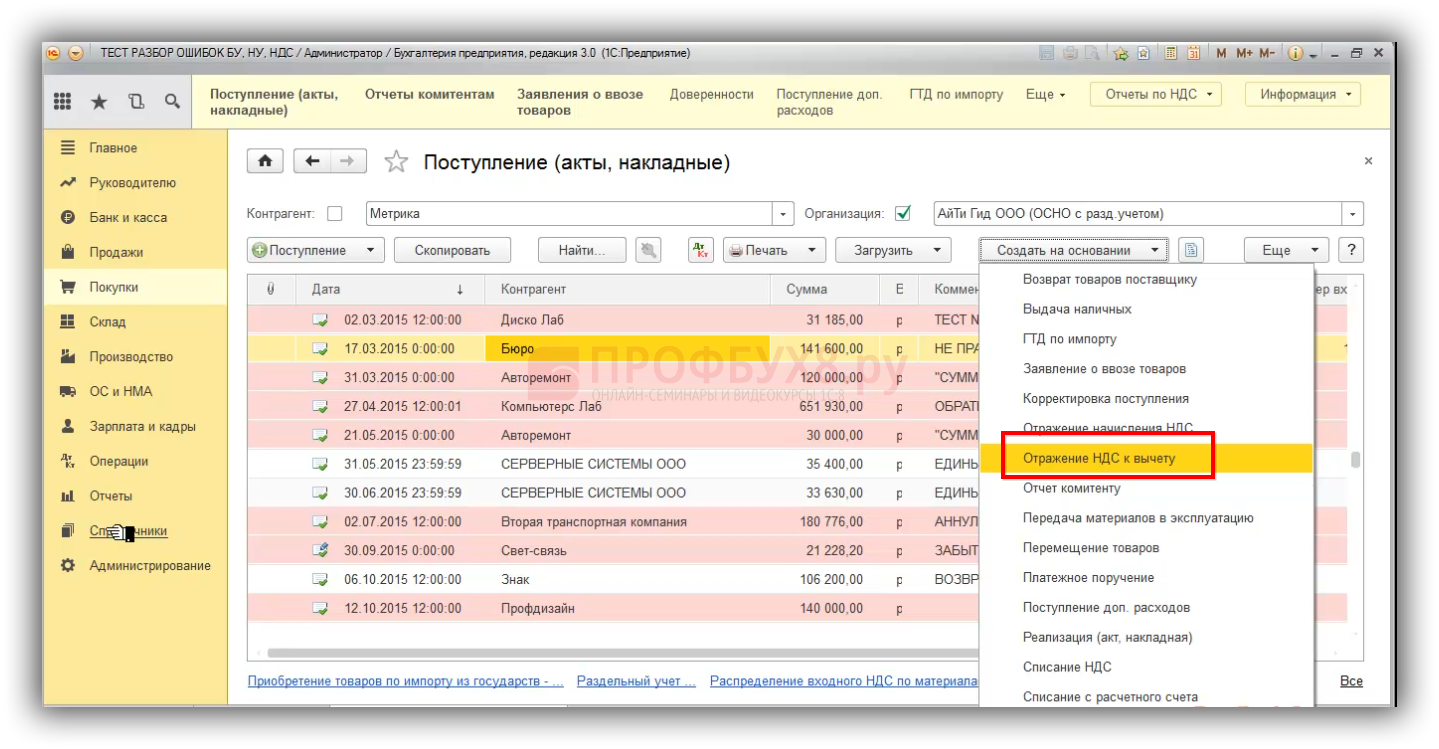

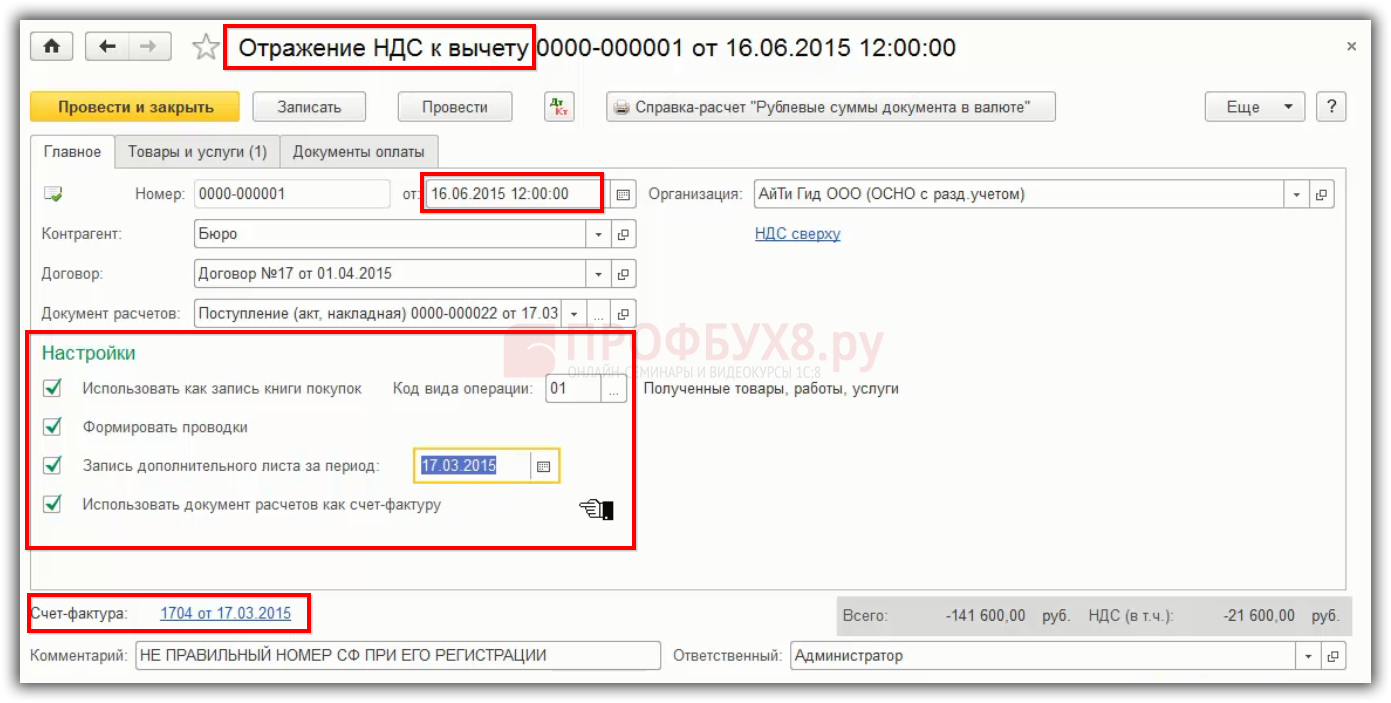

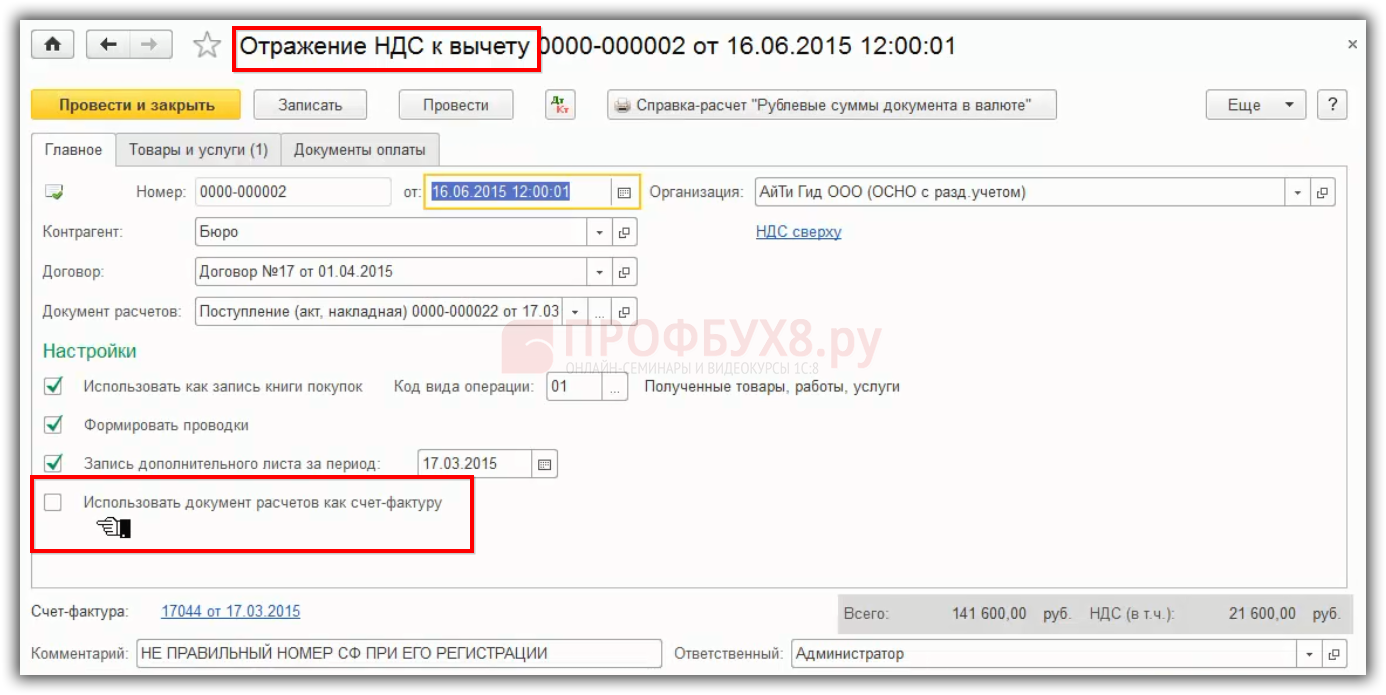

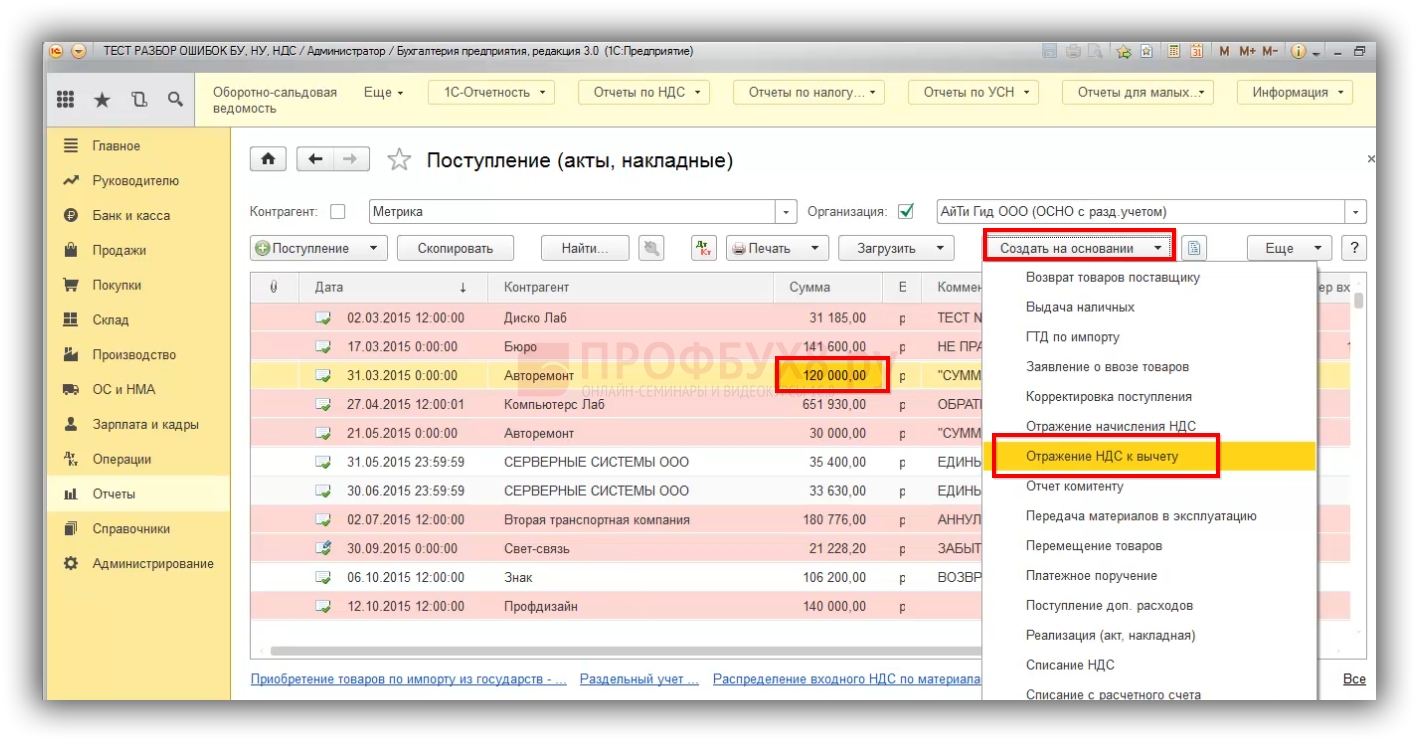

На основе документа с ошибочно введенным номером счета-фактуры создаем документ «Отражение НДС к вычету»:

В записи «Отражение НДС к вычету» указывается:

- Дата, когда обнаружена ошибка, когда отправлен ответ на Требование ИФНС, чтобы данные в учете 1С 8.3 соответствовали тому, что было отправлено в ИФНС.

- В настройках устанавливаем все галочки:

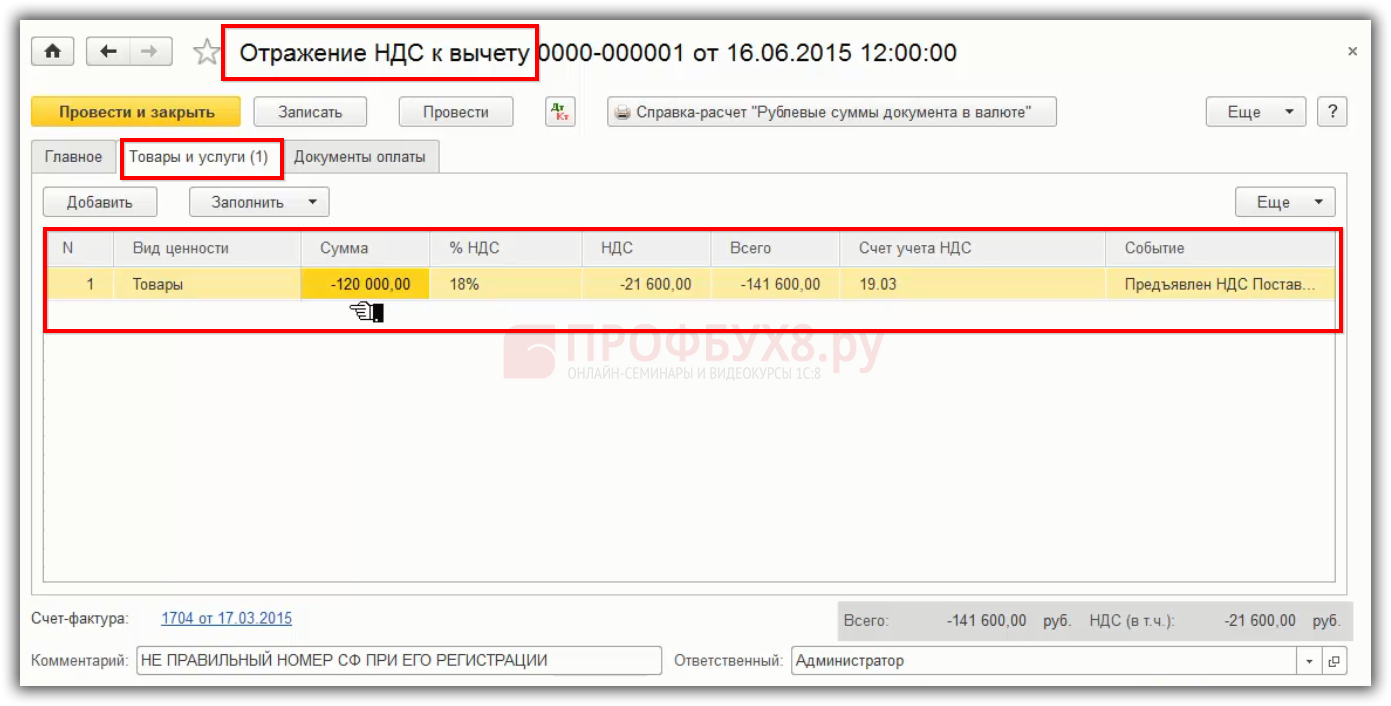

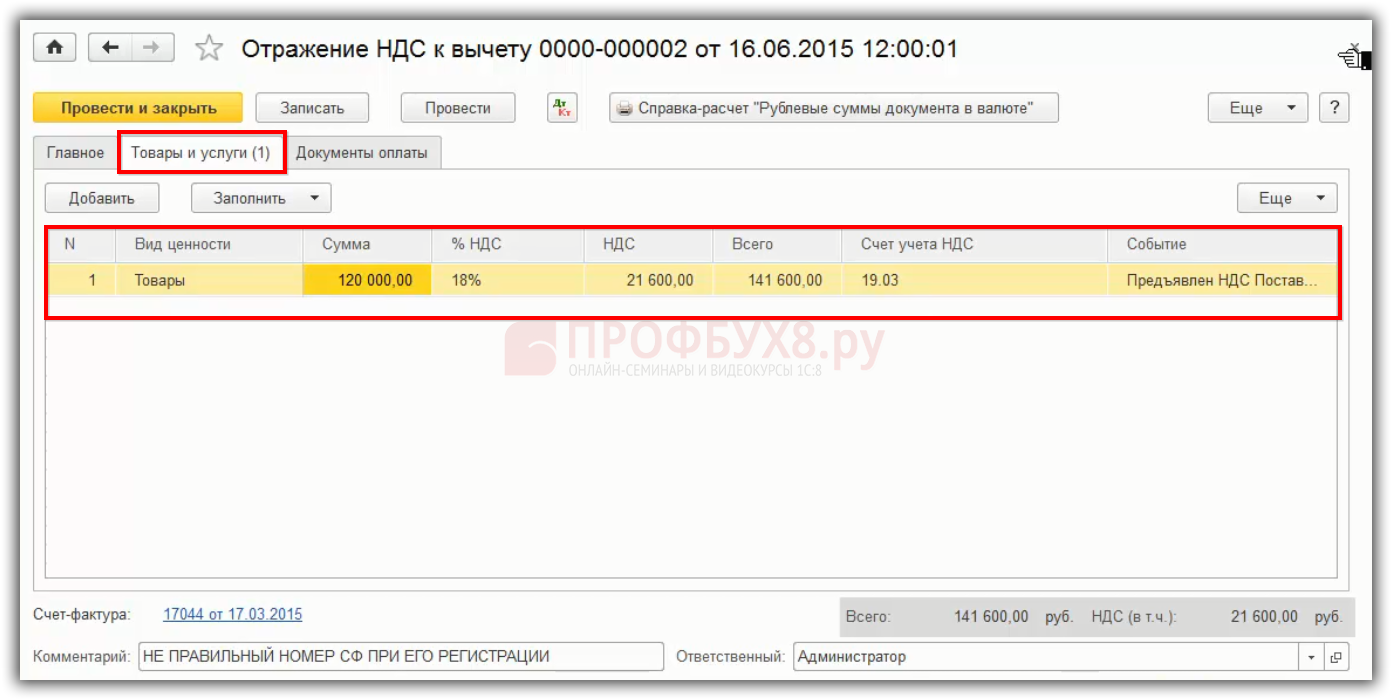

На закладке Товары и услуги регистрационная запись сторнируется, в том числе будет отсторнирован НДС:

В 1С 8.3 в Книге покупок в дополнительном листе счет-фактура с неправильным номером будет зарегистрирован как аннулированный:

Шаг 2

В дополнительном листе в Книге покупок за 1 квартал регистрируется дополнительная запись с положительным значением по счет-фактуре, который зарегистрирован под правильным номером. То есть, производится правильная регистрационная запись с правильным номером счета-фактуры в 1 квартале.

На основе документа с ошибочно введенным номером счета-фактуры создаем документ «Отражение НДС к вычету», где:

- В настройках убираем флажок «Использовать документ расчетов как счет-фактуру»:

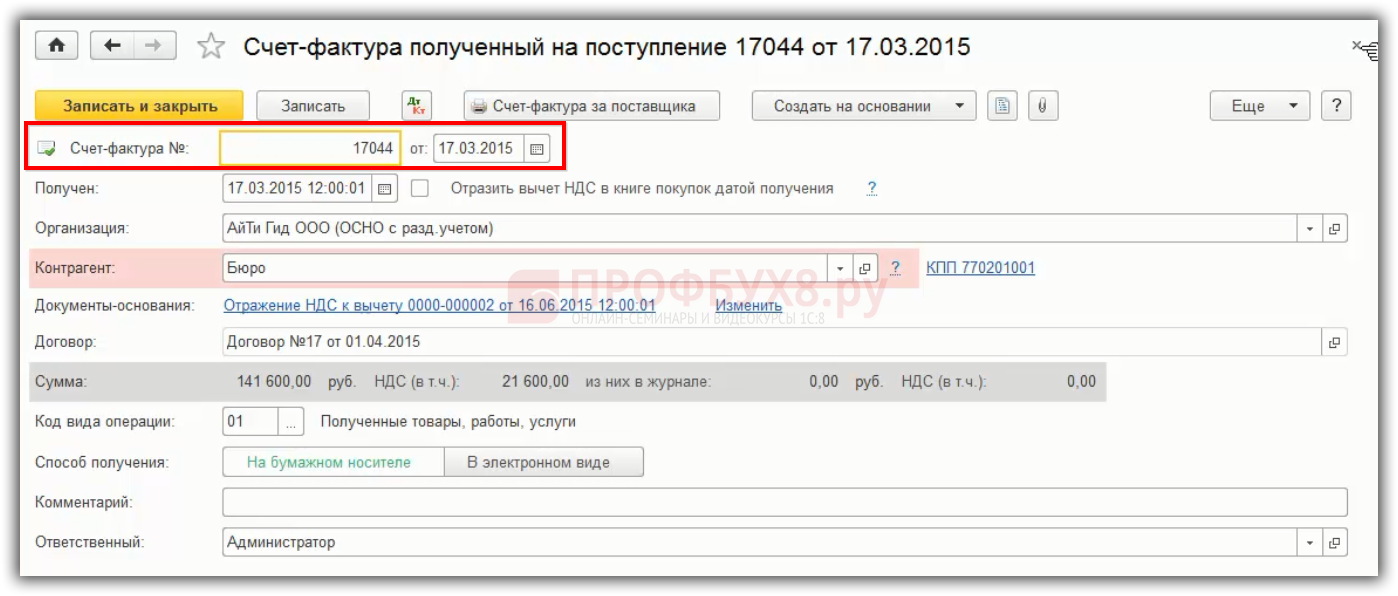

- Регистрируем счет-фактуру с новым правильным номером в 1С 8.3:

- На закладке «Товары и услуги» все суммы будут стоять с плюсом:

В результате в 1С 8.3 отразится регистрация записи в Книге покупок в дополнительном листе:

Запись в дополнительном листе сформировалась на ту же сумму с «плюсом». В результате итоговая сумма НДС не изменилась:

Шаг 3

После внесения исправлений через дополнительный лист Книги покупок необходимо сдать уточненную декларацию по НДС. Таким образом, исходя из законодательства, собственная ошибка в номере счета-фактуры в 1С 8.3 может привести к сдаче уточненной декларации.

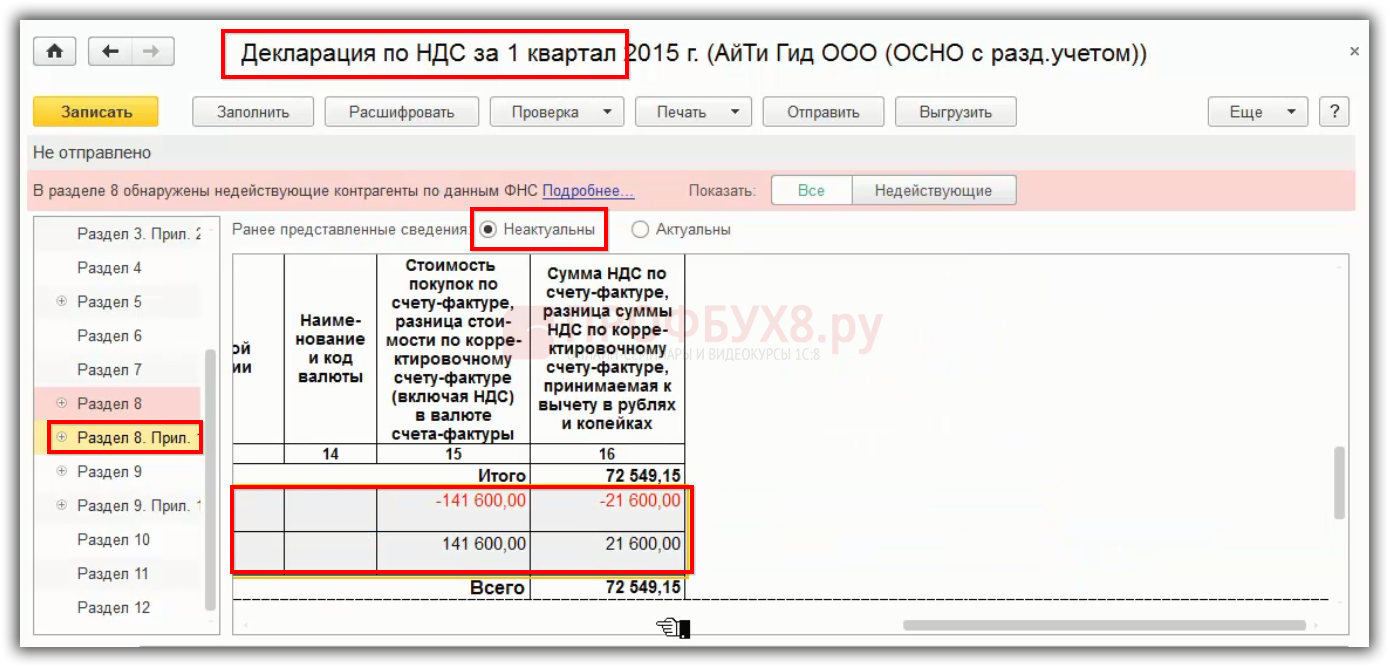

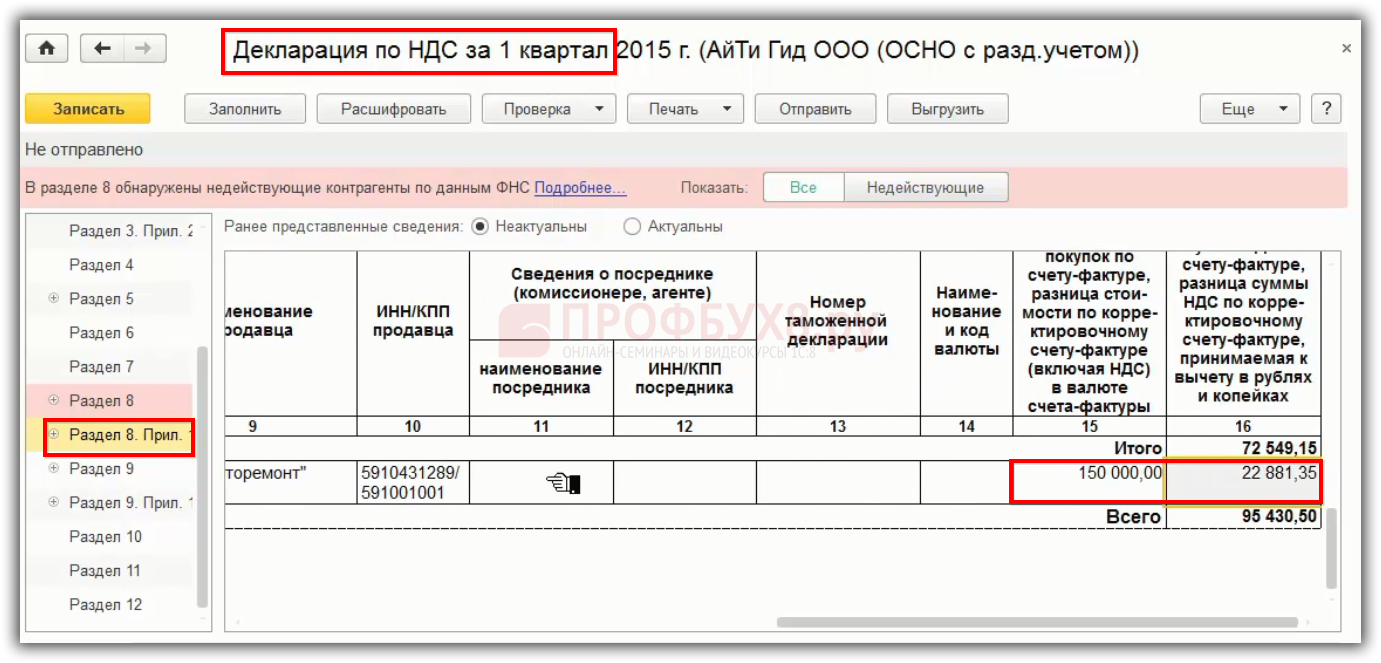

При составлении уточненной декларации по НДС за 1 квартал, производится:

- Аннулируется неправильная запись счета-фактуры в Приложении 1 Раздела 8.

- Добавляется правильная запись счета-фактуры на полную сумму в Приложении 1 Раздела 8.

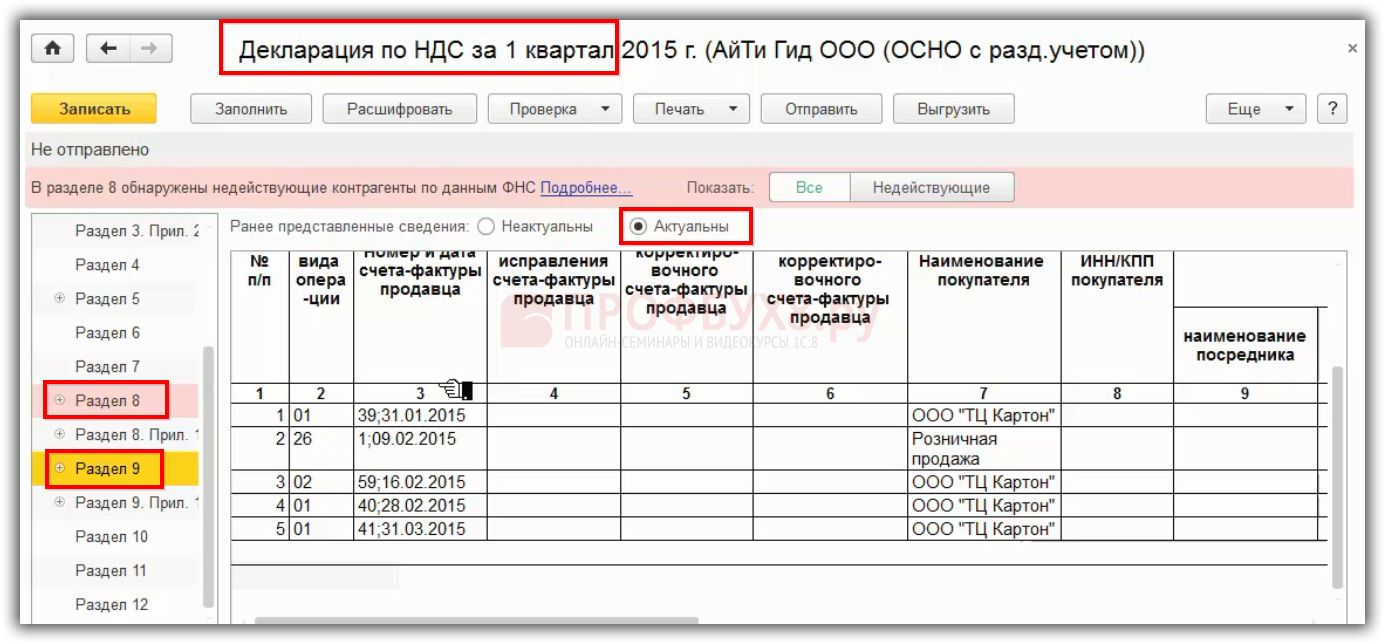

- Раздел 8 и Раздел 9 можно повторно не представлять, т.е. признак актуальности «1». В 1С 8.3 – Ранее представленные сведения «Актуальны».

В уточненной декларации в Приложении 1 Раздела 8 отражаются:

- сведения в двух строках, с положительной и отрицательной суммой,

- флажок ставится «Неактуальны»:

В Разделе 8 и 9 уточненной декларации указывается признак «Актуальны», так как не перегружаем заново:

Никаких изменений по операции изменения номера счета-фактуры в Разделе 3 по строке 120 не будет, так как имеем право на вычет по счету-фактуре в 1 квартале. Потому что сам счет-фактура правильный, но неверно зарегистрирован.

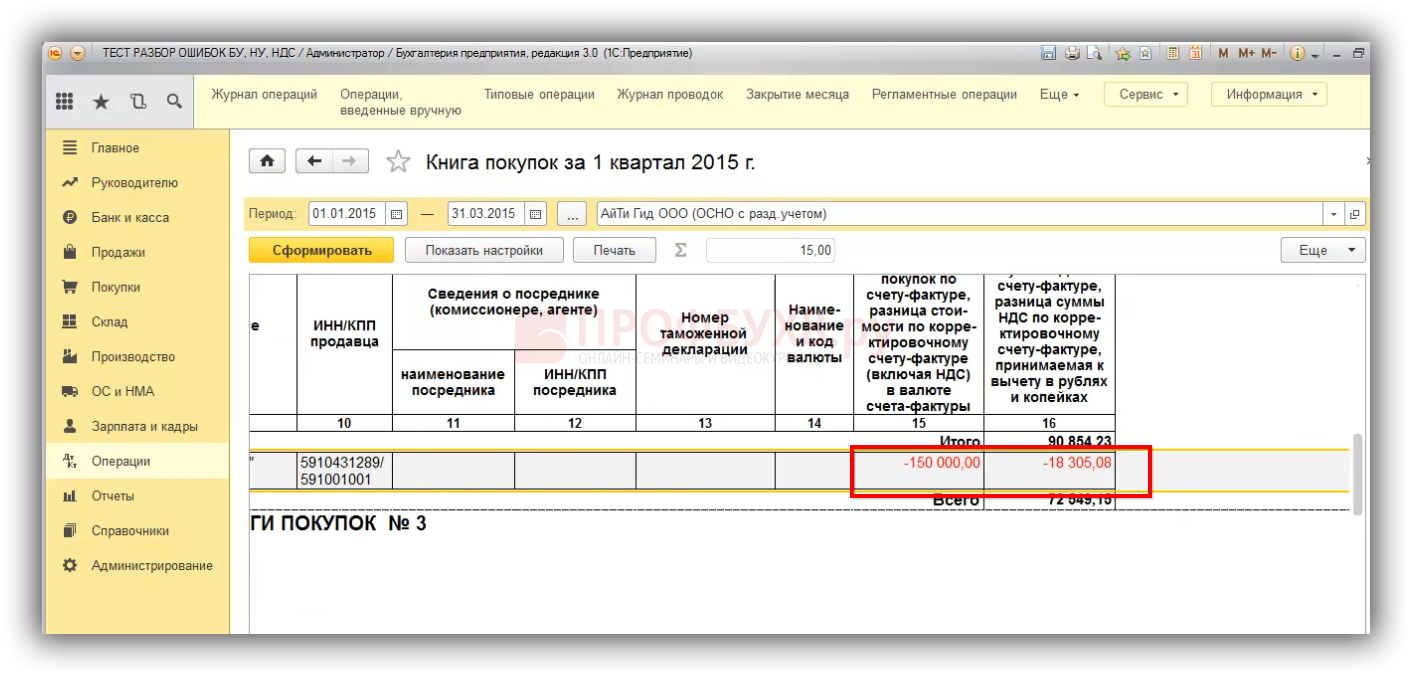

«Суммовая ошибка» при заполнении книги покупок

Изучим еще один пример собственной ошибки, когда в Книге покупок неправильно зарегистрировали правильный счет-фактуру.

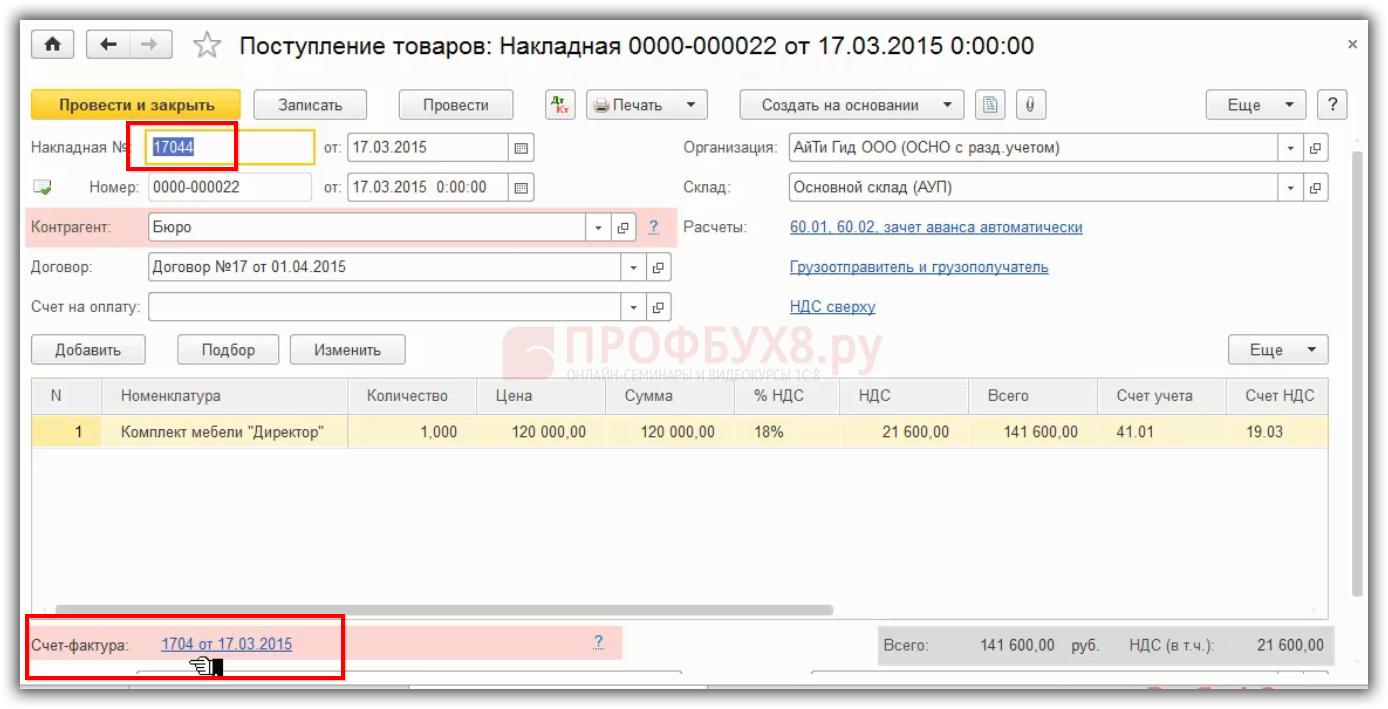

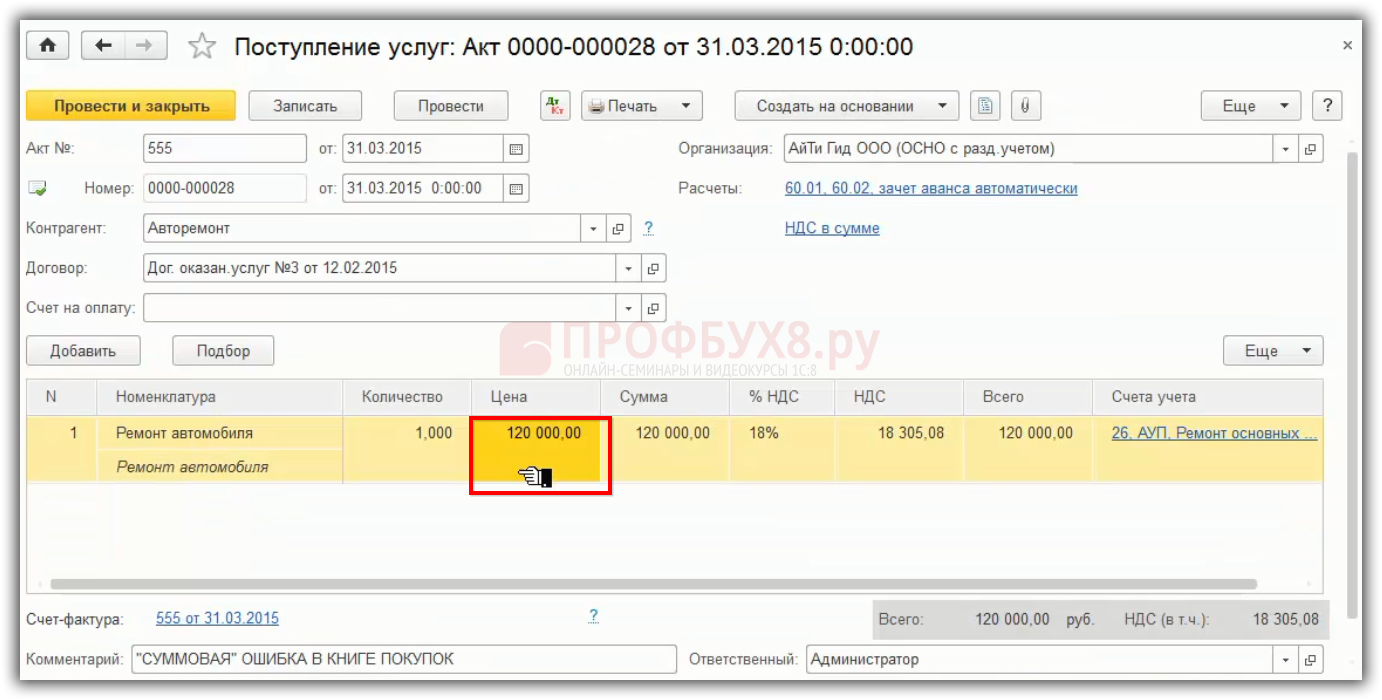

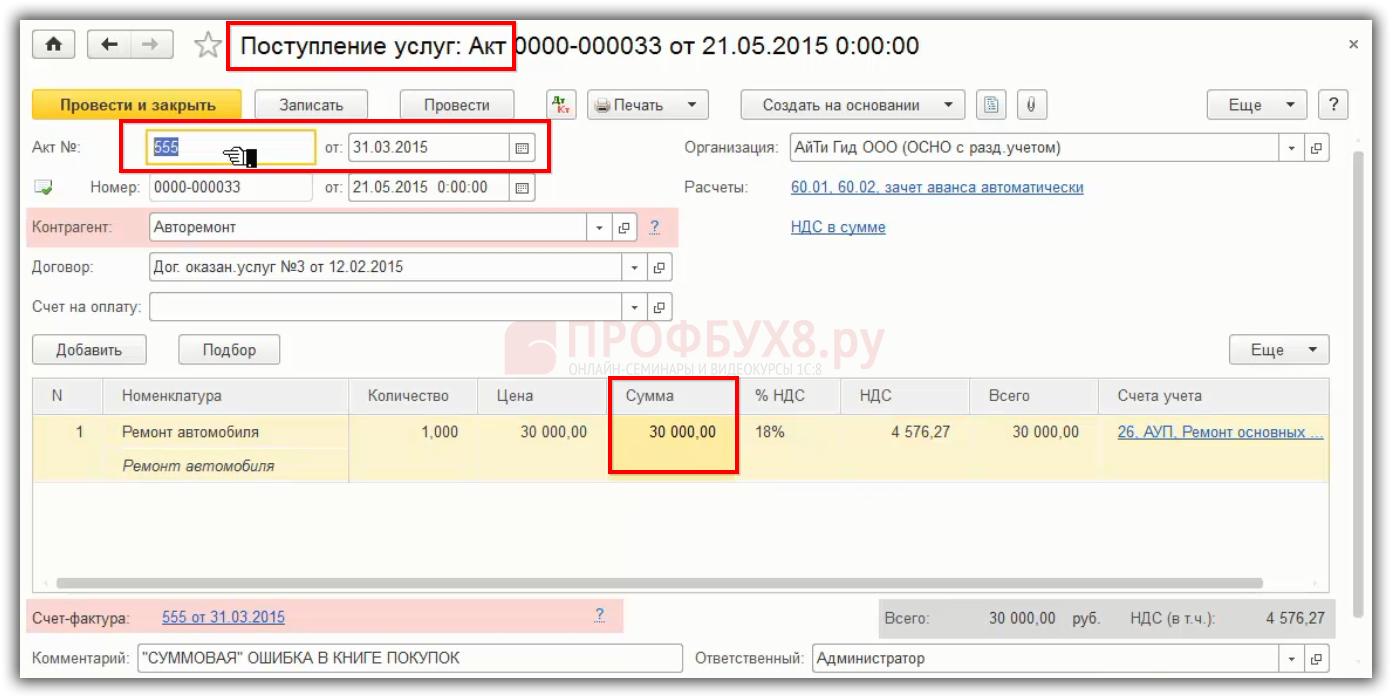

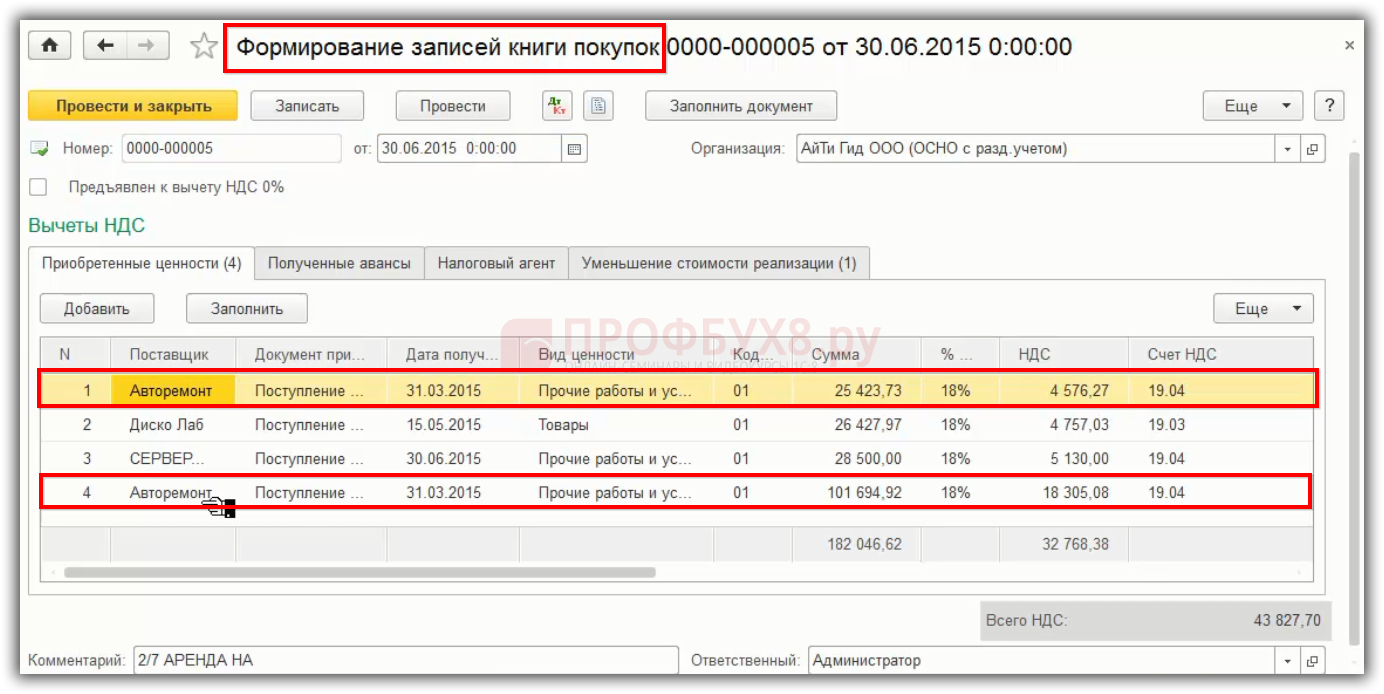

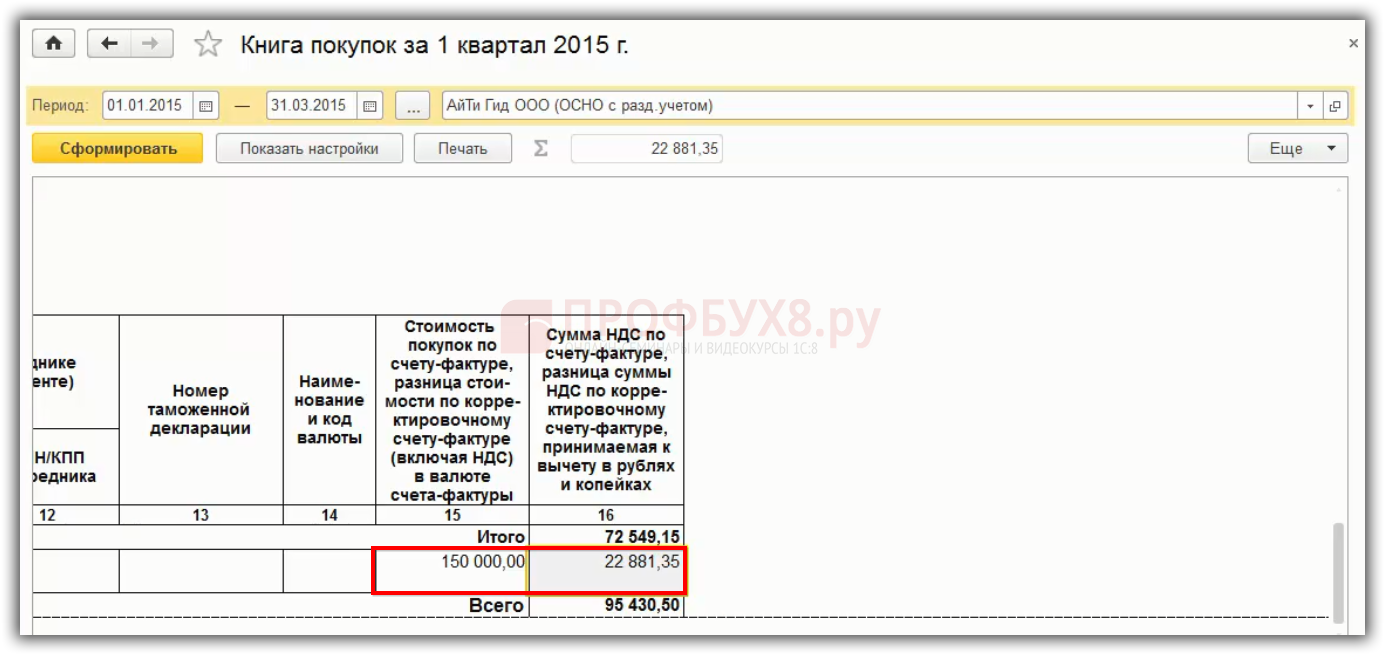

Допустим, во 2 квартале обнаружили, что в 1 квартале 2015 года из-за невнимательности бухгалтера первичные документы и счет-фактура на приобретение товаров отражены на меньшую сумму 120 000 рублей, а должно быть 150 000 рублей:

Получается, что когда ИФНС будет искать «пару» для счета-фактуры, то будет производиться поиск на сумму 120 000 рублей. Соответственно, пара для счета-фактуры не найдется, потому что у продавца в счет-фактуре стоит сумма 150 000 рублей.

Исправление в 1С 8.3 «суммовой ошибки» в счете-фактуре в Книге покупок

Для целей учета НДС ошибка бухгалтера в Книге покупок при регистрации счета-фактуры в суммовых показателях подлежит исправлению, то есть необходимо аннулировать неправильную запись и сделать правильную регистрацию счета-фактуры в доп. листе книги покупок за 1 квартал. Также надо представить уточненную декларацию Приложение № 1 Раздел 8.

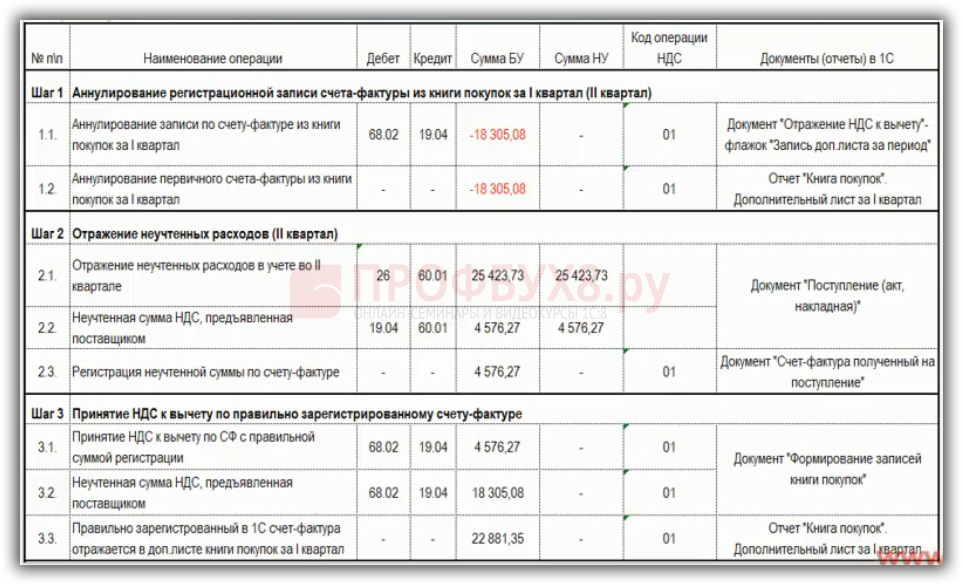

Порядок исправления «суммовой ошибки» при заполнении Книги покупок в 1С 8.3 представлен в таблице:

Шаг 1

При регистрации счета-фактуры в книге покупок допущена ошибка по графе 15 «Стоимость покупок по СФ». Поэтому неправильная запись по счету-фактуре аннулируется из книги покупок за 1 квартал через дополнительный лист.

В 1С 8.3 аннулирование записи осуществляется через документ «Отражение НДС к вычету»:

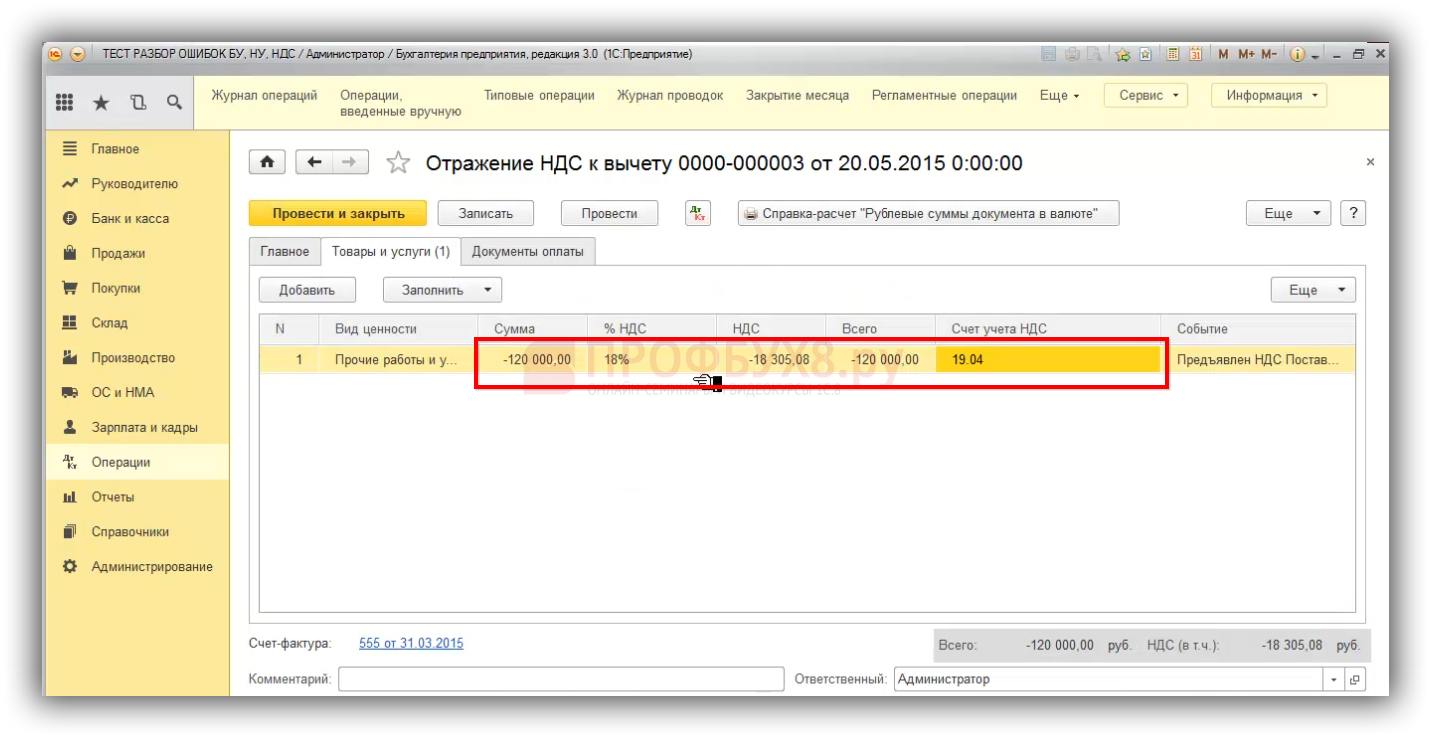

В документе «Отражение НДС к вычету» идут отрицательные записи:

В 1С 8.3 этот счет-фактура отразился в доп. листе книги покупок за 1 квартал с минусом:

Шаг 2

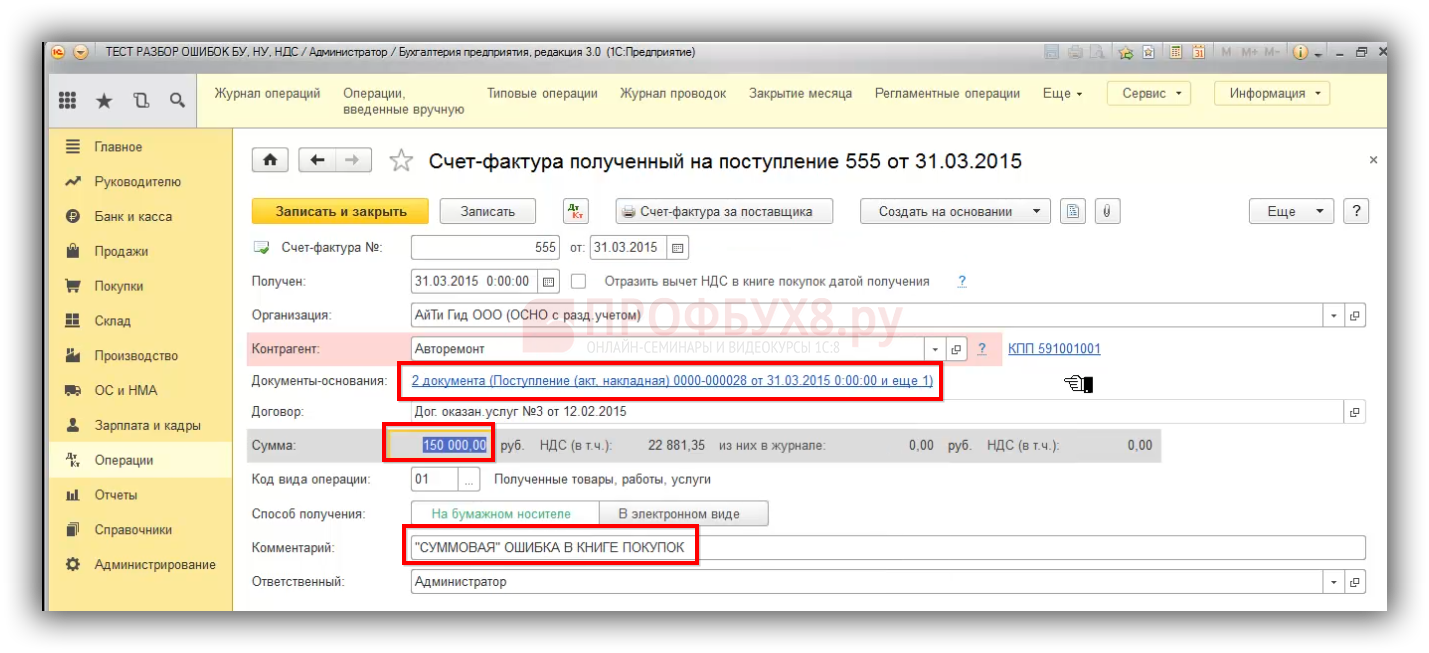

В дополнительном листе в Книге покупок за 1 квартал регистрируется дополнительная запись с положительным значением по счету-фактуре, где общая сумма НДС по счету-фактуре принимается к вычету.

Далее необходимо решить в каком периоде внести исправление в 1С 8.3. С точки зрения НУ и БУ сумма разницы в 30 000 рублей включается в расходы в том периоде, когда обнаружена ошибка. В документе указываем те же номер Акта и дату документа:

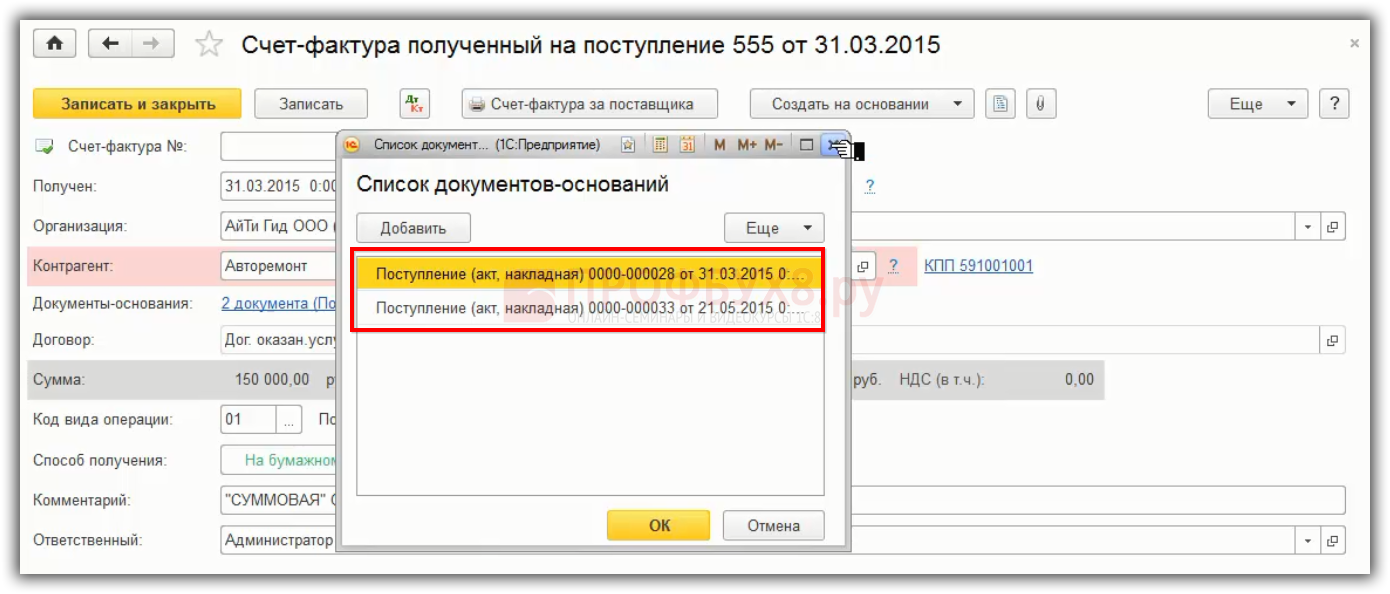

Когда в 1С 8.3 регистрируем счет-фактуру под тем же номером, который уже есть в 1С 8.3, то можно по одному и тому же счету фактуре оформить два разных документа:

В результате они объединятся, и этот счет-фактура будет по двум поступлениям зарегистрирован на сумму 150 000 рублей:

В 1С 8.3 сформировались исправительные проводки:

Шаг 3

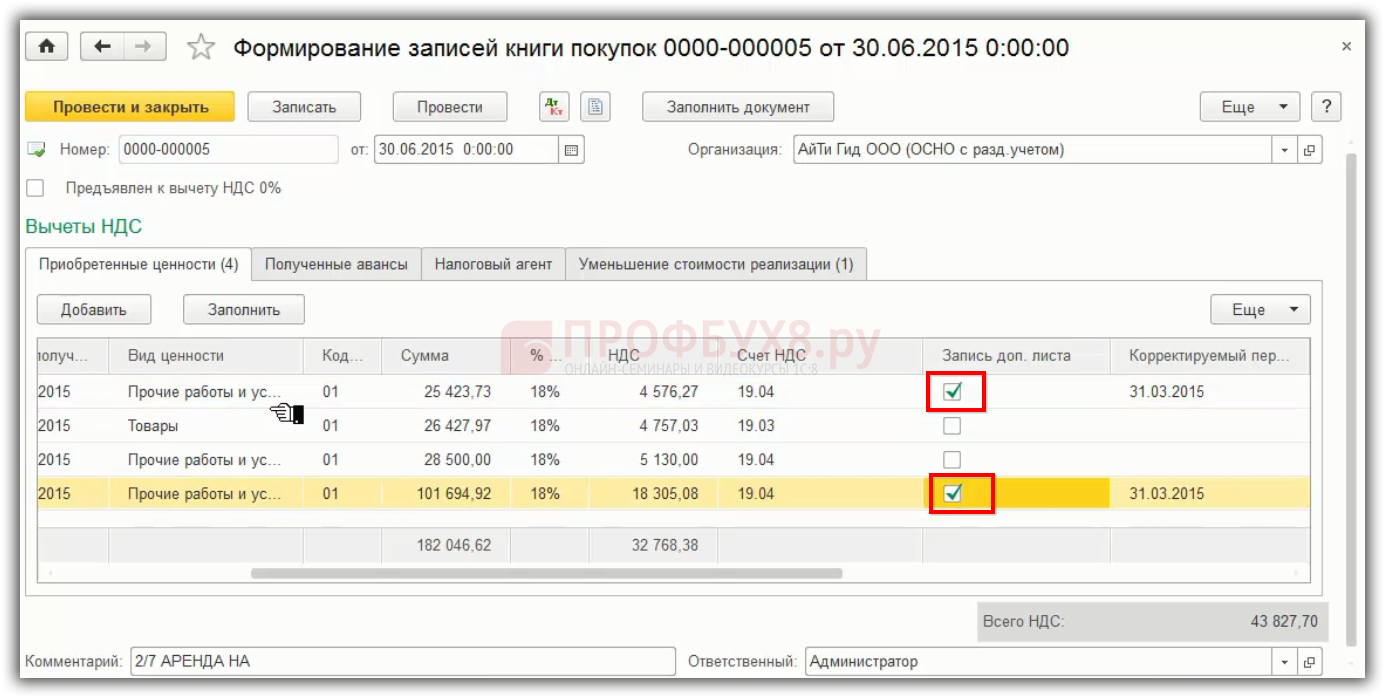

Чтобы поставить всю сумму к вычету и сделать проводку по принятию НДС к вычету по двум частичкам, в 1С 8.3 применяется «Формирование записей книги покупок». В данном документе одна строка заполняется автоматически, а вторую нужно добавить вручную:

Главное указать, что производится запись доп. листа к 1 кварталу:

Тогда запись в доп. листе Книги покупок пойдет положительной строкой на общую сумму 150 000 рублей и общую сумму НДС к вычету:

Составляется уточненная декларация по НДС за 1 квартал, где НДС принятый к вычету:

- Если вычет по уточненной декларации будет приниматься в полной сумме, то меняется Раздел 3 стр. 120.

- Добавится Приложение № 1 к Разделу 8 с признаком актуальности «0». В 1С 8.3 – Разные представленные сведения «Неактуальны».

- Раздел 8 и Раздел 9 можно повторно не представлять, т.е. признак актуальности «1». В 1С 8.3 – Ранее представленные сведения «Актуальны».

В декларации по НДС в Разделе 8 Приложении 1 первая сумма будет отрицательной, а вторая сумма положительной и добавится НДС к вычету:

Также будет затронут Раздел 3 в декларации по строке 120, добавится сумма к вычету, соответственно одна сумма пойдет с минусом, а вторая общая сумма с плюсом по Приложению 1 к Разделу 8:

Самый сложный вопрос в 1С 8.3 – это исправление ошибок по НДС, как собственных, так и ошибок, приведших к неправильному исчислению налога. Данный вопрос подробно изучен на МАСТЕР-КЛАССАХ: УЧЁТ СЛОЖНЫХ ОПЕРАЦИЙ. Теория и Практика в 1С 8.3.

Поставьте вашу оценку этой статье:

Загрузка…

Дата публикации: Май 30, 2016

Поставьте вашу оценку этой статье:

Загрузка…